东边日出西边雨,道是无晴却有晴。用这句话形容2022年的现代汽车集团,再合适不过。

进步是明显的。近几年来,现代汽车集团的发展确实值得肯定,一路稳扎稳打,不仅在全球销量不断攀升,也让其在汽车圈的地位和影响力不断突破新的高度,颇有一种“闷声发大财”的格调。

2022年,现代汽车集团全球累计销量为684.82万辆,继丰田、大众之后位居全球第三。其中,现代汽车全球总销量为394.4万辆,相比上一年增长1.4%;起亚全球总销量为290.4万辆,同比增长4.6%。

如此瞩目的成绩,让现代汽车集团在北美、欧洲等市场的份额逐步攀升的同时,也改变着品牌在这些主流汽车国家中的市场形象,并逐步成为传统车企巨头中的一员。

逐渐成为领先集团

对于刚过去的这一年,全球车市的发展其实并不顺利。疫情反复让生产受阻、芯片紧缺导致供应链出现危机,再加上地缘政治的影响,让全球乘用车销量受到萎缩,6540万辆的全年总销量相比2021年的8105万辆出现了大幅下滑。

因此,在逆境中的增长更显可贵。更重要的是,不仅在销量上得以提升,现代汽车集团的盈利能力也在同步增加。

根据集团相关财报显示,现代汽车2022年度总营收达到142.5万亿韩元,同比增长21.2%;全年营业利润为9.82万亿韩元,同比增长47%;净利润为7.98万亿韩元,同比增长超过40%。同样,起亚的表现也很亮眼,营业收入达86.56万亿韩元,同比增长23.9%;全年营业利润为7.23万亿韩元,同比增长42.8%。

无论是总营收还是营业利润,现代和起亚都能保持两位数的增幅,在传统车企中都是独树一帜。

抽丝剥茧,利润大幅提升的背后,是现代和起亚两个品牌正在逐渐摘掉“性价比“的标签。以美国市场为例,现代汽车品牌2021年在美国市场的平均售价为34,833美元,同比而言,日产均价为33,906美元,而本田为34,297美元。这一定程度上意味着,现代汽车已经逐步向日系车看齐。

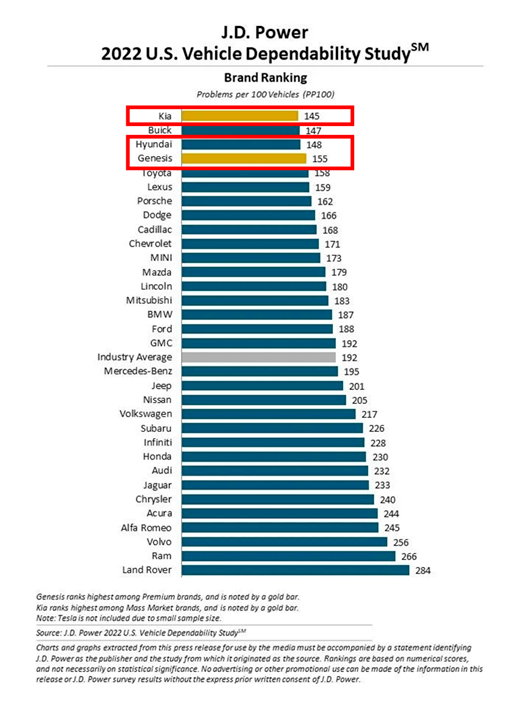

同样,现代汽车在可靠性方面的表现也让人刮目相看。现代汽车集团已经连续两年在J.D.Power“车辆可靠性研究”中排名第一。在这项美国权威质量调查机构进行的研究中,2022年现代汽车集团旗下的起亚、现代、捷尼赛思分别摘得可靠性排名的第一、第三和第四名。

在欧洲,纵使2022年欧洲市场规模出现萎缩,减少至1128.6万辆,但现代与起亚逆势而上,销量同比增加4.2%,达到106.09万辆,市占率更是达到9.4%,创下历史新高。两个韩系品牌,正在不断扩大在全球市场的影响力,将品牌高度推向新高。

值得一提的是,在现代汽车集团最大的单一市场,北美市场依然出现大幅增长。数据显示,现代汽车和起亚2022年分别在北美售出94.9万和85.9万辆新车,同比增幅均超过10%,两个品牌在美国的市场份额均处于5%左右。

同样,印度市场也表现出色,成为现代汽车集团海外第三大重要的出口市场。在这里,起亚的成绩更是令人吃惊,同比增长40.9%,年销量达到了25.5万辆,进一步提高品牌在南亚地区的影响力。

没有中国的成绩,不值得骄傲

与现代汽车集团在全球市场的蒸蒸日上形成强烈对比的,是现代和起亚在中国的颓势。

2022年,是现代汽车在华合资公司北京现代市场销量连续下跌的第六个年头。虽然北京现代没有发布全年的销量,但数据显示,现代汽车品牌去年在华总销量为25.4万辆,相比2021年又出现了大幅下跌。

另一边,起亚的情况也没有什么不同。2021年,起亚在华销量仅为16.3万辆,去年,起亚在中国市场的销量已经跌破了10万辆大关,市场份额更是一落千丈。

考虑到,中国乘用车市场在2022年达到了2383.6万辆和2356.3万辆的产销量,起亚和现代的销量加起来,不及总市场份额的2%。在一片“涨升”的成绩单中,中国市场的表现恐怕已经成为了现代汽车集团的一个痛点。

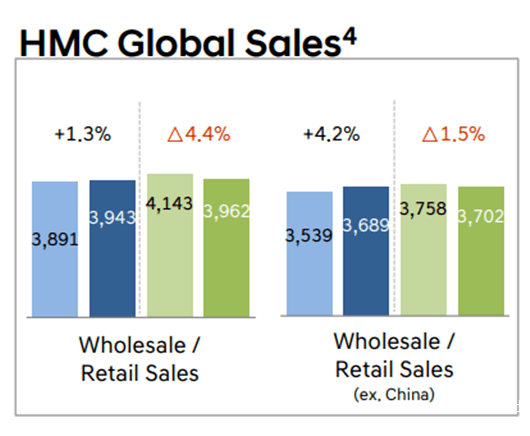

为此,从2017年开始,现代汽车集团的业绩报告在讨论全球销量的时候,都会单独列出除去中国市场的全球销量表现及同比变化。

毫无疑问,在中国市场的销量下滑对于现代汽车集团在全球的影响也越来越大,从销量增长的表现来看,似乎已经到了“入不敷出”的边界。2022年,除中国市场外,现代汽车的销量同比增长4.2%,而如果将中国市场囊括其中,则仅增长1.4%。

虽然,将中国市场的销量纳入其中与否,只是一个“算数小游戏”。但在这些数字的背后,实则是一个个压力的堆积。现代汽车曾表示,2022年四季度,全球工厂除中国外产能利用率较上一季度上升7.6个百分点至96.8%。而在中国,继2021年位于顺义的工厂卖给理想后,2022年重庆工厂也已停产。

细细推敲,现代和起亚在中国和欧美市场表现的分化,显然与市场环境的差异不无关系。2022年,中国乘用车市场增长的主要推动剂是新能源汽车,全年销量超过688万辆,同比增长达到93.4%,市场占有率提升至25.6%,已经让燃油车市场的规模出现明显萎缩。

相较而言,虽然现代汽车的全新纯电动车型IONIQ 5和IONIQ6在2022年全球销量合计超过10万辆,而 起亚EV6的全球销量也将近8万辆。但这几款纯电动车型,到现在也还没有进入国内市场,目前两个品牌在中国市场销售的混动、纯电动车型毫无存在之感,年销更不足千辆。

因此,现代汽车集团在中国市场也在加速新能源产品的布局。北京现代将逐步实现48V轻混和全混在中高级轿车和SUV车型上的全面适用,并实现全系20%产品为纯电车型的布局计划。除此之外,北京现代也将依靠现代汽车电动化领域的最新成果E-GMP平台进一步深化电动汽车领域发展,基于该平台打造的IONIQ 5也将在不久的将来引入中国市场。

诚然,中国市场已经在新能源领域成为全球最为竞争激烈的主要市场。一方面,中国市场的体量过于庞大,新能源的占比在不断提高;另一方面,中国新势力品牌在新能源车型的定义和设计上变得越来越“卷”。这无疑让已经在电动化领域布局较晚的现代汽车集团感受到压力。

孔子云,三人行,则必有我师焉。如果将中国市场避而不谈,则很难理解和明白中国品牌在新能源市场的游戏规则,又该何谈“知己知彼,百战不殆”呢?

在如今的中国品牌阵营中,比亚迪可以做到“油电同价”,蔚小理在不断突破产品的定义,吉利、长安等则正在用新能源产品冲击高端市场。当这些头部品牌开始在海外市场大举进军,与现代和起亚进行短兵相接时,必将遇到新的市场难题,将让两家韩系品牌更加被动。

俄罗斯就是例证之一。现代和起亚曾是俄罗斯市占率第一的车企,受多种因素的影响,去年销量跌幅近6成,份额由28.3%降至11.2%,取而代之的则是中国品牌的崛起。2022年,中国品牌在俄罗斯的销量快速增长,市场份额从年初的9%增长到年底的37%。

曾经,现代和起亚以极强的性价比为标签,在中国市场迅速积累市场和口碑。随着自主品牌的快速进步,让这俩家韩系品牌陷入了一种发展怪圈,产品和市场节奏似乎总是脱节,包括捷尼赛思在内,现代汽车集团在中国市场的动作似乎慢了半拍,尤其在电动化方面。

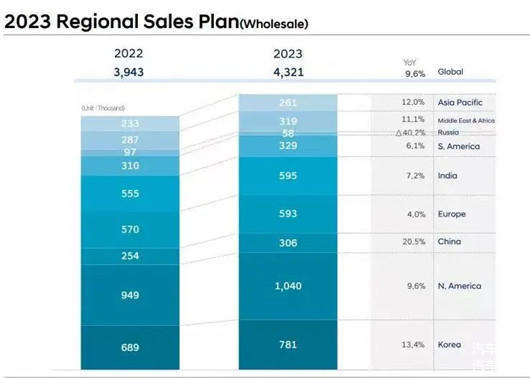

但显而易见的是,越是处于逆境之中,越不能轻易放弃,对此现代汽车集团也在努力。在2023年的销量预期中,现代预计将增长9.6%达432万辆,中国市场同比增长20.5%达30.6万辆,也是期望增幅最高的地区。

起亚方面同样也期待中国市场的大幅改善,预计2023年销量同比提升近80%达到17万辆。起亚全新K3已经上市,吹响了反击的号角。而按照按计划,起亚还将在6月及11月发布两款纯电车型,重整一二线城市销售网络,并通过扩大出口量充分利用中国工厂闲置产能。

如今,对于现代和起亚而言,中国市场似乎已经是最具挑战性的一环,也对其未来发展的影响更加重要。更紧迫的问题是,面对电动化转型,需要更加全身心的投入,这很显然将会影响到能否让其在中国市场重振旗鼓。往大了说,这对于全球目标的实现,也有着举足轻重的影响。

来源:汽车公社

本文地址:https://www.d1ev.com/news/qiye/196695

以上内容转载自汽车公社,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。