2020年7月22日下午,青城山, 小鹏P7安静地摆在六善酒店内一个咖啡厅门口,淡雅的银灰色,在烈日下格外打眼,来来往往的人都忍不住多看两眼。

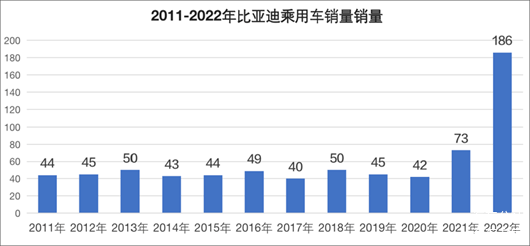

P7随后大卖的故事众所周知。那天故事的高潮发生是晚饭时讨论的一个话题:2021年,吉利、长安、长城、比亚迪自主四大家,谁有可能在竞争中最先落伍?

包括何小鹏自己在内的几位高管、中汽协专家和一干媒体,大约15个人在各抒己见的开放式讨论中,多半人选择比亚迪。何小鹏和我都选择比亚迪,他的理由是比亚迪当时的管理层年龄结构偏大,对于公司治理不利;我的理由是比亚迪错失了燃油车时代,它主打的DM技术当时并未被认可,EV被“蔚小理”风头盖过。

事实证明,我们都被现实啪啪打脸。斯年四季度,比亚迪第四代超级混动技术DM-i横空出世,2021年3月8日秦PLUS上市,从此一骑绝尘,成为时代的引领者。

如果当下,还是当初那群人,如法炮制对当下电动车企业的未来趋势提出自己的观点,如果不出预料,在蔚小理和哪吒、零跑这一干新造车企业中作选择题,相信超过一半人都会得出:小鹏汽车可能最先出局。

历史没有可惜,未来没有如果。人类无法站在上帝视角,去臆断未来的无限可能。就如同我们两年多之前揣测比亚迪的命运那样,任何武断小鹏汽车或者热捧理想汽车,都是经验主义的傲慢与偏见。

尤其是汽车行业到了百年未有之大变革的十字路口。就如同人类每次站到行业剧变和技术革命的门槛前,恐惧和期待总是孪生而行。恐惧演化排斥心理,于是守旧;期待催生过度期望,于是冒进。

从比亚迪到小鹏,从奔驰到丰田,在守旧和冒进中徘徊。新时代的新需求是什么?蔚来认为是客户至上;李想认为把最好的料堆满理想汽车的每一寸空间;特斯拉用自动驾驶名头大杀四方;比亚迪DM-i最抚凡人心......

今年三季度是一个关键点,不仅会有此起彼伏的价格战,还有暗流涌动的收购战,包括小鹏、哪吒这些新势力品牌,苦苦寻求突围的传统企业如北汽集团等,都成为下一轮整合的关注点。

时代总是在裂变中重构,每一个试图穿越周期,成为下一个时代的领跑者,都必须对未来作答。还好,马斯克一直在抢答!

特斯拉至少还能降两次

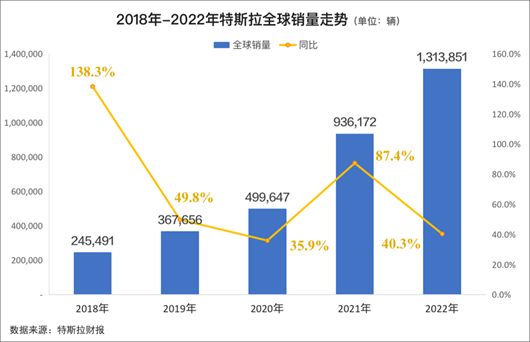

按特斯拉今年全球180万辆,中国60万辆的计划,适逢中国电动化急剧放缓的大背景,特斯拉预计今年还将有两次到三次降价。

第一次降价的时间窗口是二季度后期,即将换代的Model 3将从目前22.98万元下探到20万元附近;第二次降价的窗口是三季度后端,结合订单情况和产能,Model Y预计将从目前26.19万元下探到25万元以下;此外,如果三季度走势欠佳,在三季度电池价格大幅度下降背景下,全新上市的Model 3将会低价上市,而Model Y可能会参与第三次降价。

从去年10月份到今年1月下调Model 3的价格,马克斯的手段极其简单粗暴:决策从不拖泥带水,也不需要顾及车主的情绪。

在“芝能汽车”朱玉龙看来,去年下半年以来,全球汽车市场从供应紧缺到供应充分,必然会导致价格下降。“率先降价,反映了马斯克对于经济和需求的预判。事实上,他不止一次通过数据洞察了欧美经济的衰退可能性,他的前瞻策略,让特斯拉在经济衰退之前,储备足够的订单池。”

市场掉头向下不是一蹴而就。过去几年的“芯片危机”,使得汽车供给侧严重受阻,价格居高不下。随着全球经济衰退、发达国家全球性通胀以及汽车芯片恢复,供给侧的压力转移到需求侧。

所以,在全球经济趋缓和中国电动车补贴政策退坡的双重压力之下,电动化市场从政策主导彻底转向市场驱动。今年年初,就在智己、比亚迪和零跑都在暗搓搓准备和往常一样涨涨价的时候,特斯拉出手了,1月5日特斯拉Model 3的降价,将不仅是今年车市山雨欲来的预兆,也是电动车市场规则重塑的新起点。

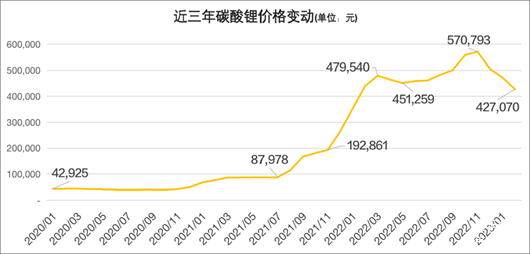

首先,特斯拉Model 3的降价短期迅速改变消费者的预期,动摇了电动车比燃油车偏贵的普遍认知,油电同价的步伐开始加速。今年三季度,随着电池产能供过于求,居高不下的动力电池价格将进入下行通道,预计最晚在2024年年中,油电同价将成为事实。

其次,改变中国电动车产品的定价规则。包括汉EV、海豹、哪吒S、零跑C01和深蓝SL03的纯电产品的定价都是以Model 3为参考基准,随着Model 3价格从之前25~30万元区间下移到23~27万元区间,这必然意味着已经上市的同类产品价格只能主动或者暗中下移,尚未上市的产品将重新修订产品价格策略。

此外,深远来看,将改变国内电动车车型一味追求长续航的产品定义,随着核心城市充电桩和高速公路充电设备的完善,当下主流B级纯电轿车通常搭载85度电池,CLTC续航700~800公里的产品配置,将会逐渐合理回归到65度电池、CLTC 550-650公里左右的区间。降低电池容量将迅速降低2万多的刚性成本,维护费用和整车重量也将随着下降。

在2月3日的汽车公社视频号《四车道》直播“特斯拉还是宁德时代:谁是中国电动化的拦路虎?”主题中,千城数智董事长郭登礼博士认为:特斯拉是一个举着科技智能符号的企业,实际上它的核心竞争力是成本和效率。

事实上也是如此,特斯拉的制造成本控制、供应链的低成本掌控力和销售渠道去中间化模式,加上它三年来以60%的复合增长率快速提升规模,使得它比任何一家竞品都更具竞争力。也就是说,它开创的管理模式才是先行者护城河,相反,它的核心卖点之一的智能驾驶并不成熟,是消费者和投资者诟病的主要槽点。

特斯拉的这次降价一下子把中国车企的能力强弱分了出来。能够跟上、降得起的中国电动车企业,才有可能继续生存;资本储备不足、缺乏长期投入能力的新品牌将被迫出局。

所以,随着二季度特斯拉再次调整价格,对国内包括比亚迪在内的所有电动车品牌来说,为三季度预制的血腥价格战方案,可以提前摆上桌面了。

沽空宁德时代

2月17日,宁德时代近期正向包括蔚来、极氪等客户主动推行一个“锂矿返利”计划,以实现电池降价。核心条款是:未来三年,一部分动力电池的碳酸锂价格以20万元/吨结算。

与此同时,签署这项合作的车企,需要将约80%的电池采购量承诺给宁德时代。合作签署后,将在今年三季度开始执行。

还是那个熟悉的宁德时代配方,熟悉的套路,但是蔚来和极氪会不会接招,就不好说了。在全球电动化增速普遍放缓、电池级碳酸锂价格快速回落和动力电池产能大幅度扩张的大背景之下,最快今年三季度,将迎来一次轰轰烈烈的电池价格大战。

从去年11月份开始,贪婪和嗜血的原材料端最先嗅到了危险,12月,碳酸锂现货价格从最高57.08万元/吨出现持续下跌三个月。上海钢联2月16日发布的数据显示,碳酸锂现货均价继续下跌0.35万元/吨至44.55万元/吨,不同的预测显示,今年一季度末,碳酸锂价格下降到40万元以下;二季度在35-45万元之间徘徊,三季度继续下滑到30万元附近,四季度跌破25万元区间。明年将大概率跌破20万元/吨。

如果你手里还持有宁德时代的股票,那么你该考虑沽清它了。资本市场更是心知肚明,2023年1月16日,宁德时代发布去年全年预计300亿元利润的消息之后,它的股票除了当天微涨1.67%之外,随后连续阴跌三天。

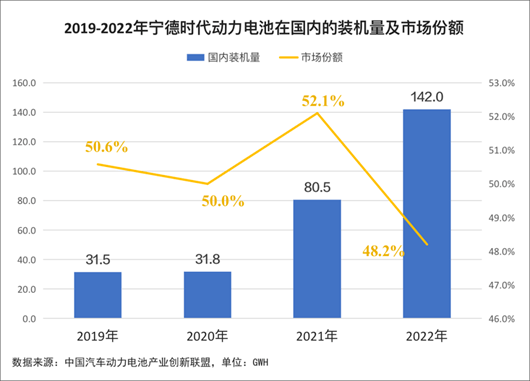

宁德时代的利润越是丰厚,它和股民的内心越是煎熬。和碳酸锂矿企业、炒作的资本和链路上的食利者一样,贵为“宁王”的宁德时代,还多了一个缺乏战略的大篓子。这使得动力电池价格失控,国内电动化企业发展举步维艰,电动化行业的大部分成长红利被宁德时代、锂矿企业和资本炒作家捕获。

“从早期的创新引领者、贡献者,到后期的行业垄断者,甚至市场公平竞争生态的破坏者,这一蜕变过程让人痛心,遗憾,惋惜。”去年11月份,经济学家任泽平,公开炮轰宁德时代,并大吐“天下苦宁王久矣”的苦水。

市场传闻,宁德时代给特斯拉供应的电池价格,与给国内车企的价格,有1倍的差距。也就是说,假设特斯拉的动力电池成本是5万,蔚来、小鹏等国内造车新势力的成本就是10万。虽然我们不会相信,但宁德时代供给国内供应商比特斯拉高出30%以上亦是事实。

在宁德时代与特斯拉的“联合推动”下,进一步加速杂牌新势力的灭亡,成就特斯拉、比亚迪和埃安这些实力更为强劲的企业成为胜利者。那么,宁德时代到底是电动化时代的天使,还是魔鬼?

12年时间,宁德时代已经由原先被呵护成长的独角兽,成长为一方巨擘。一方面,是宁德时代自己争气,突破重围、敢为人先。另一方面,则与国家政策扶持,以及国内各大车企的长期助力,密不可分。

去年7月份和10月份,广汽董事长曾庆洪和长安汽车董事长朱华荣轮番吐槽宁德时代。“事实上,宁德时代今年虽然还没亏本,但是在盈利的边缘上挣扎,非常痛苦。”

在回应广汽董事长去年7月份曾庆洪“为宁德时代打工”言论时,宁德时代首席科学家吴凯也在诉苦,并声称“非常痛苦”。但是吴凯的痛苦只有半年,今年的1月,宁德时代发布了2022年年度业绩预告,其净利润高达300亿的成绩,让宁德时代的“痛苦”变得苍白而虚伪。

“彼之蜜糖,吾之砒霜”。宁德时代的甜美利润,成为下游电动化企业的成本噩梦。而特斯拉的价格下行,加大了弱小群体的中国众多新造车势力成本逆差,导致国内新能源车企腹背受敌。

除此之外,惯用专利“大棒”,离谱的用人竞业协议,对车企霸道条款,压榨上游供应链……“以前是敢怒不敢言,现在它的竞争对手多了,不敢那么强势了,就敢怒又敢言了!”一位中游电动化企业的管理层吐槽说。

从当初的屠龙少年,变成现在垄断一方的恶龙,宁德时代,堪称样本。

“蔚小理”新词汇湮没于新浪潮

“他们发现问题能力一流,但是解决问题的能力很差!”在2022年年底一次内部会议上,何小鹏斥责因为管理构架调整而离开的部分高管。

何小鹏说得没错,但是小鹏汽车根本的问题并不在别人,而是自己。作为公司创始人,何小鹏和李斌、李书福、王传福一样,他们一路奔跑,连命运女神都需要追着他们的脚步,或佩你以荣耀,亦或佩你以枷锁。

一个卓越的企业总会与一位百折不挠的创始人相伴相随,这时候断言小鹏汽车出局也是轻率且不负责任的。就像在2019年低谷时,以1.5美元沽空手里蔚来汽车的股票一样冲动。

但当下小鹏汽车面临的生死压力,那是实实在在的。为了重振小鹏、扭转2022年以来持续不断的诟病与麻烦,何小鹏在2022年三季度痛下决心,对管理和组织构架,进行了一次史无前例的大动作。

媒体开始对小鹏汽车过往两年的是是非非拉出清单,其中不约而同地提到小鹏NGP。2022 年 5 月 9 日,小鹏汽车针对下订带有智能辅助驾驶硬件的车型,将直接标配智能辅助驾驶系统软件及升级服务,不再收取软件开通的费用。小鹏把研发投入超过百亿、售价 3.6万元~4.5 万元的高阶辅助驾驶软件包免费赠送,这是诱发资本、用户、竞争对手和内部矛盾冲动的转折点和源头。

在“新出行”2月3日发布的一篇《癸卯兔年,小鹏将奔向何方?》的文章中总结:小鹏汽车自废武功,放弃了作为一家科技公司“硬件标配 + 软件业务收入”的商业逻辑,进入传统汽车比拼薄利多销、产品多生孩子好打架的范畴,这并非新势力强项,也不是小鹏汽车立足市场的资本,可谓一针见血!

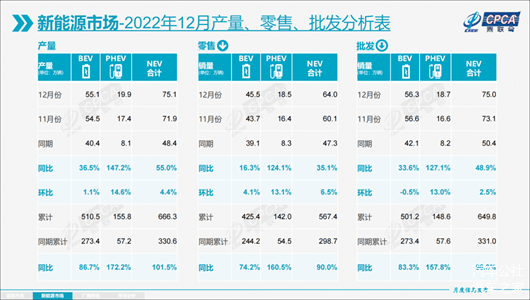

1月新势力零售份额13%,同比下降5.8个百分点;在去年12月份收获13.5%的全年最低份额之后,新势力份额继续下跌。2022年新能源市场普涨96.3%的背后,“蔚小理”的增幅不足50%,新能源市场进一步分化。

“蔚小理”在分别挺过了2019年那段至暗时刻后,好似又陷入了新的瓶颈期。小鹏的问题最先暴露,蔚来和理想,各有各的麻烦。

2022年推出的理想L9与理想L8,也先后切入到了所谓的“细分蓝海”中,今年推出的L7应该是一个转折点。一方面,L9-L8-L7的套娃模式,这家新造车企业已呈创意枯竭的衰象;另外一方面,相比L9/L8所进驻的无人区,L7才是真正进入了竞争激烈的细分市场,对理想的深度和长期竞争力的考验,才真正开始。

近来口碑翻车、换代风波等一系列“裂痕”来看,这家新势力造车更像是在疯狂的自我内卷,左右手互搏有着愈演愈烈的架势。今年开始切换至纯电赛道后,理想的竞争力还有多少,尤其是在补能体系完全没有铺开的背景下,想必没有谁能够给予一个太过积极的答案。2月初,“一泡尿”诱发的理想L9全车断电的风波,只不过是一家善于把握消费心理的初创企业面临真正挑战之前的小插曲罢了。

反观蔚来,虽然依然不断遭受着各种非议,甚至到今天为止,还有人质疑它造车的初心,但是他一直才是“蔚小理”中,护城河最深的存在。相比其它人,完全走上了一条不同的路。

2023年,三季度对小鹏、理想和蔚来都是关键时刻,蔚来的新品牌将在三季度亮相,理想纯电车型将在三季度面临真正考验,而最紧张的应该是小鹏。王凤英半年之内能不能力挽狂澜,三季度将是一次重要验证。如果小鹏继续拉胯,那么今年年底,不排除小鹏被蔚来或者另外某家企业收购的重大可能。

谁来阻止比亚迪?

“比亚迪的领先优势会持续到2024年12月份。”2022年10月30日下午两点,在比亚迪广州车展展台上,比亚迪汽车销售公司海洋网总经理张卓坦承。

我们认为,今年比亚迪的销量在300万辆左右,其中海外市场销量大约30万辆~40万辆之间,国内销量应该在250万辆~270万辆左右。若如此,比亚迪仍然是今年中国车市最大的赢家,按照今年新能源新增210万辆左右的预期,其中的80万辆将被比亚迪掠走。

预计今年汽车市场增幅在1~2%左右,新能源乘用车增幅从去年的96.3%陡降至30%上下。其中,BEV市场的销量将从去年的83.3%的增幅回落到20%附近,PHEV(含增程)增幅在去年157.6%的爆发式增长之后,将回落到60%附近。

去年下半年开始,BEV的增幅就开始逐月回落,PHEV的增幅逐月增长,此消彼长的势头一直持续到12月份。去年12月纯电动批发销量56.3万辆,同比增长33.6%;插电混动销量18.7万辆,同比增长127.1%。今年1月,新能源乘用车批发销量达到38.9万辆,同比下降7.3%,其中BEV批发销量27.2万辆,同比下降19.8%;PHEV批发销量11.7万辆,同比仍然增长44.7%。

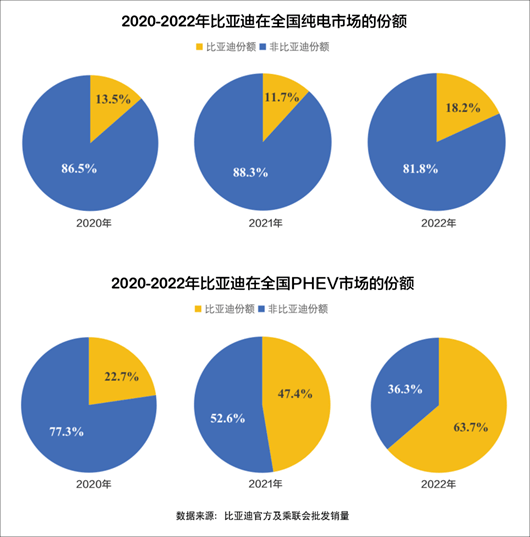

2021年,在比亚迪总共72万辆的销量中,新能源销量为59万辆,其中BEV销量36.1万辆,PHEV销量为22.9万辆;当年全国新能源销量,其中BEV销量为27.4万辆,PHEV销量为57.6万辆。

2022年,比亚迪销量为185.7万辆,其中BEV为91.1万辆,PHEV为94.6万辆。全国新能源批发销量总量为649.8万辆,其中BEV销量为501万辆,PHEV销量为148.6万辆。从2021年下半年开始,随着一系列DM-i的产品面世,比亚迪已经形成在PHEV市场的绝对领先优势,从2021年占据全国PHEV市场总量的39.7%飙升到2022年的63%。

虽然比亚迪BEV市场的份额也从2021年的13%上升到18%。但是主要依靠元系列、海豚系列和海豹几款纯电产品来提升,在PHEV和BEV并行的产品序列中,DM-i占比远超BEV,比如在主力车型秦、宋、汉、唐四款产品中,PHEV占比逾70%。

今年PHEV市场和增程将引领新能源市场的增长,占据绝对优势的比亚迪将有望继续领跑,比亚迪的PHEV将在去年94万辆基础之上,增长到140万辆~150万辆左右;BEV的增幅受到大环境影响放缓,但比亚迪BEV也有望在去年91万辆的基础之上增长到110万辆~120万辆的实力。

在竞争对手的强大压力和市场的增幅急剧放缓双重冲击下,BEV市场比亚迪的表现将和平均水平看齐。特斯拉和10万元左右的国产车型将在两端对比亚迪BEV发动攻击,其中Model 3的接连降价,已经动摇了之前坚不可摧的比亚迪海豹和汉EV的价格体系;而埃安Y即将推出价格12万元左右的车型,将直接动摇元PLUS系列的领先优势。

我们预计,除了2月初的秦杀进10万元区间掠夺合资燃油车份额之外,比亚迪将在今年2月底3月初,对旗下的BEV部分核心产品(元、海豹)进行第一次价格调整;在6月份和9月份,包括唐和汉在内的核心产品,进行烈度不等的另外两次价格调整。

比亚迪当下面临的压力主要来自以下几个层面:

首先,持续两年爆发式增长,体系内部分管理层开始弥漫着一股骄傲和自满的情绪,对于外界的变化和竞争对手的应对迟钝而且骄傲,这是值得警醒的信号。过往,在长安快速崛起的2013~2016年,在吉利汽车高速成长的2016~2018年,在长城汽车势不可挡的2018年到2021年,无一例外发生过类似的胜必骄的情绪,这些麻烦最终导致三家企业掉头向下。

其次,因为持续高速增长,研发体系、制造、品质控制以及销售体系快速扩张,一旦市场增幅放缓,这些隐藏在体系内的各种问题很快就被暴露,这时候,公司快速应对和解决的机制是否具备?

第三,BEV市场率先经受价格战的冲击,PHEV市场在今年下半年到明年将经受缓过神来的自主品牌潮水般涌入的新产品冲击,对此,比亚迪如何高质量应对?

第四,比亚迪高端品牌腾势能否在今年迅速突破销量(15万辆以上),并在40万元价格带形成强品牌支撑;仰望的首款车型能不能形成技术和品牌势能,这是比亚迪突破300万辆内销的品牌与技术支撑。

综合来看,我们预判,比亚迪发轫于2021年的增长周期将在2023年四季度开始承压,BEV市场率先失去优势;2024年年中,比亚迪PHEV在自主品牌价格战的轮番轰击和合资公司全新PHEV产品和车型的冲击之下,优势被无限拉近。

排除外部各种不可控因素,真正结束这一轮快速增长的,应该是在2024年到2025年之间。此轮比亚迪在中国国内市场的巅峰将是350~380万辆左右,前提是比亚迪将在2025年完成海外100万辆的能力构建与达成。

来源:汽车公社

本文地址:https://www.d1ev.com/news/qiye/196328

以上内容转载自汽车公社,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。