头图来源:视觉中国

作者 | 崔秋阳

编辑 | 王妍

身处销售一线,理想员工李磊从未想过,为了实现月销破万的成绩,理想ONE用了两年,但被市场抛弃,不过短短一个月的时间。

从数据来看,8月前两周,理想ONE的上险量不足2000辆。如果时间再往前推移,今年三季度,理想ONE的销量已经出现大幅萎缩,7月,理想ONE交付1.04万辆,同比增长21.3%,但环比6月的1.3万辆,大跌近20%。

疫情影响叠加车市淡季,各家的销量都受到了不同程度的挑战,但是对曾经月销万辆的理想ONE来说,种种迹象还是指向一个事实:曾经的爆款单品失宠了。

对于三年只卖一款车的理想来说,新旧交替的节点,内部曾预料到这场冲击。李磊还记得,L9上市后,公司区域负责人给门店下发任务,其所在的门店月销量目标被定为380台,其中200台理想L9,180台理想ONE。

新车沟通会上,理想汽车创始人、董事长兼CEO李想也曾表示,理想ONE的销量并没有因为L9的出现而下降。在他看来,10多万的区间,足以将两款车的目标用户所区隔开。“有30万元-35万预算,却突然要买一辆50万车的人会有,但一定是10%以内的比例,并不是真正的大盘。”

然而实际情况远超预期,进店的消费者果断抛弃理想ONE,选择了L9。整个7月,李磊门店拿到了700多辆理想L9(大定订单),而理想ONE的销量仅28辆。他表示,如此悬殊的情况并非个例,上海、深圳、广州等地的不少门店均是如此。

对于一直走单一“爆款路线”的理想而言,开始了多个产品矩阵,如何做好产品区隔,打破只有一款爆款的存在,成为眼下最直接的挑战。

与此同时,一直以来因为极致的成本控制,被贴上“抠厂”标签的理想,也做到了新势力阵营中最接近盈利的“标兵”,然而如今随着产品研发投入增多,向蔚来、小鹏看齐的理想,在“好学生”的路上也越走越远了。

短时间内市场的快速变化,让李磊感慨,击败理想ONE的不是别人,而是自家的新车型理想L9。

如今,其所在门店的将理想L9的销量目标调整至理想ONE的三倍以上,但进入8月以来,李磊透露二者的实际销量差距远不止三倍。

理想二季度业绩电话会上,理想汽车总裁沈亚楠承认,在给出第三季度指引时,公司已经注意到了理想ONE订单数量的放缓。“我们认为主要原因是随着新产品陆续进入零售店,消费者的注意力更多地被理想L9所吸引。”

李想和沈亚楠多次强调9月理想L9交付过万的目标,结合理想第三季度27000-29000辆的交付指引,这意味着官方预期8、9月理想ONE的总交付量在6000-9000辆。

如此大的差距或许是始料未及的。按照理想的车型规划,在20-50万元市场,每10万的价格区间都会放一款产品,同时包括纯电动和增程,能有效对应用户需求。正常情况下,理想ONE与理想L9之间10万元的差距足以将二者的目标受众分开。

为了应对当前的影响,理想一方面从8月14日起推出7000元的理想ONE专属保险促销活动,同时整车质保时间也从5年10万公里调整为8年16万公里,这对于“抠门”的理想而言可谓诚意十足。另一方面,理想ONE的替代车型——理想L8的上市节奏也在加快。

不同门店的几位销售表示,促销将在8月底截止。活动推出一周后,一名南方地区的销售表示,理想ONE的意向客户比8月初翻了两倍左右,“但仍然比不过理想L9的意向客户数量。”

门店里大部分客户为理想L9而来 来源:未来汽车日报

对于即将年满四岁的理想ONE而言,或许已经进入到了产品的生命末期。大众的一位前销售主管介绍称,通常一款燃油车产品的生命周期为4-5年,“即使期间有小改款,产品推出5年以上也会面临卖不动的局面。”

新势力通常能够借助OTA升级的方式为产品“续命”。自推出至今,理想ONE累计升级百余项功能,但一直以来,其被人诟病的底盘架构、三缸发动机等问题还是无法解决。

理想显然也有意通过加速推出另一款新车L8来挽救当前的局面。理想L8谍照曝光后,李想甚至旗帜鲜明地站台,“等L8的现阶段就别买ONE了。”这似乎也证明了理想L8就是理想ONE的换代车型的说法。而根据此前曝光的信息,动力将会是理想L8最大的亮点。

财报电话会上,李想透露,“理想L8车型可能发布的比预期时间都要更早,”同时表示,“理想L8车型从发布到交付的时间节奏也要比理想L9车型更快。

除了自身的产品力外,2022年中高端新能源市场的竞争压力并不小。进入2022年以来,问界M5、问界M7、蔚来ES7、小鹏G9等新车陆续上市,虽然长期在细分市场表现优异,但理想ONE势必也会受到不同程度的影响。

不过这里留有的疑问在于,如果L9会抢理想ONE的用户,那接下来L8的出现是否会伤及L9?习惯了单一爆款路线的理想,是否能做到各取所需而不是互相掣肘?

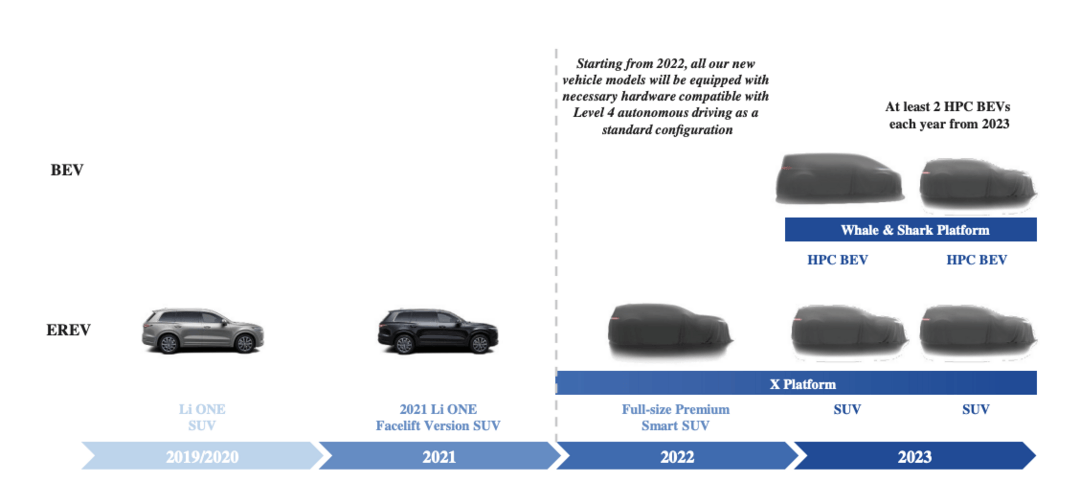

从理想L9开始,理想不仅开始了全新的产品序列,也结束了靠单一车型征战市场的局面。

今年5月,李想曾在第一季度财报电话会上表示,从理想L9上市起到明年,理想汽车将推出3款产品,包含全新增程旗舰产品、800V高压纯电产品,以及首款20-30万元中型车。

从三年一款车,到一年推三款,理想的节奏在不断加快。

按照李想最新的说法,L8上市到交付的周期会比L9更短。作为参考,理想L9于6月底上市,8月底开启首批交付,交付周期为2个月左右。也就是说,保守预计新产品L8将在10月底前完成上市,并在今年内实现首批交付。

在一位理想内部人士看来,虽然作为新势力理想在初期走了一些弯路,但当前的转变也并非难以适应。而理想ONE的最大贡献在于,帮助理想完成了从0到1的基础准备,并立起“家庭用户”和“增程路线”的标签。

理想车型规划 来源:理想招股书

如果说初期的重点是打开单一细分市场,那接下来理想则要通过不用的产品矩阵,在不同价格区间内抢占市场份额。

理想ONE、理想L9车型负责人张骁透露,理想L9项目早在2019年5月就已经立项,彼时理想ONE甚至还未开启交付,“当时我们有三种选择:纯电、(价格区间)向上探索的增程、向下探索的增程。”

三年的立项、研发、测试对于一款车而言已算充足,但抛开上新速度,对于眼下的理想来说,更大的考验则来自于产能。

目前,理想常州一期工厂的年产能在10万辆,二期工厂在扩建中,完成后年产能将达到20万辆。多位常州工厂员工向未来汽车日报确认,二期工厂仍在调试阶段,距离正式投产仍有一段时间,“马上会进入PPV(Production & Process Validation)试生产阶段”。

一位新能源车企人士表示,产线从试生产到正式投产阶段一般需要3个月左右的时间。

沈亚楠曾在电话会上表示,理想L9规划月产能上限为1.5万辆,这也意味着在常州二期工厂投产之前,年产能10万辆的一期工厂产线绝大部分产能需要被理想L9占据。

理想L8的上市、交付时间也直接受产能爬坡影响。李想曾表示,“需要先把L9交付和爬产完成了,两款第一个完整月就可以交付过万的全新车型同时爬产的难度太大了”。

除了常州工厂,理想在重庆及北京两地的工厂也无法在短时间内投入使用。重庆市政府公布的2022年市级重大项目名单显示,理想重庆工厂今年年初拿下工厂用地后,计划3个月内开工,工期3年(2022-2024年),也就是说理想重庆工厂至少要在2024年之后才能正式投产。

而2021年理想汽车从北京现代手中收购的理想汽车全球旗舰工厂,预计于2023年投产。但截止今年7月份依然处于改造阶段,不仅厂房外墙并未完全拆封,就连大楼外“北京现代”的标识logo都未拆除更换。

理想北京工厂预计将用于投产理想纯电车型,这一工厂的调试、投产进度直接关系到理想纯电车型的上市及交付时间。目前,理想汽车北京工厂除技术工种及小部分操作普工外,仍然在招聘有关工厂建设的职位,并要求应聘者拥有“工厂建设从0到1”的经验。

理想北京工厂 来源:未来汽车日报

产品矩阵丰富的同时,理想不得不与扭亏转盈的目标渐行渐远。

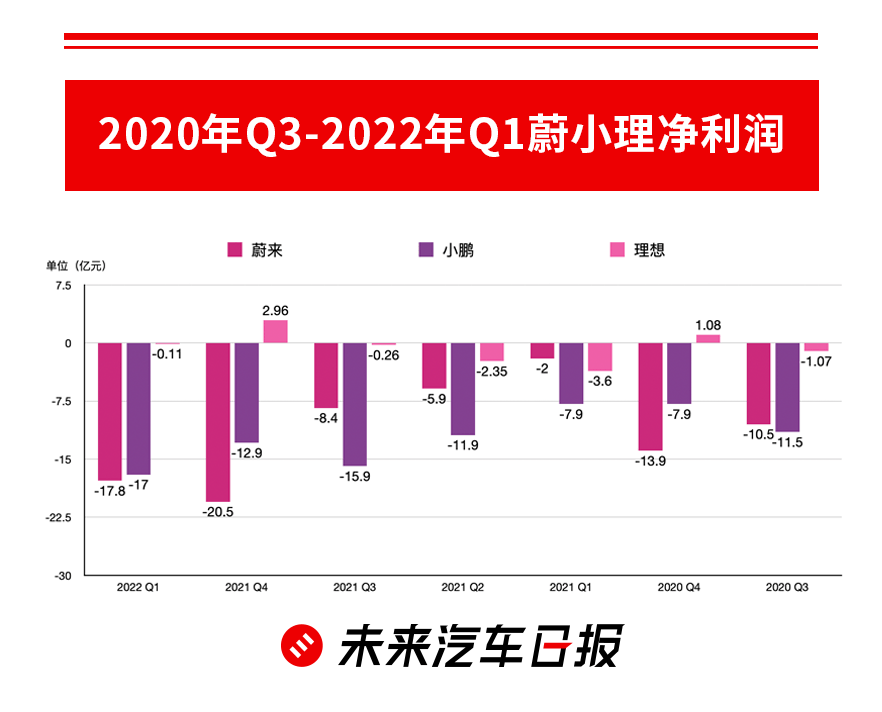

曾经,在“蔚小理”阵营中,理想是最先实现季度盈利转正的企业。但在2022年第二季度,理想亏损6.41亿元,按照第二季度交付28687辆计算,每卖出一辆车理想就会亏损2.2万元。

来源:未来汽车日报

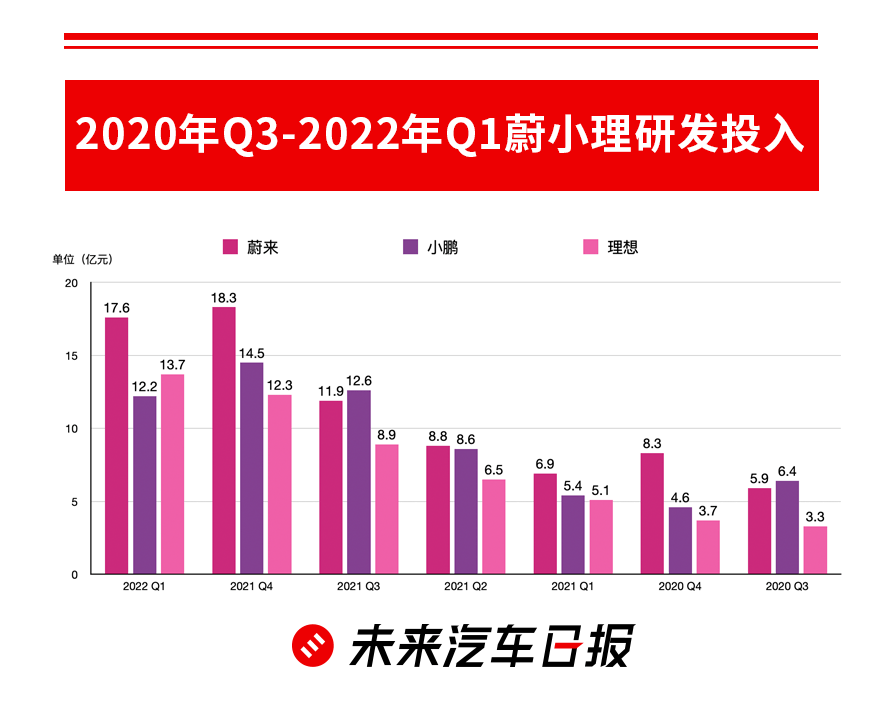

一直以来,理想在业绩上的良好表现,得益于有效的成本控制,更重要的是,由于单一车型所以研发投入并不高。

在“蔚小理”中,理想的研发投入占营收比重最低。从2020年第三季度到2022年第一季度,蔚来、小鹏、理想三家的研发投入分别是77.7亿元、64.3亿元和53.5亿元。但近几个季度,理想研发投入的增速均超过三位数。

来源:未来汽车日报

从当前的趋势来看,各家并不会为了更快实现盈利而暂停在研发上的“军备竞赛”。自2021年第三季度起,蔚小理都不约而同地将自家研发投入加大至10亿元以上。

目前在核心硬件配置上,新势力车企逐渐趋同:比如在SOC方面,蔚小理均采用了英伟达Orin的解决方案;传感器和底盘制动系统主要使用头部Tier 1如博世的产品;电池方面主要靠宁德时代。

如此背景下,车企差异化的竞争主要集中在自研的智能驾驶/座舱的软件+算法。而随着更多新产品的规划,各家都开始迭代智能驾驶功能,理想也加速补课。

2021年以来,蔚来、小鹏相继交付了NOP和NGP智能驾驶辅助功能,而理想ONE由于受限于硬件,在高级别辅助驾驶能力上,一直未能与其他竞争对手同步。直到理想ONE改款后,才在2021年12月份通过OTA升级向用户推送了NOA导航辅助驾驶功能。

在新车理想L9上,不仅搭载了理想自研的AD MAX系统,其与理想ONE的智能化水平还体现在车机系统、激光雷达等智能硬件,这无一不是高研发投入换来的成果。

除此之外,虽然李想对理想L9的毛利率充满信心,并表示“会比理想ONE更高”,但之后纯电车型的到来势必也会对理想的盈利能力提出新的挑战。

汽车行业分析师张翔认为,此前理想凭借单一车型月销过万,更容易形成规模化效应,导致其一直在新势力中保持较高毛利率,“但随着产品矩阵进一步丰富,一旦某款车型无法取得爆款销量的成绩,理想同样需要面对高额的亏损。”

与此同时,如今电池成本居高不下,增程与纯电的不同技术路线也意味着成本的巨大差别。不论是理想ONE还是理想L9,其电池容量均未超过45kWh,而目前市场中的主流纯电车型电池容量大多在70kWh左右。为了应对供应链和成本问题,不少车企甚至开始选择自研或寻求供应商的多元化。

更重要的是,在电动车型占领市场之前,补能网络的建设也是理想绕不过的问题。

李想曾表示,由于80%以上的理想用户有条件安装家桩,目前理想充电网络的布局思路是满足珠三角、长三角、京津冀等密集经济区中跨区域出行的充电便捷性,即高速路充电站,而非市区内充电,并承诺在2025年前建成超过3000个超级快充站,覆盖90%的高速公路里程。

作为对比,从2018年5月,蔚来首座第一代换电站在深圳投入运营,到今年7月,蔚来在全国累计建成了1000多座换电站。小鹏也在今年8月15日,正式上线了第1000座充电站。而补能网络的建设,更是一场考验资金、技术、先发优势等多方位的烧钱大战。

一位知情人士表示,理想汽车2021年组建充电网络部门时的预算为数十亿元,“但充电站建设缓慢,目前仅有一个充电站。”这也意味着理想未来的研发投入还将继续高速增加。

不论如何,增程与纯电并行的理想,拥有了更大的想象空间,但告别了一款车打天下,理想所面对的挑战也要升级了。

(注:文内李磊为化名)

未来汽车日报

来源:未来汽车日报

作者:崔秋阳

本文地址:https://www.d1ev.com/news/qiye/183784

以上内容转载自未来汽车日报,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。