盖世汽车讯 据外媒报道,知情人士透露,在早期与投资组合经理的会议上,保时捷曾将自己与卡地亚的所有者历峰集团(Richemont)相提并论,并称自己是一家利润和销量都非常可观的企业。该品牌还提及了被视为豪华车品牌首次公开募股(IPO)成功标准的法拉利。法拉利拥有业界领先的利润率,但与保时捷30多万辆的年产量相比,法拉利的出货量非常少。不过,一些投资者对此并不买账。

知情人士表示,投资者担心的是,上市结构不能使保时捷更加独立于母公司。此外,他们还提及了IPO市场的逆风。由于对通胀失控、利率上升以及俄乌局势的担忧,IPO市场已大幅放缓。

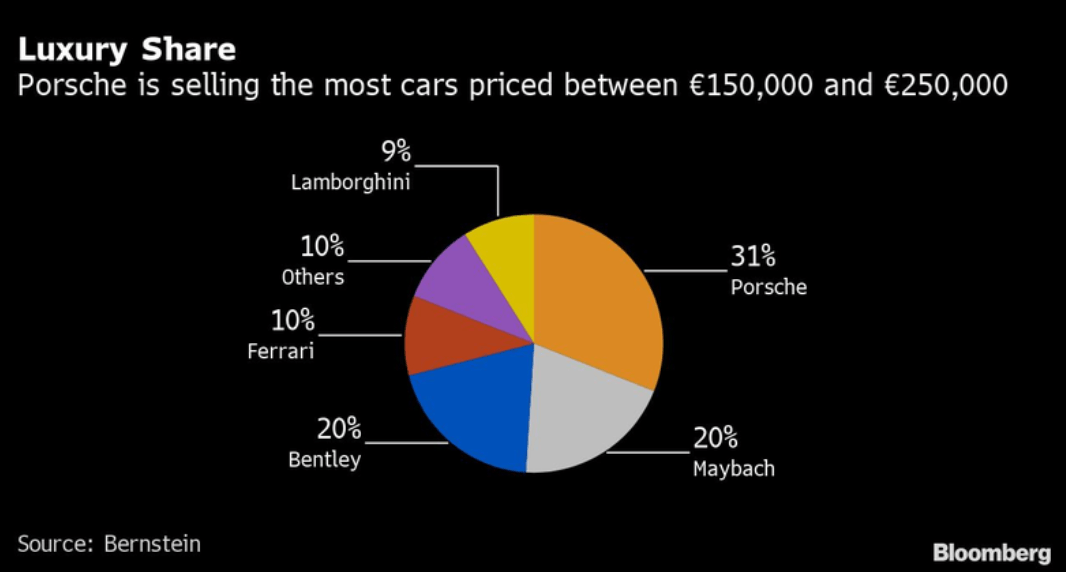

“在经济衰退的情况下,保时捷不是一个安全的赌注,因为它不具备法拉利的独立性和排他性。”Bernstein汽车分析师Daniel Roeska表示。“如果你不改变公司的管理方式,还是在集团层面做决定,而不让保时捷自己做决定,那么你就无法实现股东价值的最大化。”

图片来源:保时捷

保时捷最早可能于9月上市,有望成为欧洲有史以来规模最大的IPO之一。知情人士透露,大众集团已聘请了十多家银行来推动此次IPO,估值可能高达800亿欧元(805亿美元)至900亿欧元。如果成功,该品牌的估值甚至可能超过其母公司目前的市值。

不过,知情人士指出,如此规模的IPO在欧洲非常罕见,它甚至可以不受大盘暴跌的影响。由于保时捷IPO后将自动进入欧洲的主要股票基准,投资组合经理们不得不认真评估该品牌。知情人士表示,尽管大众集团在欧洲和美国的会议上没有提供具体的数据或估值目标,但出席会议的基金经理对保时捷在中期内提高利润率的潜力留下了积极印象。

图片来源:保时捷

不过,有几位基金经理仍对保时捷12.5%的少量流通股和双层股权结构(a dual-class share structure)感到担忧。双层股权结构几乎没有给该品牌更大的管理独立性留下空间。大众计划出售至多25%的无投票权优先股。Flossbach von Storch投资组合经理Simon Jaeger提醒道,拟议中的股权结构可能会给保时捷的估值带来压力。

投资者过去曾将大众集团股市表现欠佳的原因归咎于其复杂的管理结构。今年以来,大众集团优先股价格已下跌约四分之一,市值约为800亿欧元。多年来,大众集团一直努力变得更灵活,但收效甚微。大众卡车制造部门Traton的上市因内部矛盾和少量流通股而失败。自2019年IPO以来,Traton的股价几乎腰斩。

图片来源:彭博社

保时捷认为其在豪华汽车制造商中脱颖而出得益于较高的销量。2021年,保时捷的销量为301,915辆,法拉利为11,155辆,阿斯顿马丁为6,178辆。在盈利能力方面,根据一份报告,在截至2021年的五年里,保时捷营业利润率的平均值为16.1%。

但是,投资者对宏观环境感到担忧。在新冠疫情冲击了全球供应链并引发了半导体短缺之后,汽车行业在提高产量方面遇到了困难。今年,特斯拉的市值已缩水约三分之一。法拉利的股价也下跌了约16%。据悉,法拉利的目标是到2026年将营业利润率提高到30%。AllianceBernstein投资组合经理Dev Chakrabarti表示,“我认为保时捷在IPO中的估值将接近750亿美元,而不是人们吹嘘的1,000亿美元。"

但保时捷具备一个关键优势。当涉及到电动化产品时,该品牌远远领先于法拉利和阿斯顿马丁等竞争对手。保时捷还准备推出畅销SUV Macan的纯电动版本,以与特斯拉Model Y竞争。保时捷“在电气化方面是最接近特斯拉的传统品牌”,彭博行业研究(Bloomberg Intelligence)分析师Michael Dean在本周的一份报告中表示。“保时捷将在2023年成为特斯拉的一个重要竞争对手。”

来源:盖世汽车

作者:谭璇

本文地址:https://www.d1ev.com/news/qiye/180370

以上内容转载自盖世汽车,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。