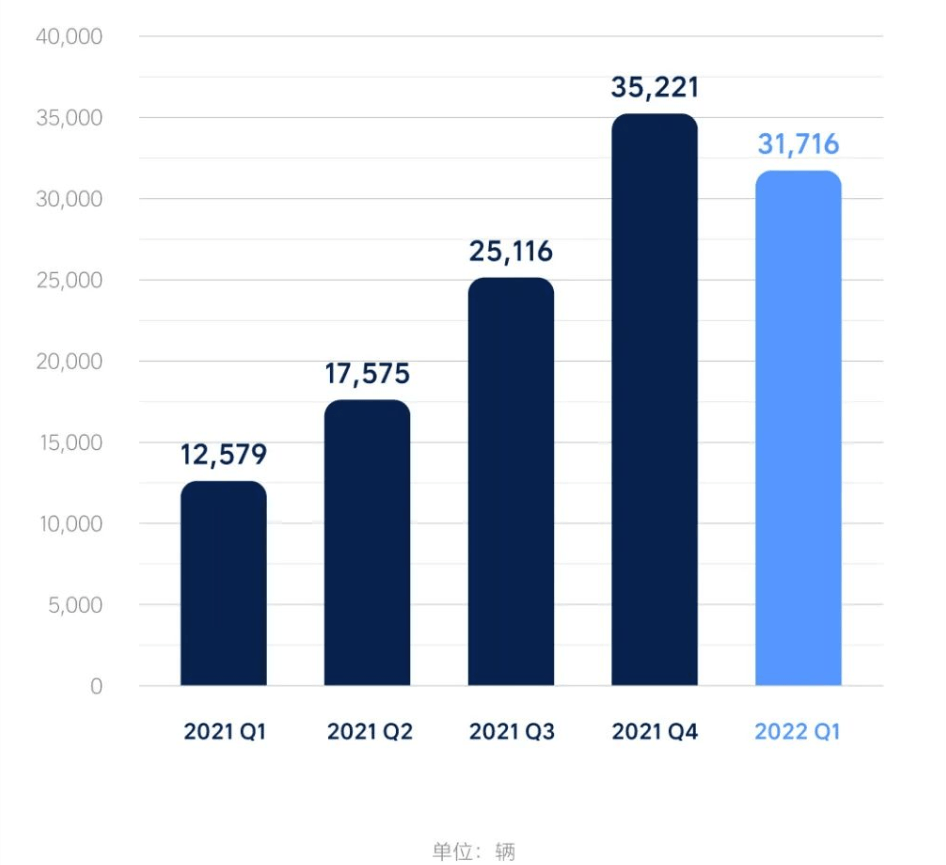

5月10日,理想汽车公布截至2022年3月31日止未经审计季度财务业绩:第一季度实现营收95.6亿元,同比增长167.5%,交付31716辆理想ONE。截至第一季度末,公司现金储备达511.9亿元。

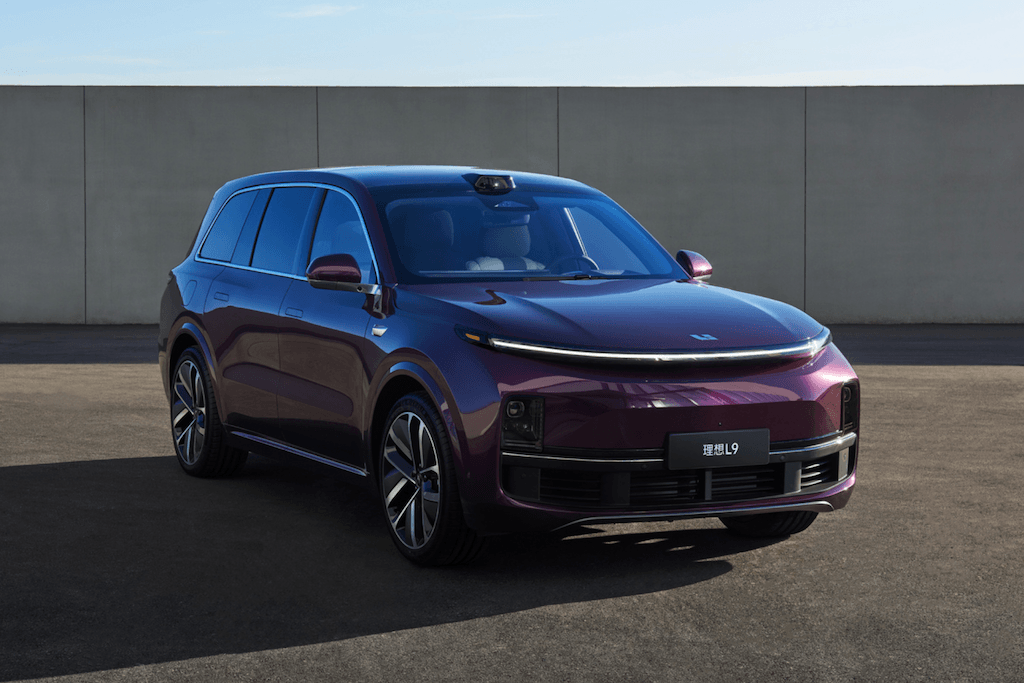

理想汽车计划将于第三季度交付第二款车型——智能旗舰SUV理想L9,同时将持续加大研发投入,扩展销售和服务网络,服务更多家庭用户。

2022年第一季度营运摘要

2022年第一季度,理想ONE的交付量为31,716辆,同比增长152.1%。

截至2022年3月31日,本公司拥有217家零售中心,覆盖102个城市,并于211个城市运营287家售后维修中心及理想汽车授权钣喷中心。

2022年第一季度财务摘要

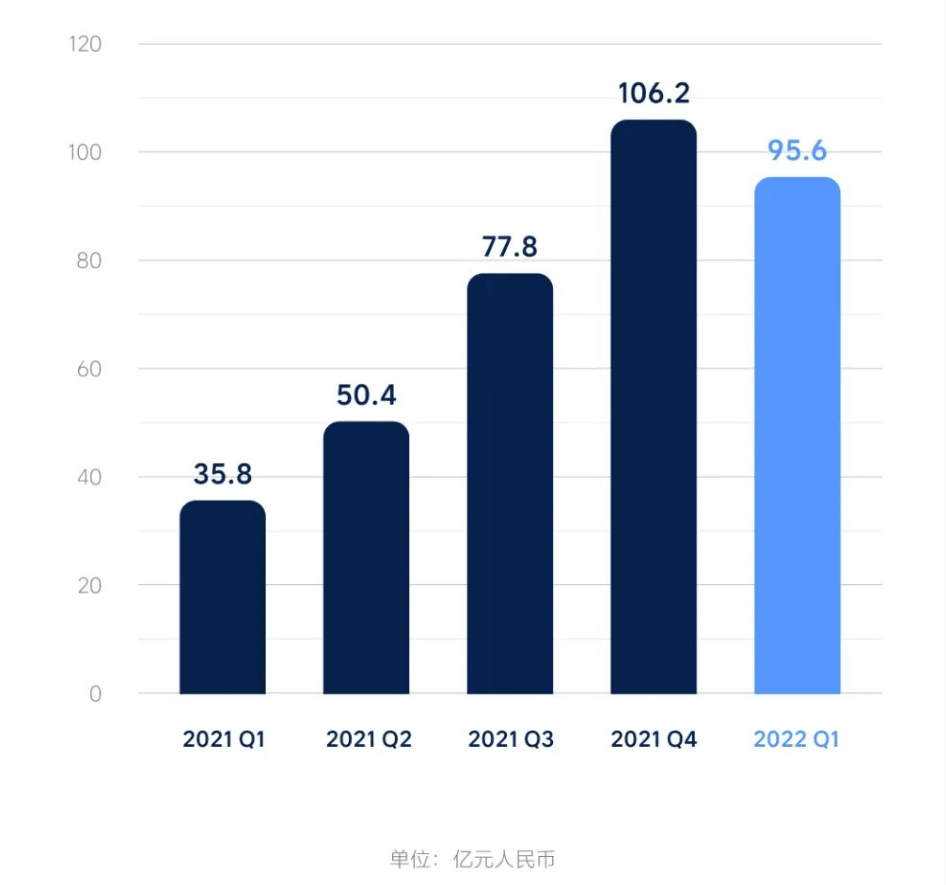

2022年第一季度的车辆销售收入为人民币93.1亿元(14.7亿美元),较2021年第一季度的人民币34.6亿元增加168.7%,较2021年第四季度的人民币103.8亿元减少10.3%。

2022年第一季度的车辆毛利率2为22.4%,而2021年第一季度为16.9%,2021年第四季度为22.3%。

2022年第一季度的收入总额为人民币95.6亿元(15.1亿美元),较2021年第一季度的人民币35.8亿元增加167.5%,较2021年第四季度的人民币106.2亿元减少10.0%。

2022年第一季度的毛利为人民币21.6亿元(3.413亿美元),较2021年第一季度的人民币6.167亿元增加250.9%,较2021年第四季度的人民币23.8亿元减少9.1%。

2022年第一季度的毛利率为22.6%,而2021年第一季度为17.3%,2021年第四季度为22.4%。

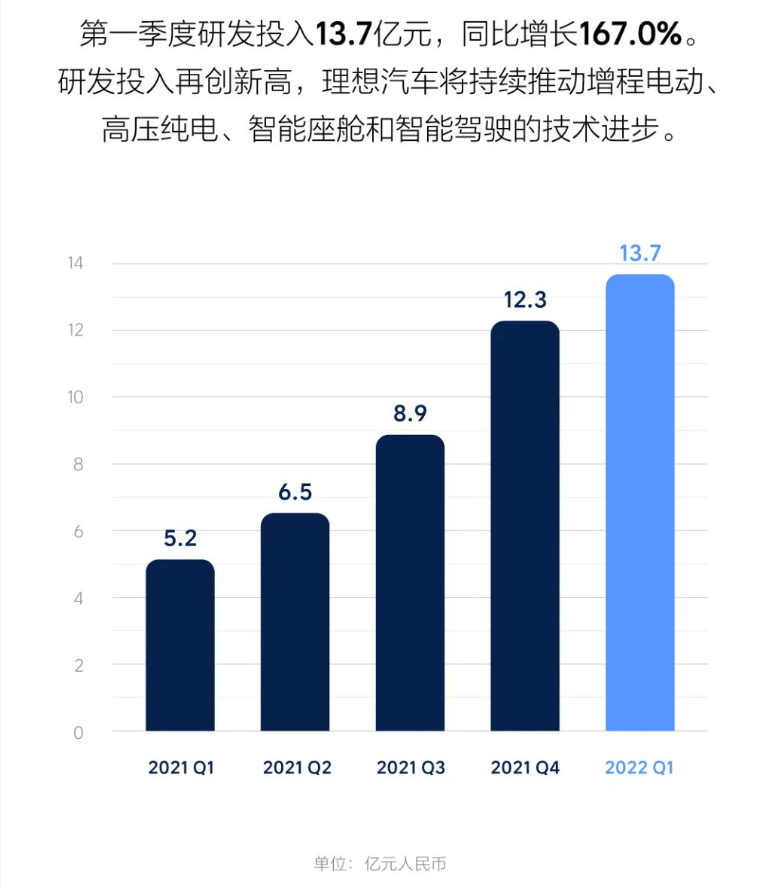

2022年第一季度的研发费用为人民币13.7亿元(2.167亿美元),较2021年第一季度的人民币5.145亿元增加167.0%,较2021年第四季度的人民币12.3亿元增加11.7%。

2022年第一季度的销售、一般及管理费用为人民币12.0亿元(1.898亿美元),较2021年第一季度的人民币5.099亿元增加135.9%,较2021年第四季度的人民币11.3亿元增加6.8%。

1人民币(「人民币」)兑美元(「美元」)的换算均按联邦储备委员会发布的H.10统计数据所载于2022年3月31日中午生效的买方汇率人民币6.3393元兑1.00美元计算。

2车辆毛利率指车辆销售的毛利率,仅根据车辆销售产生的收入及销售成本计算。

2022年第一季度的经营亏损为人民币4.131亿元(6520万美元),而2021年第一季度的经营亏损为人民币4.077亿元,2021年第四季度的经营利润为人民币2410万元。2022年第一季度的非美国公认会计准则经营利润3为人民币7490万元(1180万美元),而2021年第一季度的非美国公认会计准则经营亏损为人民币2.248亿元,2021年第四季度的非美国公认会计准则经营利润为人民币4.15亿元。

2022年第一季度的净亏损为人民币1090万元(170万美元),而2021年第一季度的净亏损为人民币3.60亿元,2021年第四季度的净利润为人民币2.955亿元。2022年第一季度的非美国公认会计准则净利润为人民币4.771亿元(7530万美元),而2021年第一季度的非美国公认会计准则净亏损为人民币1.77亿元,2021年第四季度的非美国公认会计准则净利润为人民币6.864亿元。

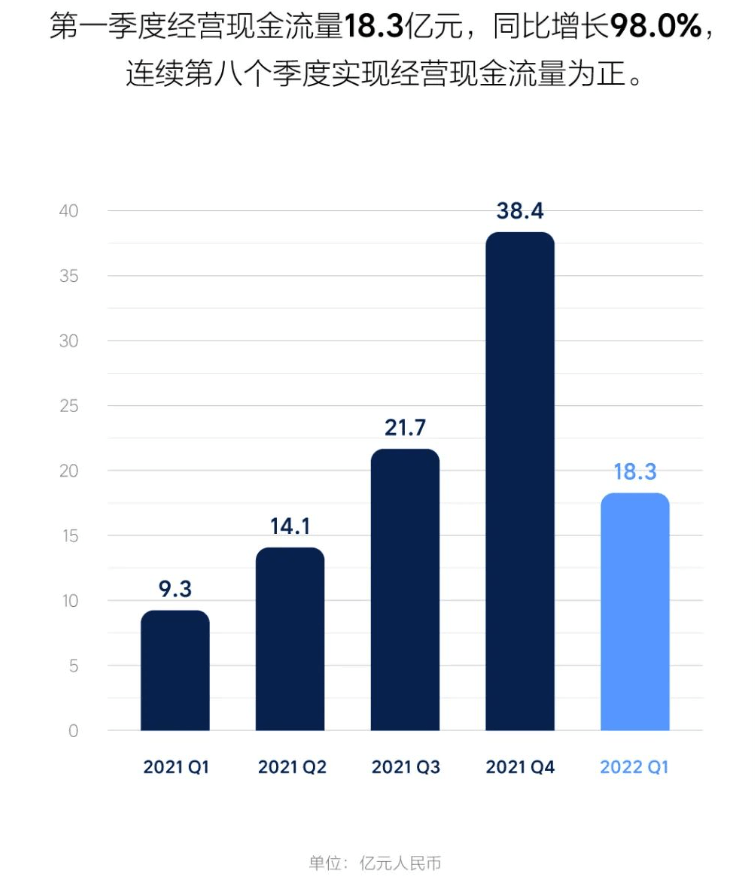

2022年第一季度的经营现金流量为人民币18.3亿元(2.893亿美元),较2021年第一季度的人民币9.263亿元增加98.0%,较2021年第四季度的人民币38.4亿元减少52.2%。

2022年第一季度的自由现金流4为人民币5.02亿元(7920万美元),而2021年第一季度为人民币5.702亿元,2021年第四季度为人民币16.2亿元。

2022年第一季度的自由现金流4为人民币5.02亿元(7920万美元),而2021年第一季度为人民币5.702亿元,2021年第四季度为人民币16.2亿元。

截至2022年3月31日,现金及现金等价物、受限制现金、定期存款及短期投资总额为人民币511.9亿元(80.7亿美元)。

近期发展

交付量更新

本公司于2022年4月交付了4,167辆理想ONE。截至2022年4月30日,本公司拥有225家零售中心,覆盖106个城市,并于211个城市运营292家售后维修中心及理想汽车授权钣喷中心。

首份环境、社会及管治报告

本公司于2022年4月19日发布2021年环境、社会及管治(ESG)报告(https://ir.lixiang.com/zh-hans/esg),展现本公司在ESG方面的举措和成就。

获纳入深港通和沪港通

本公司于香港联合交易所有限公司上市交易的A类普通股分别于2022年3月14日和4月25日被纳入深港通和沪港通。

首席执行官及首席财务官寄语

理想汽车创始人、董事长兼首席执行官李想先生评论道:“我们感谢用户对我们一贯的支持,这些支持和我们对自身经营效率的严格要求继续推动着我们在2022年第一季度实现强劲的财务表现,并确保我们在研发方面的投资规模和进度。虽然近期疫情的反弹和供应链的波动对全行业带来挑战,并且短期内仍存在不确定性,但我们对组织的韧性充满信心。”

“尽管受到疫情影响,我们仍计划于第三季度交付第二款车型,理想L9。理想L9是一款基于我们新一代增程平台,专为家庭用户打造的智能旗舰SUV,可提供同级别车型中最佳的性能、安全、智能表现。理想L9采用全自研的增程电动系统、底盘控制系统和中央域控制器,提供旗舰级的动力性能和驾驶能力。理想L9标配自研的理想AD Max智能驾驶系统,将实现全场景的导航辅助驾驶功能,让驾驶更安全、更便捷。”

3本公司的非美国公认会计准则财务指标不包括股份支付薪酬费用。

4自由现金流指经营现金流量减资本开支,是一项非美国公认会计准则指标。

理想汽车首席财务官李铁先生补充道:“我们在2022年第一季度的稳健表现彰显了我们一贯出色的产品力。尽管行业面临供应链的限制,但在强劲交付的推动下,我们在第一季度实现了收入总额人民币95.6亿元,同比增长167.5%。我们第一季度的车辆毛利率保持稳健,达到22.4%,连续第八个季度实现经营活动现金净流入,达到人民币18.3亿元。在当前波动的环境中,我们将继续高效执行,进一步加强我们的财务灵活性和韧性,坚持不懈地应对挑战,同时坚定创新。”

2022年第一季度财务业绩

收入

2022年第一季度的收入总额为人民币95.6亿元(15.1亿美元),较2021年第一季度的人民币35.8亿元增加167.5%,较2021年第四季度的人民币106.2亿元减少10.0%。

2022年第一季度的车辆销售收入为人民币93.1亿元(14.7亿美元),较2021年第一季度的人民币34.6亿元增加168.7%,较2021年第四季度的人民币103.8亿元减少10.3%。车辆销售收入较2021年第一季度增加主要归因于2022年第一季度交付的车辆增加。车辆销售收入较2021年第四季度减少主要归因于受中国春节假期的季节性影响2022年第一季度交付的车辆减少。

2022年第一季度的其他销售和服务收入为人民币2.534亿元(4000万美元),较2021年第一季度的人民币1.115亿元增加127.2%,较2021年第四季度的人民币2.447亿元增加3.6%。其他销售和服务收入较2021年第一季度增加主要归因于汽车累计销量的增加,使充电桩、配件及服务的销售额亦随之增加。

销售成本及毛利率

2022年第一季度的销售成本为人民币74.0亿元(11.7亿美元),较2021年第一季度的人民币29.6亿元增加150.1%,较2021年第四季度的人民币82.4亿元减少10.2%。销售成本较2021年第一季度增加与收入增加一致,主要由于2022年第一季度车辆交付量的增加。销售成本较2021年第四季度减少主要由于2022年第一季度车辆交付量的减少。

2022年第一季度的毛利为人民币21.6亿元(3.413亿美元),较2021年第一季度的人民币6.167亿元增加250.9%,较2021年第四季度的人民币23.8亿元减少9.1%。

2022年第一季度的车辆毛利率为22.4%,而2021年第一季度为16.9%,2021年第四季度为22.3%。车辆毛利率较2021年第一季度增加主要由于自2021年5月推出2021款理想ONE以来交付量的增加令平均售价升高。

2022年第一季度的毛利率为22.6%,而2021年第一季度为17.3%,2021年第四季度为22.4%。

营业费用

2022年第一季度的营业费用为人民币25.8亿元(4.065亿美元),较2021年第一季度的人民币10.2亿元增加151.5%,较2021年第四季度的人民币23.6亿元增加9.4%。

2022年第一季度的研发费用为人民币13.7亿元(2.167亿美元),较2021年第一季度的人民币5.145亿元增加167.0%,较2021年第四季度的人民币12.3亿元增加11.7%。研发费用较2021年第一季度增加主要由于研发人员增加导致雇员薪酬增加,及本公司新车型研发活动增加令有关开支增加。研发费用较2021年第四季度增加主要由于研发人员增加导致雇员薪酬增加。

2022年第一季度的销售、一般及管理费用为人民币12.0亿元(1.898亿美元),较2021年第一季度的人民币5.099亿元增加135.9%,较2021年第四季度的人民币11.3亿元增加6.8%。销售、一般及管理费用较2021年第一季度增加主要由于雇员增加导致雇员薪酬增加,以及随着本公司销售网络的扩大,营销及推广活动以及租金支出增加。

2022年第一季度的销售、一般及管理费用为人民币12.0亿元(1.898亿美元),较2021年第一季度的人民币5.099亿元增加135.9%,较2021年第四季度的人民币11.3亿元增加6.8%。销售、一般及管理费用较2021年第一季度增加主要由于雇员增加导致雇员薪酬增加,以及随着本公司销售网络的扩大,营销及推广活动以及租金支出增加。

经营亏损╱利润

2022年第一季度的经营亏损为人民币4.131亿元(6520万美元),而2021年第一季度的经营亏损为人民币4.077亿元,2021年第四季度的经营利润为人民币2410万元。2022年第一季度的非美国公认会计准则经营利润为人民币7490万元(1180万美元),而2021年第一季度的非美国公认会计准则经营亏损为人民币2.248亿元,2021年第四季度的非美国公认会计准则经营利润为人民币4.15亿元。

净亏损╱利润及每股净亏损╱收益

2022年第一季度的净亏损为人民币1090万元(170万美元),而2021年第一季度的净亏损为人民币3.60亿元,2021年第四季度的净利润为人民币2.955亿元。2022年第一季度的非美国公认会计准则净利润为人民币4.771亿元(7530万美元),而2021年第一季度的非美国公认会计准则净亏损为人民币1.77亿元,2021年第四季度的非美国公认会计准则净利润为人民币6.864亿元。

2022年第一季度的归属于普通股股东的每股美国存託股份5基本及稀释净亏损分别为人民币0.01元(0.00美元)及人民币0.01元(0.00美元)。2022年第一季度的归属于普通股股东的非美国公认会计准则每股美国存託股份基本及稀释净收益分别为人民币0.49元(0.08美元)及人民币0.47元(0.07美元)。

现金状况、经营现金流量及自由现金流

截至2022年3月31日,现金及现金等价物、受限制现金、定期存款及短期投资总额为人民币511.9亿元(80.7亿美元)。

2022年第一季度的经营现金流量为人民币18.3亿元(2.893亿美元),较2021年第一季度的人民币9.263亿元增加98.0%,较2021年第四季度的人民币38.4亿元减少52.2%。

2022年第一季度的自由现金流为人民币5.02亿元(7920万美元),而2021年第一季度为人民币5.702亿元,2021年第四季度为人民币16.2亿元。

业绩展望

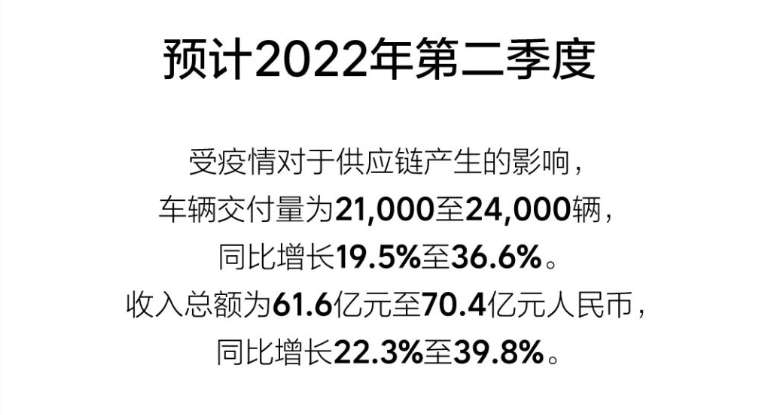

于2022年第二季度,本公司预计:

车辆交付量为21,000至24,000辆,较2021年第二季度增长19.5%至36.6%。

收入总额为人民币61.6亿元(9.723亿美元)至人民币70.4亿元(11.1亿美元),较2021年第二季度增长22.3%至39.8%。

该业务展望反映本公司对业务状况及市况,尤其是长三角地区疫情有所缓解而释放的积极信号的当前和初步看法,这些均可能因疫情恢复等不确定因素发生变动。

来源:第一电动网

作者:王颖萍

本文地址:https://www.d1ev.com/news/qiye/174722

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。