关于宁德时代被传磷酸铁锂电池价格将提高10%的谣言背后,隐藏着原材料价格大幅上涨的事实,而原材料涨价迫使众多动力电池企业发布涨价通知。

谣言可恨,造谣者可耻,但信谣者未必可悲——有时谣言背后隐藏着格局变化的前兆。

近日,一则关于宁德时代被传磷酸铁锂电池价格将提高10%的谣言流传开来,对此,宁德时代官方出来辟谣:“假的”。

谣言是市场信心的试金石,虽然这是谣言,但其背后却有着电池原材料价格疯涨的现实。

不少人认为这则谣言并非空穴来风,因为在宁德时代否认涨价传言后,市场上锂电池的上游原材料价格呈现出持续增长的趋势,并且锂电池的价格从2020年开始维持在高位一直没有降下来过……这样电池原材料涨价的其他案例也可以随手就拎出来讲。

电池原材料涨价浪潮风靡云蒸,一波未平一波又起的涨价让处于快速发展期的动力电池企业如负重轭。

电池涨价传言非恶意揣测

动力电池主要由正极材料、负极材料、电解液和隔膜四部分构成。其中,正极材料主要由碳酸锂和前驱体材料构成,在成本中占比最大。贵金属镍、钴、锰等价格波动直接影响三元材料,铁矿石价格会影响磷酸铁锂。

综合中国化学与物理电源行业协会及GGII数据可知,今年以来,六氟磷酸锂价格已经涨了一倍多,现在售价接近去年第三季度的三倍。上海有色金属网SMM数据也显示,截至5月28日,电池级氢氧化锂现货均价89500元/吨,比年初涨了80.8%。

受原材料价格上涨风波冲击影响,不久前,六氟磷酸锂龙头企业多氟多发布公告称,公司六氟磷酸锂销售价格将在原价基础上对国内各类客户上调3万元/吨,对国际各类客户上调4500美元/吨。之后,九九久、天际股份等企业六氟磷酸锂的价格接踵大幅提升。

全球锂矿、钴矿、镍矿资源多集中在海外,并被头部矿业集团垄断;新能源汽车市场销量快速增长拉动动力电池需求,但相关企业却因新冠疫情影响未能按照预期实现扩产计划;加上化工类产品比如电解液产能不足、扩产周期长;多种因素共同致使2020年以来这样的电池原材料价格上涨案例很多,业内人士认为,今年原材料价格或继续呈上涨态势。

不论是磷酸铁锂电池、三元锂电池这两种市场在售的主流电池,还是石墨烯电池、固态电池这类新型电池,“锂”材料都是市场在售的两种主流电池的必需品。然而自2020年初,多种电池原材料,包括“锂”材料出现了涨价现象。

“目前最主要的是锂价格上涨,包括碳酸锂及氢氧化锂,”SMM电池材料咨询顾问季瑞向媒体表示。

中汽协数据显示,今年1-4月,三元锂电池累计装车量19.0GWh,累计同比上升173.4%,磷酸铁锂电池累计装车量12.6GWh,累计同比上升455.9%。截至5月28日,据上海有色网数据显示,电池级碳酸锂的价格均价达到8.9万元/吨,相较于今年1月份5万元/吨的价格,今年涨幅已高达78%。

季瑞预计,由于磷酸铁锂电池需求的拉动,锂价格全年来看仍将上涨,“以往4万-5万元每吨的价格应该是回不去了”。据中国大宗原料市场信息供应商百川盈孚预计,2021年全年碳酸锂最高或冲至9.5万元/吨。

虽然目前主流电池制造商并未出现涨价现象,但不代表他们没有考虑涨价。否认涨价谣言后,宁德时代董事长曾毓群在股东大会上表示,“如果(原材料价格)涨幅过高,肯定会影响我们的成本。”但何时将涨价压力传递给下游企业,宁德时代还在考量中。

虽然宁德时代还没有涨价,但电池原材料涨价浪潮面前,哪个电池企业能有宁德时代的抗压能力?据悉,目前动力电池企业里鹏辉能源、卓能新能源、横店东磁、远东电池、德朗能已经发布涨价通知。

风云起,市场格局变化加剧

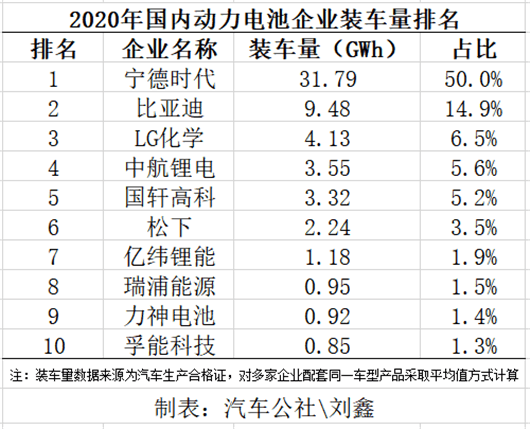

宁德时代动力电池在电动汽车上的总装机量连续四年位列世界第一,2020年,我国动力电池装车量累计63.6GWh,其中,宁德时代装车量占比50%,其业务量占据了行业的半壁江山。

虽然居于行业龙头地位,但宁德时代并非高枕无忧,反而是现在就面临着内忧外患。

受电池材料成本上涨以及动力电池价格下降等因素困扰,2016-2020年,宁德时代动力电池销售毛利率分别为43.7%、36.3%、32.8%、29.1%、27.8%,逐年下滑趋势非常明显,这是内忧。“白名单”政策的取消,更是使宁德时代直接面对日韩企业的进攻,这是外患。

与此同时,新能源车市不断向上,二线供应厂商不断加深与车企的定点合作,装车量大增。业内人士认为,随着二线厂商市占率和上游成本双双提高,头部企业的绝对优势或将受到一定挑战。

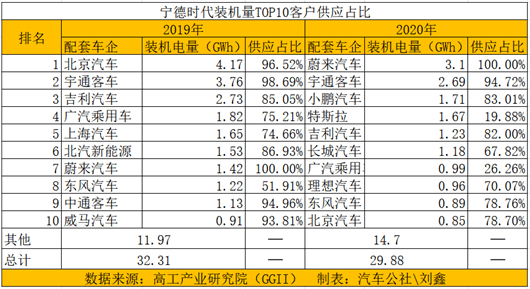

头部企业当初的成功离不开车企,如今面对的这种挑战同样离不开车企。

SNE Research数据显示,今年一季度,宁德时代装车量15.1Gwh,位列全球第一,市占率从2020年的25%再度扩大至31.5%。如今业务量遥遥领先的宁德时代,当年正是借三元锂电池在车企中乘着东风扩大销量,一路崛起,将那时靠磷酸铁锂起家的比亚迪甩开距离,其中反转,耐人寻味。

时逢新能源巨变阶段,多数车企想要在掌握这场游戏的主导权,同时又担心自己被淘汰出局,不愿受制于人,纷纷尝试避开宁德时代这一行业巨头。特斯拉、大众、吉利、长城等车企,已纷纷宣称将自建电池厂。

成本问题与产品竞争力问题,是那些一面和宁德时代密切合作,一面又抓紧布局独立生产电池的车企考虑“留一手”的主要因素。毕竟,当下和宁德时代合作或许是最好的选择,但不意味着以后也一直是。

车企不想要“吊死”在宁德时代这“一棵树”上,转而考虑独立生产电池,首先是出于成本问题的考量。东兴证券的调研报告显示,动力电池占整车成本的40%-50%。以特斯拉为例,其动力电池占比达到38%,电机+电控占比在12%,所组成的三电系统,占成本的50%。如今虽然电池价格一直下降,但仍然与汽车产品竞争力、单车利润产生直接联系。

另外,作为多数用户购车首选因素的续航里程,其基础正是电池,若是车企还是严重依赖电池企业,就很难在续航里程上形成产品竞争力方面的优势。

关于动力电池企业,四川大学新能源材料系主任张云曾表示,磷酸铁锂正极材料已不存在技术壁垒,不同厂家之间产品质量的差异性也越来越小,成本将是未来电池企业生存竞争的关键。

原材料涨价的漩涡,无论是动力电池企业还是新能源车企皆不能幸免,他们所能做的便是积极面对新的挑战。

来源:盖世汽车

作者:刘鑫

本文地址:https://www.d1ev.com/news/qiye/147800

以上内容转载自盖世汽车,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。