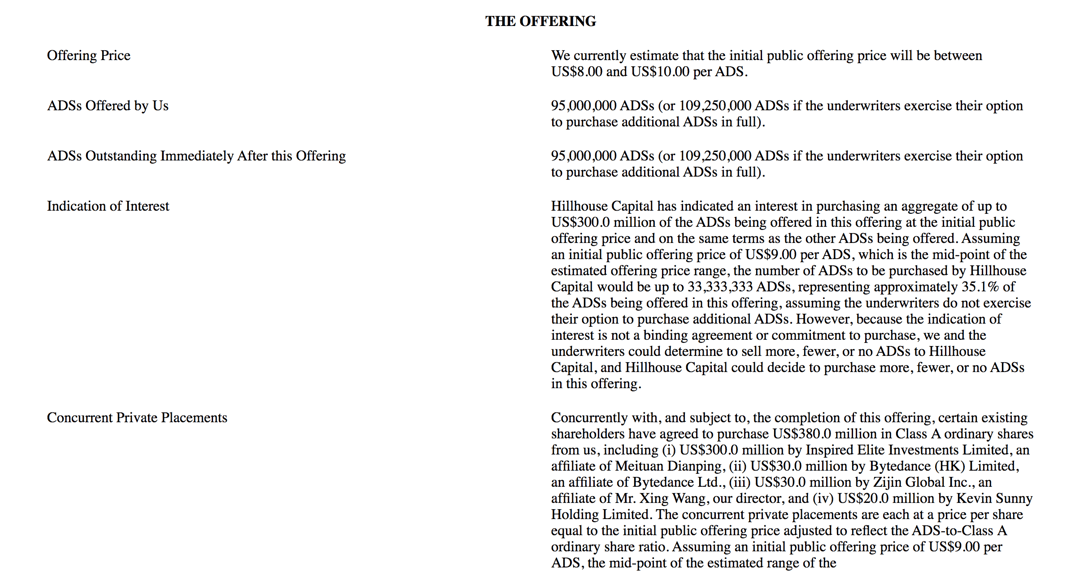

北京时间7月25日凌晨,理想汽车(LI)更新招股书,公司将公开发行9500万股ADS,同时IPO承销商有1425万股ADS的超额认购权,发行价区间为8-10美元。以此计算,理想汽车IPO募资区间为8.74亿美元-10.93亿美元。7月11日,理想汽车首次提交赴美招股书。

值得注意的是,此次更新的招股书还显示,高瓴资本将参与理想汽车的IPO发行,拟认购其中3亿美元,按照9美元的IPO发行价区间中间价计算,高瓴资本将认购3333万股ADS,占本次理想汽车IPO公开发行股份的35.1%。高瓴资本已经投资多家国内新造车公司,在小鹏汽车本近日宣布的5亿美元C+轮融资中,高瓴资本也已参与,36氪此前曾报道,小鹏汽车也将在年内赴美IPO。

如按照IPO发行价中间价9美元计算,理想汽车IPO后的总股本约8.88亿股ADS,IPO估值达80亿美元,如果按照发行价区间上限10美元计算,估值可达88亿美元。

理想汽车披露募资额,截图自招股书

在通过IPO公开发行募资的同时,理想汽车还将获得3.8亿美元的基石投资,认购价为IPO最终发行价。四位基石投资者几乎都是理想汽车老股东,包括美团点评、王兴、字节跳动以及Kevin Sunny。其中,美团点评将再投资3亿美元,字节跳动将投资3000万美元,王兴个人再次投资理想汽车3000万美元,Kevin Sunny投资2000万美元。

IPO募资额加上基石投资,理想汽车此次上市发行融资总额区间将达到12.54亿美元-14.73亿美元。

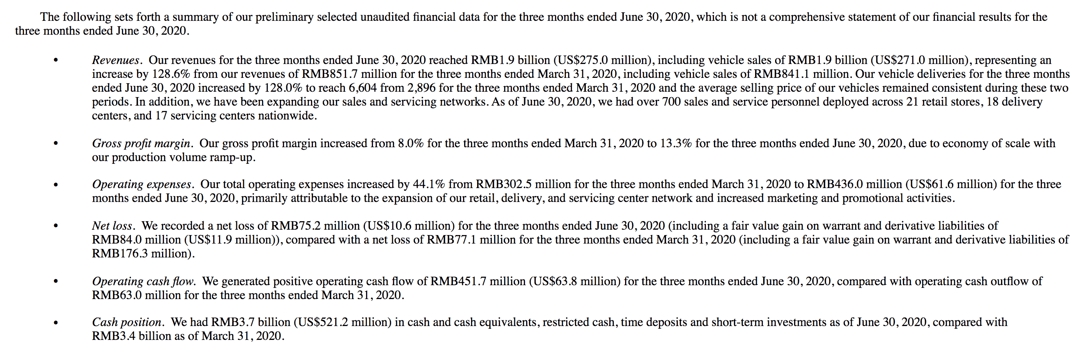

除了披露募资额,理想汽车也在本次更新的招股书中补充了截至6月31日的第二季度财报。

理想汽车第二季度财报,截图自理想汽车招股书

来源:36氪

本文地址:https://www.d1ev.com/news/qiye/121096

以上内容转载自36氪,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。