套用一句话,现在或许是近十年来中国企业进军美股的最坏时机,却可能是今后十年的最好时候。7月11日,理想汽车正式向美国证券交易委员会提交了招股书(FORM F-1),计划在纳斯达克上市,股票代码为“LI”。文件内容显示,融资目标初步定为1亿美元(并非最终融资目标,相当于占位符,后续数字还会更新),发行价格区间和发行量等信息均未透露。投行高盛、摩根士丹利、瑞银集团、中金公司为理想汽车首次公开募股的联席主承销商,老虎证券和雪球旗下的雪盈证券为副承销商。

“目前,造车新势力在国内都还达不到上市的要求,港股也够呛。”全联车商投资管理(北京)有限公司总裁曹鹤在接受《中国汽车报》记者采访时表示,因此美股就成为了唯一的选择。然而,在瑞幸事件之前,中国造车新势力登陆美股还相对容易些,如今再叠加宏观环境的不利影响,理想汽车想要在美上市恐怕很难,未必能成功。

只为和小鹏汽车抢“老二”?

有业内人士认为,理想汽车忙着在美上市的原因之一是要和小鹏汽车抢“老二”的位置。今年6月有消息称,小鹏汽车已经向美股市场秘密提交IPO文件,计划融资5亿美元,整体上市计划预计为今年7月到9月,已经聘请摩根大通、高盛等投行,其中摩根大通为主承销商。对于这一消息,小鹏汽车官方回应非常模糊:“小鹏汽车会密切关注资本市场的发展动态,以把握有利企业发展的融资机会。”

其实,只要不是第一个登陆美股市场的中国造车新势力,第二个还是第三个,又有什么区别呢?理想汽车之所以急着赴美IPO,只是因为没有比此时更好的时候了。

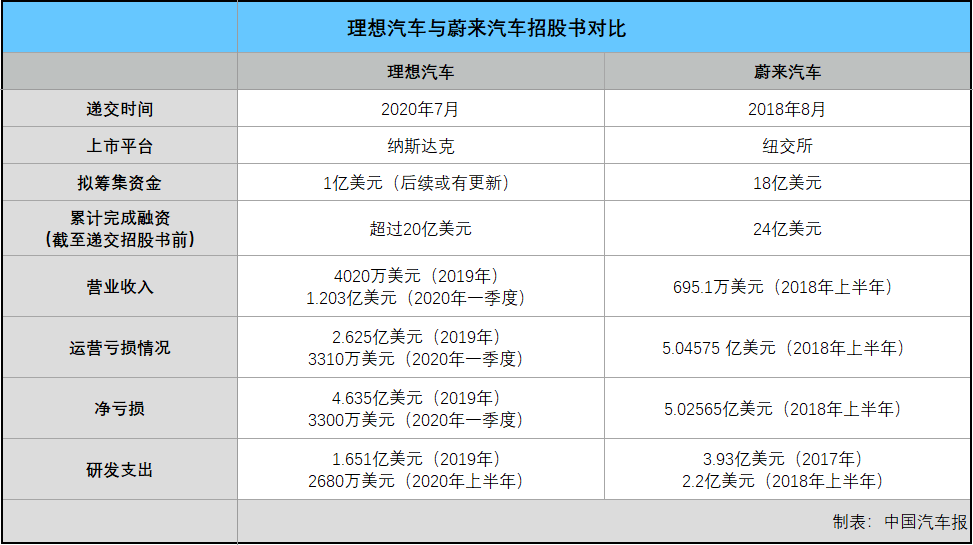

首先,单从理想汽车的表现来看,今年上半年市场销售成绩优异。招股书中提到,从2019年11月开始批量生产理想ONE,截至2020年6月30日已交付超过1.04万辆。要知道,在两年前蔚来汽车递交的招股书里,从2017年12月16日到2018年7月底,同样是半年左右的时间,ES8仅完成交付481辆,有超过1.7万个订单等待执行,其中大约1.2万个订单已经付款5000元订金,生产总量为1300多辆。

其次,在亏损金额方面,理想汽车也远低于蔚来汽车。根据理想汽车披露的招股书,今年一季度的营收达到8.5亿元人民币,并实现了6800万元的毛利润,毛利率达到8%,运营亏损大幅缩小至2.34亿元,公司净亏损缩小至7710万元,相比2019年一季度亏损大幅度收窄。相较之下,蔚来汽车当时的业绩表现就没这么好看了。在2018年的前六个月中,蔚来汽车总营收为695.1万美元(约合人民币4599.1万元),其中汽车销售营收671万美元(约合人民币4439.9万元),其他销售营收 24.1 万美元(约合人民币159.2万元)。其中,运营亏损为5.05 亿美元(约合人民币33.39亿元),而上一年的同期运营亏损为人民币 19.96 亿元。

第三,从市场环境来看,理想汽车的技术路线在目前阶段优势明显。尽管理想汽车给自己贴上了“第一个在中国成功商业化增程式电动汽车的公司”的标签,以此来吸引美国投资人的加入,但不可否认的是,业内仍有不少人认为,这只不过是当下纯电动汽车使用环境和体验不佳的过渡产品,一旦电池或充电技术出现重大突破,增程式汽车未必就能像现在这样吸引如此多的消费者购买。虽然理想汽车的增程式电动汽车技术在现阶段优势明显,从技术路线和产品布局来看,理想汽车面临的风险和挑战明显大于蔚来汽车。

“尽管从招股书呈现的市场表现和业绩来看,理想汽车现在的成绩比当初的蔚来汽车更好一些。”但曹鹤认为,此一时彼一时,现在宏观环境是影响中国车企能否在美实现上市的第一因素。

中概股回归潮涌现 赴美IPO未必乐观

有意思的是,在理想汽车正式递交招股书的前四天,新浪宣布,董事会收到了由新浪董事长兼CEO曹国伟控制的New Wave发出的非约束性私有化要约,作为国内最早一批赴美上市的中国互联网企业,上市20年的新浪准备告别美股市场。

“新一轮美国中概股回归潮正在形成。”中银香港高级经济研究员苏杰认为,一方面,美国市场信息披露及监管压力正在上升,尤其是今年4月瑞幸财务造假事件成为了美国强化监管中概股的“导火索”,全美最大线上证券平台盈透证券宣布计划对持有低估值中概股的客户实施新的保证金规定,今年5月21日美国参议院还通过了《国外公司问责法案》,中概股在美上市整体环境趋于收紧;另一方面,远离本土市场难以实现企业应有的估值,除了少数重磅股外,大部分美国中概股估值都偏低,很难获得美国主流投资者认可,再融资进程往往受阻。相较之下,近年来A股和港股的上市制度改革步伐不断加快,为美国中概股回归提供了更好的制度保障和环境氛围。

对于新浪这样的“大佬”,当然可以在不同的公开募资平台间选择比较,但对于造车新势力来说,即便知道当下环境不利,政策收紧,美股也几乎是其唯一的无奈选择。“蔚来汽车如果今后盈利了,有希望能回归A股。”在曹鹤看来,理想汽车也好,小鹏汽车也好,目前想要进入A股几乎是不可能的,也难以达到港股上市的要求,只能去纳斯达克“试试”了,说不定能“对上眼”。

值得一提的是,虽然同样选择了美国的证券交易市场,但蔚来汽车选择的是纽交所,而此次理想汽车“看上”的却是纳斯达克。“一般来说,纽交所声望和认可度较高,许多’蓝筹’公司都在纽交所上市,而且纽交所交易市场比较集中,能确保所有买卖指令相互竞争,公司股票的流通性更好。”据业内人士介绍,纳斯达克市场则被视为是规模较小但具有高增长潜力股票的市场,但相对的,交易量相比纽交所而言要小。在纳斯达克上市还有个小遗憾,那就是相对于纽交所上市的“敲钟”仪式和上市庆祝晚宴等,企业在纳斯达克上市一般仅在时代广场NASDAQ屏幕做个亮相,“仪式感”和成就感都略显不足。

“自古华山一条路。从目前情况来看,造车新势力几乎都冲着上市迈进,很可能是此前在和投资人合作时定下了保底条款,如果几年之内上不了市,实控人得回购。”曹鹤直言,对于理想汽车来说,不管最终能够融资多少,哪怕只拿到1块钱,只要能成功上市,就对之前的PE和VC有所交代了。不过,从目前的实际情况来看,前景不容乐观。

来源:中国汽车报

本文地址:https://www.d1ev.com/news/qiye/120154

以上内容转载自中国汽车报,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。