在交出2019亮眼成绩单后,恩捷股份再次加大在锂电隔膜方面的布局。

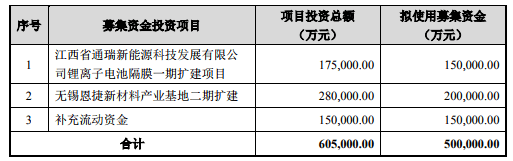

3月23日晚间,恩捷股份(002812)披露2020年度非公开发行A股股票预案,拟募集资金不超过50亿元,扣除发行费用后将用于江西通瑞锂电池隔膜一期扩建项目、无锡恩捷新材料产业基地二期扩建和补充流动资金。

其中,江西基地一期项目投资内容主要包括8条锂电池隔膜生产线,计划总投资17.5亿元。无锡基地项目投资内容主要包括8条锂电池隔膜基膜生产线和16条锂电池涂布膜生产线,计划总投资28亿元。

高工锂电了解到,去年9月,恩捷股份就曾募资16亿可转债用于上述项目,本次加码投资江西项目和无锡项目,以进一步提高公司锂电池隔膜产能。

同时,通过本次补充流动资金,有利于轻公司债务负担。公告显示,截至 2019 年末,恩捷股份总负债达到 73.12 亿元,同比增加 36.82 亿元。

数据显示,截至2019年末,恩捷股份湿法隔膜产能达到23亿平方米,在上海、珠海、江西、无锡四大基地共有30条湿法基膜生产线。

此外,恩捷股份于2019年8月启动了收购苏州捷力100%股权的事宜,2020年3月5日,苏州捷力已完成相关工商登记变更及备案手续。目前苏州捷力已达产的湿法隔膜产线共8条,产能规模每年可达4亿平米左右。

在拥有大规模产能的基础上,恩捷股份还在持续加大投扩产能,背后是其主力动力电池客户隔膜需求的不断增长。

恩捷股份表示,根据大部分主流锂电池生产企业,如宁德时代、LGChem、松下、三星、国轩高科等的产能规划,到2025年之前,公司主要客户预计锂电池的整体产能将超过 544GWh。

假设按照1GWh锂电池对应隔膜需求1500万平方米估算,公司现有客户在2025年之前将有超过81.60亿平方米锂电隔膜需求。

位居首位的锂电隔膜市占比岂能不让同行眼馋?其2019年的业绩报告可以说是非常让人酸了。

据日前发布的财报显示,2019年恩捷股份实现营业总收入31.6亿元,同比增长28.57%;实现归属于上市公司股东的净利润8.5亿元,同比增长63.92%。

其中,主营湿法隔膜的上海恩捷营收19.5亿元,净利润8.6亿元,2019年隔膜市场市占率超过40%。

不过就行业来说,目前国内隔膜市场分化竞争加剧,例如,去年中锂因被中材科技控股,目前中材在湿法隔膜市场处于第二位置;星源材质仍是国内最大干法隔膜生产企业,其湿法隔膜以及涂覆隔膜业务也已经大批量起量销售,同时二线梯队企业竞争加剧。

高工产研锂电研究所(GGII)认为,未来头部企业产能规模化效应进一步显现,成本将进一步下降0.1-0.3元/平米,隔膜企业得想法设法保住龙头位置呀。

来源:高工锂电网

本文地址:https://www.d1ev.com/news/qiye/112229

以上内容转载自高工锂电网,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。