又是一年岁末时。回望2019,新旧力量正面交锋,科技创新加速格局重构,商业生态发生巨大变革。汽车之家行业频道推出《年终纪事2019》特别策划,深访新闻当事人与现象制造者,探讨影响产业命运的焦点话题,诠释行进中的汽车中国。

自2009年元月“十城千辆工程”算起,中国新能源汽车产业已发展了十载光景,在这十年发展中,中国品牌在新能源领域创过辉煌,也犯过错误;扶持了一批诸如宁德时代、精进电动这样的优秀电子零部件供应商,也出现过一批低质低价,为补贴而生的车型。如今十年期满,中国如愿成为全球最大新能源汽车市场,然而在补贴退坡,中国品牌总结经验教训之际,大众、丰田、奔驰、宝马等外资品牌已经纷纷摩拳擦掌,准备大举“入侵”中国新能源细分市场。在外资品牌的冲击下,中国品牌还能保住自己的先发优势么?

30s读懂全文:

1、在过去十年间,中国新能源汽车产业收获了大量的经验和教训,而中国品牌则在某些技术领域实现了突破,打破了燃油车时代的技术垄断;

2、不少外资品牌正在飞速的进行新能源转型,自2020年起,以大众为首的外资品牌电动化产品将大举“入侵”中国新能源汽车市场;

3、面对外资品牌的电动化攻势,中国品牌若想守住市场优势,就要学会扬长避短,在电子零部件领域研发、低成本制造等领域继续深耕,同时,可与外资品牌通过技术对等的合作,实现双赢。

●十年期过,硕果几何?

1999年,应时任教育部副部长的吕福源的邀请,当时在德国奥迪汽车公司任职的万钢率领一个德国汽车工业的博士工程师代表团到中国考察汽车工业。在考察期间,万钢提出了“开发清洁能源汽车”的建议,正是这条建议,让彼时严重依赖外国技术的中国汽车产业第一次看到了“弯道超车”的曙光。

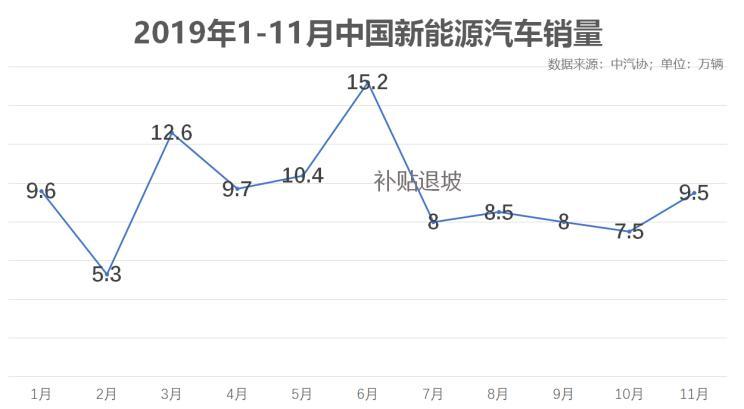

时间又过了10年,自2009年起中央财政开始大力支持新能源汽车推广应用。在各方面综合“刺激”下,中国新能源汽车市场迅速成长。根据中国汽车工业协会公布的数据,2019年1-11月,中国新能源汽车产销量分别为109.3万辆和104.3万辆,同比增长3.6%和1.3%。在市场规模快速发展的同时,中国新能源汽车产业又取得了什么“先发优势”呢?

首先便是经验和教训。在汽车行业分析师田永秋看来,中国新能源汽车的“先发优势”在于包括宏观层面支持性政策、行业管理规则、技术路线、市场客户培育、新能源汽车品牌塑造、成本控制和新能源车报废回收、残值管理、汽车“四化”融合等在内的一揽子先行先试取得的经验和教训。

而中国电动汽车百人会理事长陈清泰更是认为,在过去十年的发展中,中国为世界新能源汽车产业做出了巨大贡献。“10年来中国新能源汽车产业最大的收获、对世界最大的贡献就是证明了储能电池技术路线的纯电动汽车是可行的。”陈清泰表示:“中国新能源汽车销量占全球新能源汽车总销量将近一半,这是非常辉煌的业绩。现在那么多汽车‘巨头’都在大跨度向电动化转型,这其实都是中国新能源汽车产业引领出来的。”

在技术上,中国新能源汽车产业在这20年发展中更是积累了大量技术优势。一直以来,发动机、变速箱、底盘这“三大件”是传统汽车领域中拦住中国汽车产业向上发展的“三座大山”,而在新能源汽车时代,特别是纯电动汽车路线中,发动机、传统变速箱技术的重要性大幅削弱,外资品牌几十年来“筑造”的技术壁垒突然挡不住中国品牌了。

目前某些中国品牌在新能源技术的硬件储备上,已经不弱于传统外资主机厂。在新能源汽车中,电机电控就像是传统燃油车中的变速箱,是新能源汽车的核心产品,占新能源汽车总成本的11%。通过下述图表不难发现,外资品牌在这方面并无绝对优势。

| 部分中国品牌、外资品牌新能源汽车电机来源 | ||

| 车企 | 电机 | 来源 |

| 蔚来汽车 | 蔚然(南京)动力 | 自制 |

| 北汽新能源 | 北汽新能源 | 自制 |

| 比亚迪 | 比亚迪 | 自制 |

| 丰田 | In house | 自制 |

| 大众 | 博世、华域 | 三分之一自制,其余采购 |

| 特斯拉 | 台湾富田 | 采购 |

| 宝马 | 采埃孚 | 采购 |

| 数据来源:平安证券;制表:汽车之家行业组 | ||

在平台技术上,中国新能源品牌也已取得极大突破。以广汽新能源第二代GEP纯电平台为例,与以往的传统“油改电”平台相比,纯电动平台在空间利用率、车身轻量化等方面做的更好。诞生于该平台的Aion LX(埃安LX)虽然在空气动力学技术上不及特斯拉Model X,但源于第二代GEP纯电平台带来的车身轻量化优势,以及其在电机运转效率上的优化,电池组容量更小的Aion LX(埃安LX)续航里程比特斯拉Model X还长。

比亚迪e平台也是中国品牌在电动车领域颇具代表性的技术成果之一。在e平台下,驱动电机、电机控制器和减速器三者高度集成,降低了机械结构的复杂性,有利于实现轻量化设计。由于其结构紧凑,车身动力总成传动效率高,零部件体积降低,有利于相关动力参数、续航里程提升,并降低整车制造成本。除上述两大平台外,诞生了几何A的吉利GE平台、塑造了欧拉R1的长城ME平台也称得上是行业翘楚。

| Aion LX(埃安LX)与特斯拉Model X部分参数对比 | ||||

| 车型 | 电池组容量 | NEDC续航里程 | 风阻系数 | 整备质量 |

| Aion LX(埃安LX) | 70-93kWh | 503-650km | 0.288Cd | 2040kg |

| 特斯拉Model X | 100kWh | 550-575km | 0.24Cd | 2378-2530kg |

| 数据来源:汽车之家车型库;制表:汽车之家行业组 | ||||

在新能源汽车核心零部件——IGBT芯片技术研发上,中国品牌也走在了前列。IGBT在电动汽车上的作用是交流电和直流电的转换,同时还承担电压的高低转换的功能。IGBT约占新能源汽车电机驱动系统及车载充电系统成本的40%,折合约为整车成本的7%-10%,是除电池之外成本第二高的元件。而2009年,比亚迪自主研发的IGBT芯片正式投放市场,打破了国际巨头的垄断,成为了继丰田之后第二家拥有IGBT完整生态链的整车企业。

2018年底,比亚迪宣布成功研制出IGBT 4.0芯片,其综合损耗相比当前市场主流产品降低了约20%,有利于降低新能源产品耗电量。据统计,截至2018年11月,比亚迪已累计申请IGBT相关专利175件,其中授权专利114件。

在技术不再被“卡脖子”后,中国品牌也变得更加自信起来。面对特斯拉、奔驰、宝马、大众等企业在中国的新能源战略加速,广汽新能源汽车有限公司副总经理肖勇显得很淡定。在他看来,上述外资品牌巨头来中国只会起到“扭转消费者观念”的正向作用,有利于把整个电动汽车市场做大。但从竞争的角度看,中国品牌也没必要“怕”它们。“在这点上我们要更加自信。特斯拉来了之后,它的迷雾就剥开了,‘神话’就被打破了,它们并不是高不可攀的。”

●“外敌”来袭,市场生变?

可以看到,在过去十年的发展中,中国品牌的确在新能源领域做出了一定成绩。不过随着补贴退坡,中国新能源市场的发展现状并不乐观。此外,私人市场销量过低也成为目前中国新能源汽车产业的一大问题所在,在中国品牌努力解决这些问题的时候,外资品牌已经浩浩荡荡的“杀”过来了。

| 11月插电式混合动力混合动力车型销量排行 | ||

| 车型 | 11月销量(辆) | 1-11月累计销量(辆) |

| 宝马5系新能源 | 2917 | 25303 |

| 帝豪GL新能源 | 1292 | 4052 |

| 宋Pro新能源 | 1026 | 8254 |

| 唐新能源 | 1026 | 32986 |

途观L新能源 | 554 | 10624 |

| 卡罗拉双擎E+ | 526 | 7825 |

| 雷凌双擎E+ | 513 | 6974 |

| 宝马X1新能源 | 434 | 4373 |

| 帕萨特新能源 | 409 | 17183 |

| 秦Pro新能源 | 364 | 16504 |

| 数据来源:乘联会;制表:汽车之家行业组 | ||

根据特斯拉日前公布的销量数据,这家企业电动车累计销量已经反超比亚迪,荣登全球电动车销量冠军。而在插电式混合动力领域,中国品牌的先发优势也正被逐步瓦解,宝马5系新能源、途观L新能源、卡罗拉双擎E+等外资品牌车型已经稳居中国插电式混合动力车型销量Top 10。

除特斯拉外,国外主流传统车企也正在进行电气化转型,这其中大众最为“激进”。根据此前公布的战略,这家企业将在电动出行以及数字化领域投资600亿欧元(约合人民币4674.97亿元),其中在电动化领域的投资就高达330亿欧元(约合人民币2571.23亿元)。

在研发投入上,中国品牌还无法与这些财大气粗的外资品牌比肩。上汽集团、吉利控股集团称得上是最重视研发的中国车企,2018年度,上汽集团总研发投入为153.85亿元,吉利控股集团总研发投入为210亿元。数字看上去虽然震撼,但上述两家企业内部包含上汽大众、上汽通用、沃尔沃这些合资车企,真正惠及到中国品牌的研发资金并没有这么多。此外,上述研发费用也包括燃油车领域,真正用于电动化的资金也要打一些折扣。虽然中国品牌在新能源领域拥有“先发优势”,可研发费用上的差距也可能让上述优势逐渐减弱。

| 外资品牌电动化目标 | ||||

| 品牌 | 目标 | |||

| 奔驰 | 2019年底,推出20款电动化车型;2030年,电动化车型销量占总销量比重50%以上 | |||

| 奥迪 | 2019年底推出12款电动化车型;2025年推出30款电动化车型;2025年计划销售100万辆电动化车型 | |||

| 大众 | 2028年推出70款纯电动车型;2028年生产纯电动汽车2200万辆;2030年欧洲与中国生产车型中电动化车型占比40% | |||

| 通用 | 到2023年推出至少20款电动汽车,在2026年之前将电动汽车年销量提升至100万辆水平。 | |||

| 丰田 | 2025年电动化车型年销量550万辆以上。 | |||

| 本田 | 2030年本田旗下电动化产品将占其全球汽车销量的65%。其中纯电动车型占比10%~15%,混合动力以及插电式混合动力车型将占据50%-55%。 | |||

| 现代 | 2026年现代电动汽车年销量达到67万辆,其中纯电动车年销量56万辆,燃料电池车年销量达11万辆。 | |||

| 信息来源:车企官方公布;制表:汽车之家行业组 | ||||

其次,新能源汽车终究是汽车,即便中国品牌绕过了变速箱、发动机这两个难题,在其他技术领域也取得了突破,但在造车经验、生产工艺、车辆调教、品牌力等方面仍有差距。目前,不少中国品牌喜欢通过“挖人”来解决上述问题,比如比亚迪从戴姆勒挖来了底盘调校专家汉斯(Heinz Keck),可是即便如此,车企也需要给这些专家以时间,让其在技术上带领自己达到外资品牌水平,然后还要花时间让消费者逐渐感知到这一点,这是一个漫长的过程,至少在燃油车时代,绝大部分中国品牌还没能做到。

第三,尽管在众人感知中外资品牌入局新能源较晚,可实际上大众、丰田等企业自上世纪就开始研发电动汽车了,此后虽然电动车产品“断代”,可针对其技术的研发却从未停息过。比如丰田的电池耐久性技术,根据官方介绍,2012年上市的初代普锐斯插电混动版车型以及2017年上市的普锐斯第二代车型的电池耐久度,都达到了当时世界最先进的水平,其中第二代普锐斯在使用十年后,电池容量维持率仍能达到初始状态的75%。

再比如大众的MEB电动汽车模块化平台,MEB平台电池组、电机等核心组件均设定固定的位置和模式,根据车型配置的不同,可以使用不同模块化的设计,而不影响到系统集成层面。MEB平台的出现大大降低了新能源汽车的造车“门槛”,目前该平台已向外界开放,福特汽车更是愿意为了使用该平台付出最高200亿美元(约合人民币1400亿元)的费用。目前,即便中国品牌在平台技术上有所突破,可也远达不到MEB这般“吸金能力”。

●扬长避短,守住阵地

2019年6月底,中国新能源汽车补贴政策补贴政策开始退坡,而2020年起,以大众为首的外资品牌电动车攻势即将在中国展开。在失去补贴“光环”后,中国品牌能否在外资品牌的“大举进攻”下守住阵地?

『大众e-up!』

在汽车行业分析师孙木子看来,中国品牌的机会在于低成本制造,而在这点上,主流外资品牌目前做的都不太好。“很多外资品牌入门级电动车卖的都很贵,比如大众e-up!,在国外起售价超过了2万欧元(约合人民币15.56万元),这在中国是不可思议的。”目前,诸如大众等外资品牌也在发力入门级电动车研发,根据计划,2023年大众将推出ID.系列的入门级电动车,但该车型的理想定价仍为2万欧元,看来在低成本制造方面,外资品牌想赶上中国品牌还需要一定时间。

『欧拉R1』

其次,在新能源汽车的核心——动力电池方面,中国也占据领先地位。在前一段时间《财富》杂志公布的全球未来50强公司名单中,中国本土动力电池供应商宁德时代位居第4名。在部分专业人士看来,欧美汽车产业供应商想在动力电池技术领域超越中国、日韩供应商是一件很难的事情。来自苏黎世联邦理工大学的Tobias S. Schmidt与Vanessa Wood二位教授在国际顶级期刊《Science》上撰文称,由于电池的制造和生产能力在很大程度上依赖于隐性知识,是通过对产品和制造过程的不断积累的经验获得的,不容易直接复制或转移。

此前中国动力电池领域的快速发展很大程度上要得益于政策保护,然而自2019年6月21日起,动力电池“白名单”已经正式废除,三星、松下、LG化学等日韩先进动力电池供应商将大规模进入中国市场。对于动力电池供应商来说,失去“保护伞”后,整个市场竞争必然会日趋激烈,而对于整车企业来说,外资电池企业进入中国有利于降低成本、提升动力电池指标,对车企的发展是一个积极信号。

而虽然基于市场化竞争格局,大众、戴姆勒、宝马等车企也都大规模采购宁德时代等供应商的电池,但是据某动力电池供应商内部人士表示,中国的动力电池企业还是跟中国品牌的关系更“铁”一些。“大众等外资品牌总想着颠覆,总想着另起炉灶独立建电池厂,跟中国电池供应商不是一条心。而以广汽新能源、北汽新能源为代表的中国品牌,他们甚至与宁德时代合作研发,合作生产,利益目标相同。”在新能源汽车时代,有了电池资源,自然能够站的更稳。

第三,中国品牌也可以与外资品牌抱团取暖,共享技术,均摊成本。今年7月份比亚迪便与丰田达成协议,双方将共同开发轿车和低底盘SUV的纯电动车型,以及上述产品等所需的动力电池。

除比亚迪外,广汽新能源与丰田的合作、长城与宝马的合作,均是中外双方技术对等的合作。在这些合作中,外资品牌可以较快速掌握纯电动领域相关上下游供应体系,更好的把控中国消费者需求;而中国品牌则能开拓更多的商业模式,进一步拓宽在新能源技术领域的积累,提升品牌竞争力,实属双赢。

编辑总结:其实电动化是一场马拉松比赛,决定能否跑到最后的因素并不是技术的先进与否,而是能否做到在一般技术水平下的成本最优。这和传统汽车领域一样,动力系统技术极为强大的柯尼塞格、法拉利、兰博基尼等企业的生存状况并不乐观,反倒是大众、丰田、通用等善于控制成本的企业过的最“滋润”。正如田永秋所说,相比大众丰田等外资品牌,中国新能源汽车企业可能在某些特定的技术研发积累方面稍弱,但在量产化技术普及和客户消费习惯把控方面要远远领先,只要继续发挥这种优势,中国品牌就能在外资品牌的冲击下屹立不倒。

来源:汽车之家

作者: 陈灿

本文地址:https://www.d1ev.com/news/qiye/106750

以上内容转载自汽车之家,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。