刚过去的 7 月,汽车行业最重磅的新闻就是福特与大众的联姻。

显然,这场「跨国婚姻」会打破原有的权力架构,搅得其他巨头夜不能寐。

与此同时,福特携手大众也预示着新时代的到来,原来那些曾在市场上争得你死我活的对手,也可以为了更为高远的目标相逢一笑泯恩仇。

近些年来,自动驾驶技术的发展确实让笑傲江湖一个多世纪的汽车制造商们恐慌,而科技公司迅速上位,无论从科学还是价值角度,他们都更胜一筹——Waymo 和 Uber 等「软实力」公司眼看就要主宰市场。

此外,全球汽车行业对技术研发和新创公司的投入也在不断加大,毕竟在竞争加剧的时代,用钱才能吸引到真正的技术和人才。

波士顿咨询公司与密歇根出行研究所的报告显示:单是美国汽车行业就有 4.5 万名工程师与 7 万名技术工人的缺口,而他们是未来十年自动驾驶汽车能否落地的人才保证。

虽然自动驾驶的大方向已定,但有一个问题行业依然搞不清楚:出行行业的变革到底会不会改变人们拥有车的习惯?消费者是否依然会购车——这将会彻底打乱现有商业模式,保险、金融和车队管理等固有模式甚至会全面崩塌。

还有一点需要注意:一旦自动驾驶技术万事俱备,其商业化速度会比我们预期的要快上不少——即使现在大家都在反思对自动驾驶是否过于乐观。

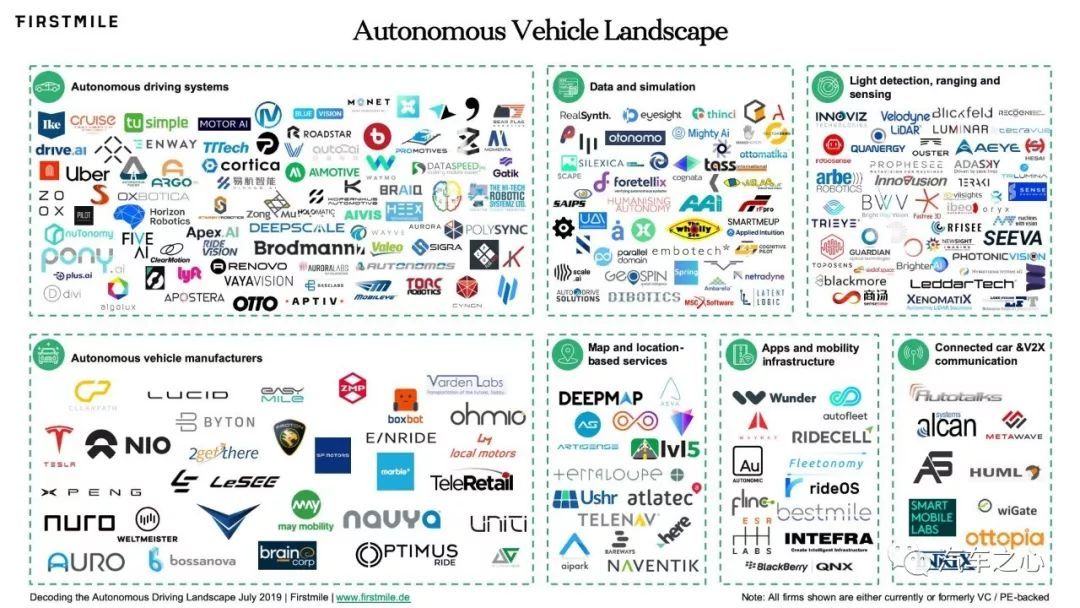

为了从宏观角度统揽大局并抓住车辆制造、传统汽车供应商和技术公司之间的模糊界线,本文专注于阐明自动驾驶领域的 7 大组成部分,数据均为多方查证,并非一家之言。

1、自动驾驶系统,指代的是全栈自动驾驶软件及相关技术。这个概念不但囊括了全自动驾驶系统,还包括最近迎来了第二春的 ADAS 系统。

2、数据与模拟公司负责提供数据分析,图像注释、采集,训练数据和高级仿真工具。有了这些工具,自动驾驶系统的训练才能达到 99.99999% 的准确率与可靠性。

3、传感器套装(比如激光雷达、雷达和摄像头等)和服务软件是数据的来源,只有软硬件配合无间,才能实时综合并分析车辆周边情况。

4、汽车制造商负责制造拥有自动驾驶能力的车辆。眼下,自动驾驶乘用车还需要继续打磨,因此自动驾驶技术多应用于工业领域,比如挖矿石、拉沙土、送外卖或者清扫大街。

5、地图和基于位置的服务是现代车辆找寻自己位置的关键,未来它将成为自动驾驶汽车的另一个重要数据源(除了定位还能提供实时交通、泊车等数据)。此类服务依赖于高精地理定位,能帮助车辆理解、破译并推断出周边情况。

6、应用和出行基础设施公司提供的是出行服务,包括软件或基础设施,是搭建下一代「出行即服务」(MaaS)平台的关键。

7、联网汽车与 V2X 通讯公司解决的是设备、车辆与周边环境之间的通讯问题,有了它才有完整的全自动驾驶出行生态。未来,5G 通讯技术将在其中扮演重要角色。

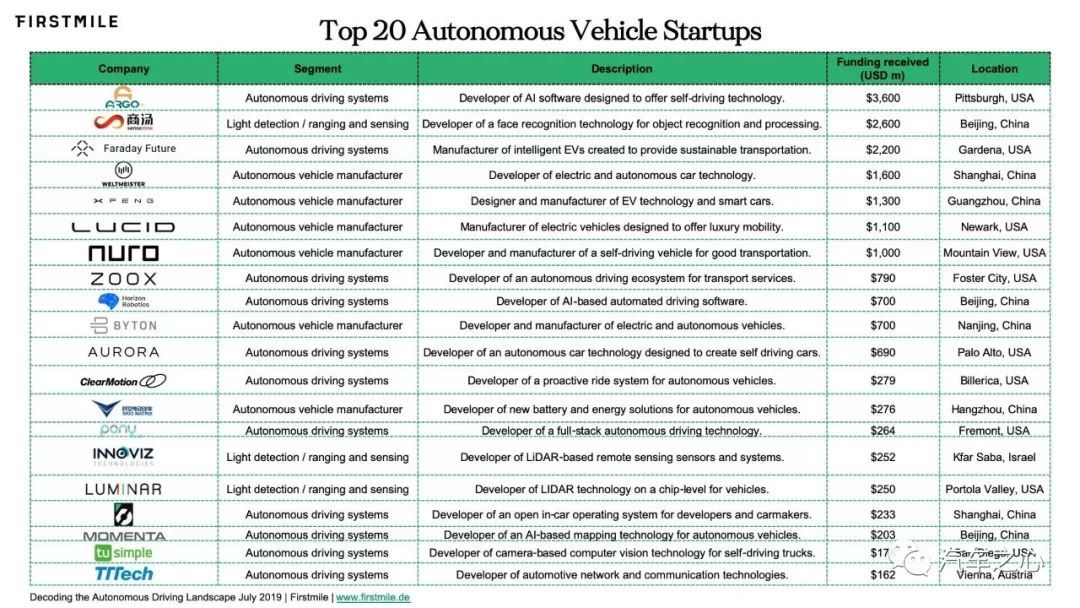

自动驾驶新创公司融资排名 Top 20

从上图可知,自动驾驶新创公司融资 Top 20 中一半都来自美国,剩下的 10 个名额,中国占据 8 个,以色列与奥地利则抢走了另外两个(Innoviz 和 TTTech)。

有趣的是,在这些拿到融资的公司中,55% 是开发 ADAS 或全栈自动驾驶软的公司,自动驾驶汽车制造和激光雷达等硬件公司分别占 30% 和 15%。

显然,自动驾驶软件才是价值链上的宝石。

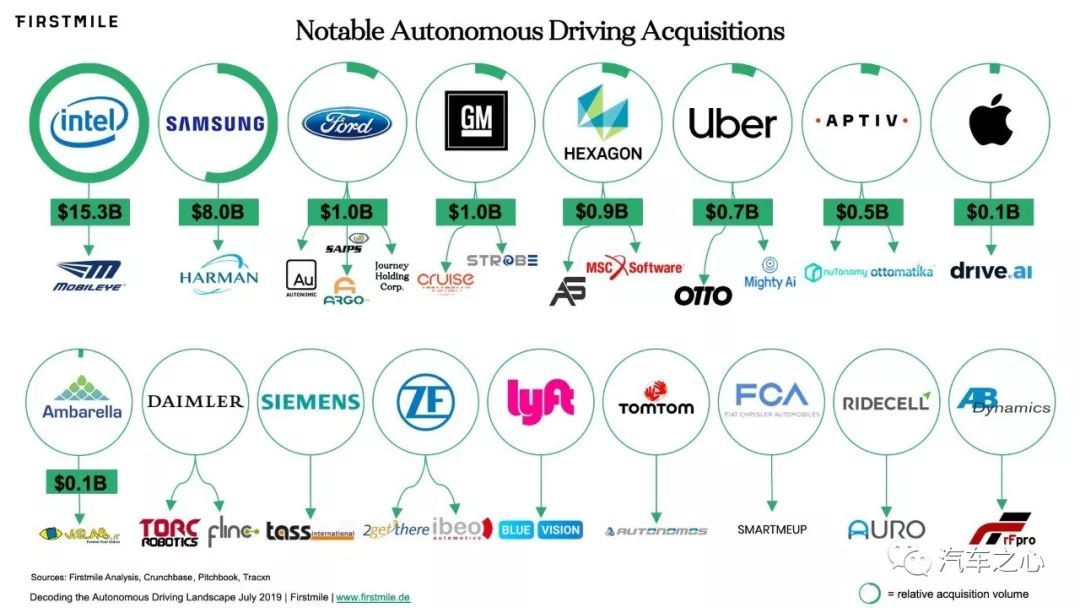

自动驾驶并购大潮

2017 年,英特尔以 153 亿美元收购 Mobileye 是整个行业的标志性事件,它不但引领了一波收购狂潮,还向传统汽车厂商证明,物理形态的车辆零部件并非一切,软件公司也是颠覆力量。

在这之后,传统汽车厂商也开始行动起来。通用、福特双双砸下 10 亿美元分别投资了 Cruise 和 Argo AI。

一级供应商安波福则收购 nuTonomy,就连苹果也在今年买下自动驾驶初创公司 Drive.ai。

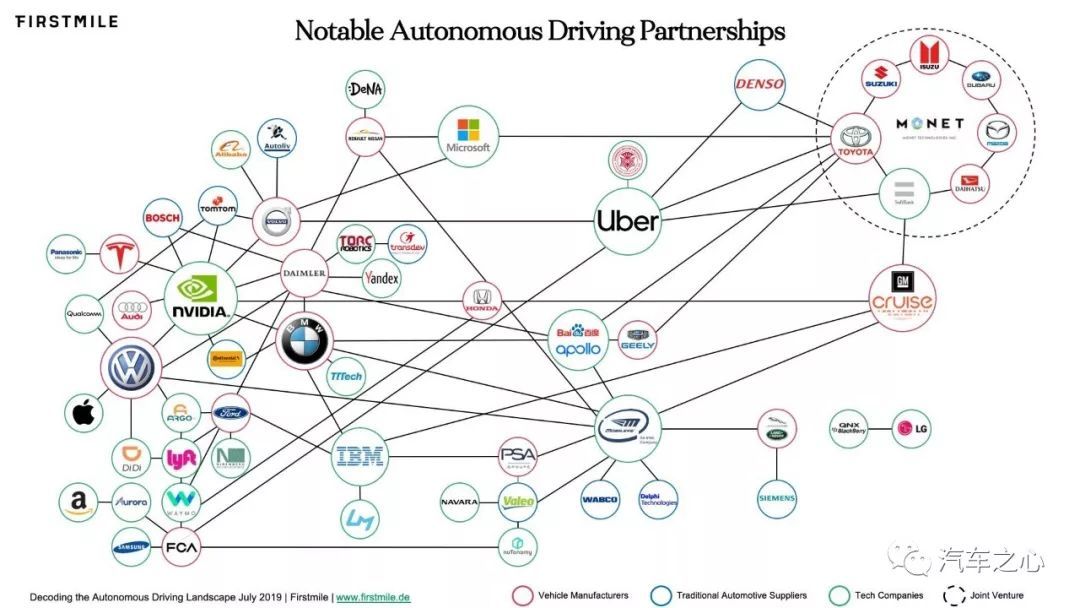

自动驾驶合纵连横版图

如上图,这看起来「一团乱麻」的合作隐藏了三大关键趋势:

1. 一批将次世代软件当护身符的零部件供应商正在崛起

1977 年,通用旗下品牌奥兹莫比尔(Oldsmobile)推出了史上首款搭载电控单元的车型 Toronado。

四年之后,通用就在乘用车里灌入 5 万行代码。如今,雪弗兰 Volt 用到了超过 1000 万行代码。

经过时间的沉淀,汽车厂商和零部件供应商在软件技能方面都有巨大进步,但从 DNA 来看,他们依然是硬件公司。

如今,那些纯粹玩软件和拥有优良技术背景的公司已经如雨后春笋般涌现出来,只靠一等一的驱动系统或发动机就能打天下的时代过去了。

各种迹象显示,未来一定是软件为王,而且开发的时候还得与硬件无缝整合。

2. 技术这堵高墙促成了汽车厂商与科技公司的合作,继续选择单干的公司已经越来越少。

在体验过自动驾驶开发「地狱模式」后,汽车厂商们还是决定妥协。

既然笼络人才越来越困难,为什么不用更加开放的心态与科技巨头结盟?这样双方就能相互借力。

科技巨头们也没闲着,它们有的选择合作,有的选择继续单干,苹果与特斯拉就是后者,它们对自己有信心。

3. 中美双雄崛起,欧洲落单

丰田与软银支持的自动驾驶技术联盟 MONET Technologies 落地后,亚洲新创公司们也开始借势冲杀,中国百度 Apollo 平台则是广泛合作的价值典范,华为也是不可忽视的对手。

虽然德国汽车巨头们在自动驾驶技术上颇为低调,其背后的合作、结盟与投资一样也没落下。显然,他们也不想错失自动驾驶的未来。

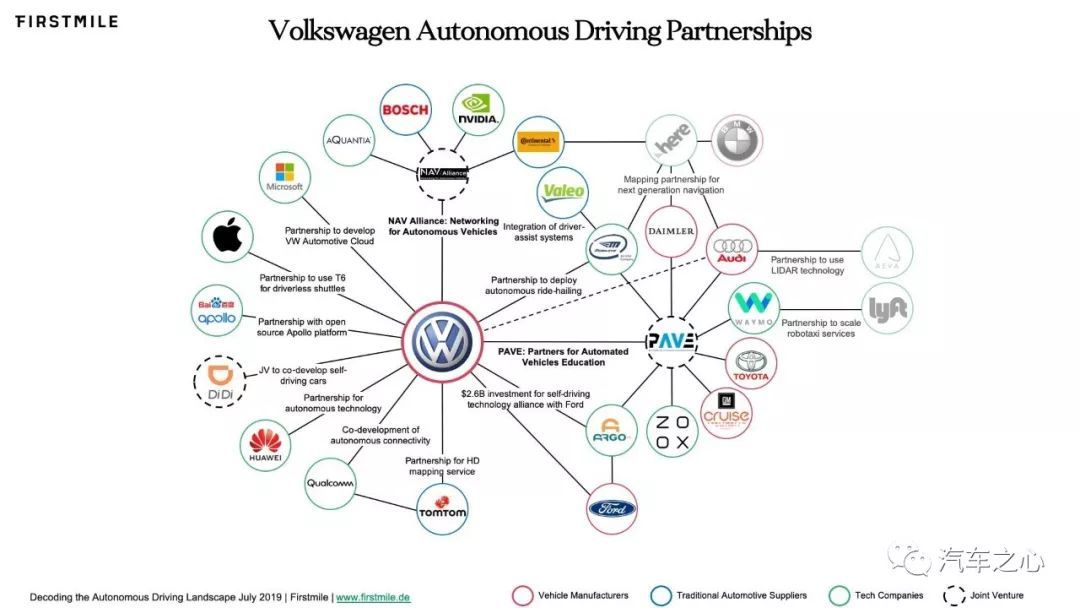

1、大众

大众的自动驾驶合作版图

虽然电动化是大众新出行战略的主导,但这家德国巨头在自动驾驶领域已经做了不少合作努力。

对大众来说,其立足点的基础是两大关键联盟:

一是与其他汽车厂商共同建立的 PAVE 联盟,其目标是向公众宣传先进的汽车技术和自动驾驶知识;

二是 NAV 联盟,主攻自动驾驶汽车之间的网络互联。

今年 7 月,大众决定断掉与自动驾驶公司 Aurora 的联系,专心与福特合作。为此,大众还决定向福特收购的自动驾驶公司 Argo AI 投资 26 亿美元。

此举不但能壮大大众的实力,还一次性将 Argo 的势力范围扩展到全世界。

未来,Argo 会向着 Level 4 自动驾驶的目标进军并接手大众旗下自动驾驶人才。

显然,现在的大众已经找到了方向。

借助与亚洲「玩家」的合作,大众可以增强自己在全球的存在感,与科技巨头们握手则让它们能接触到第一手的科技创新,与微软和百度眉来眼去则意味着云服务能力的增强。

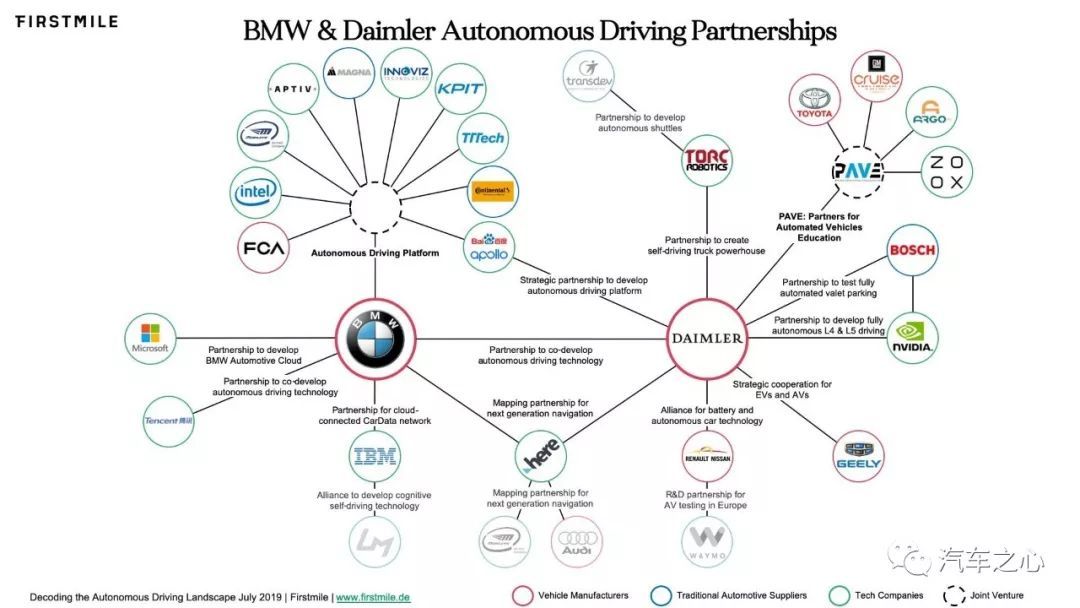

2、宝马

宝马与戴姆勒的自动驾驶合作版图

虽然有些出人意料,但经常相爱相杀的宝马与戴姆勒最终还是选择了合作。

不过,与大众的「朋友圈」相比,宝马与戴姆勒手上的资源即使加起来恐怕也难以与之匹敌。

不过,两家在豪华车市场摸爬滚打几十年的巨头还是有自己独到眼光的。

举例来说,宝马在云技术领域就占了先机,其合作伙伴囊括了微软、腾讯与 IBM 等巨头。

至于戴姆勒,则欲通过吉利扩张自己在亚洲的势力范围,同时通过 TORC Robotics 和 Transdev 将自动驾驶卡车市场做大做强。

除此之外,叱诧风云几十年的德国老将博世也是戴姆勒的坚强后盾,再加上英伟达的协助,未来戴姆勒的 Level 4/5 也绝对值得期待。

由于公开信息有限,从现有情况来看,宝马神秘的自动驾驶平台与大众相比,深度还是差了一些。

不过,入伙该平台的传统巨头倒是不少,比如英特尔、安波福、Innoviz Technologies、TTTech 和百度。

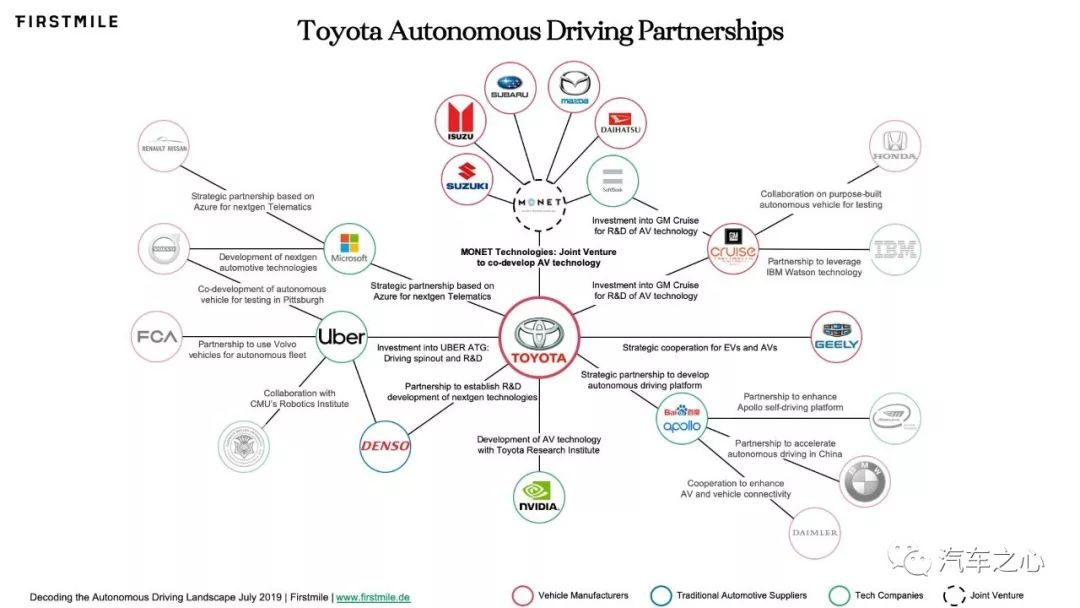

3、丰田

丰田的自动驾驶合作版图

今年正式落地的 MONET Technologies 为丰田的未来夯实了基础。

有了软银、铃木、五十铃、斯巴鲁、马自达和大发等一众日本合作伙伴的助力,至少在亚洲市场,丰田几近于只手遮天。

显然,丰田是要用好地缘优势这张牌,借助更为宽松的监管边界在亚洲把自动驾驶技术做大做强,毕竟丰田在美国和欧洲的竞争对手可没这先天优势。

与此同时,丰田还在积极引领云服务技术设施的搭建,并给予志同道合的科技公司大力资助(比如大力投资 Uber)。

说完传统汽车商,把话题转回风头正劲的科技公司们。

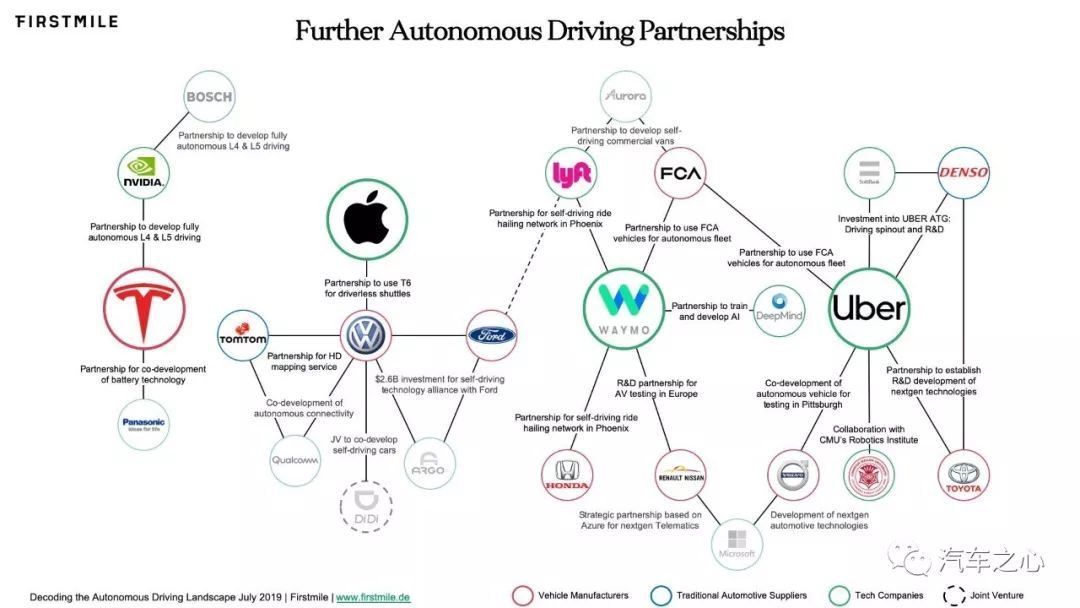

特斯拉、苹果、Waymo 和 Uber 四家公司,不但有强大的技术背景,还有清晰的自动驾驶战略。同时,在合作上,他们也不像其他公司,显得那么迫切。

四家科技巨头的自动驾驶合作版图

4、苹果

在自动驾驶上,苹果对外释放的信号总是显得毫无节奏。

在你觉得 Tim Cook 也无力回天时,苹果却总是抛出几个大新闻(比如收购 Drive.ai),让人重燃希望。

举例来说,苹果一方面积极引援,挖来了特斯拉工程副主管和 Drive.ai 的工程师。

另一方面又在缩编,今年 2 月,苹果遣散了 190 多名员工。要知道,现在全行业可都在抢人才。

5、特斯拉

与其他公司不同,特斯拉对待自动驾驶技术是最激进的。

首先,激光雷达这个得到广泛认可的定海神针,被特斯拉 CEO Elon Musk 批的一文不值。

其次,与其他公司合作,特斯拉也提不起兴趣(至少不是优先级)。所以一直以来特斯拉的「人设」就是——对外界关闭大门单干的自动驾驶急先锋。

6、Waymo 与 Uber

在法庭上打过一场官司的 Waymo 与 Uber 都选择自主开发自动驾驶技术,而能与之建立合作的公司,手上得有它们看得上的资源。

对这两家公司来说,合作的主要目的还是测试并提升自动驾驶技术,因此它们的合作伙伴大多是传统汽车厂商(雷诺-日产联盟之于 Waymo,丰田之于 Uber)。

有趣的是,虽然特斯拉、Waymo 和 Uber 非常相像,但三家公司却没有任何交集。

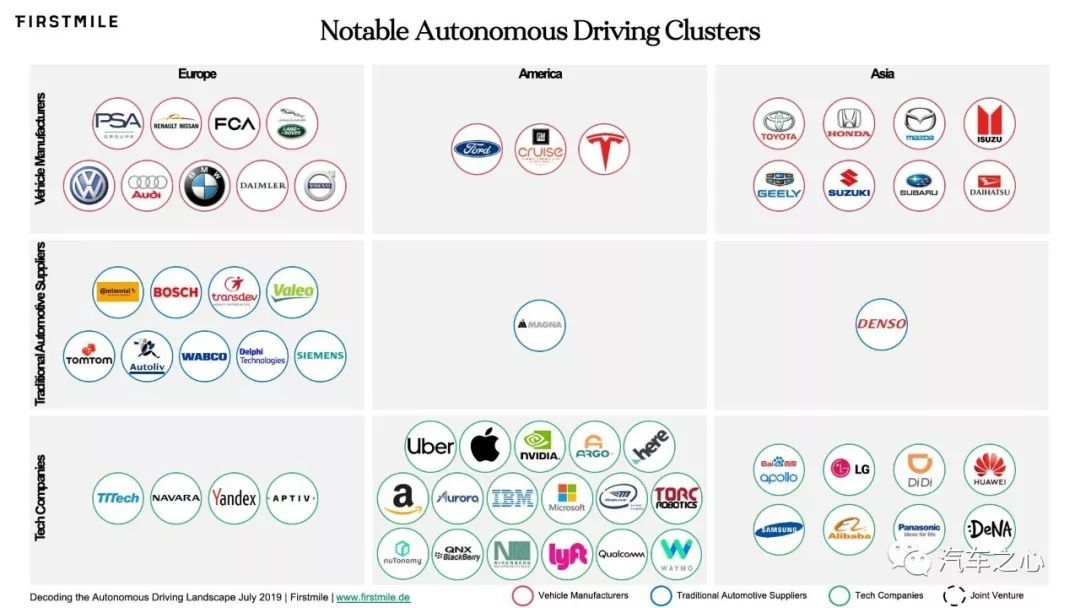

亚欧美自动驾驶集群

欧洲的头号玩家们(无论是汽车厂商还是供应商),以强大的生产制造能力与口碑闻名天下。

不过,科技公司与亚洲和美洲的竞争对手相比就不可同日而语。

因此,是否能跟上现在的市场节奏是欧洲最该担心的问题。

反观美洲,科技巨头们几乎都盘踞在这里,亚马逊、苹果、微软三家万亿美元公司可都不是省油的灯。

而 Aurora、安波福、Mobileye 与 Waymo 则早已声名在外。

制造商方面,福特、通用与特斯拉三强都是自动驾驶行业的先行者,同时也是价值链上的宝石。

对科技公司来说,亚洲是它们最棒的培养皿,这里有大量能与美国巨头交锋的挑战者,而且各个都自成一派。

当下,亚洲在自动驾驶领域最有存在感的公司非 MONET Technologies 莫属。

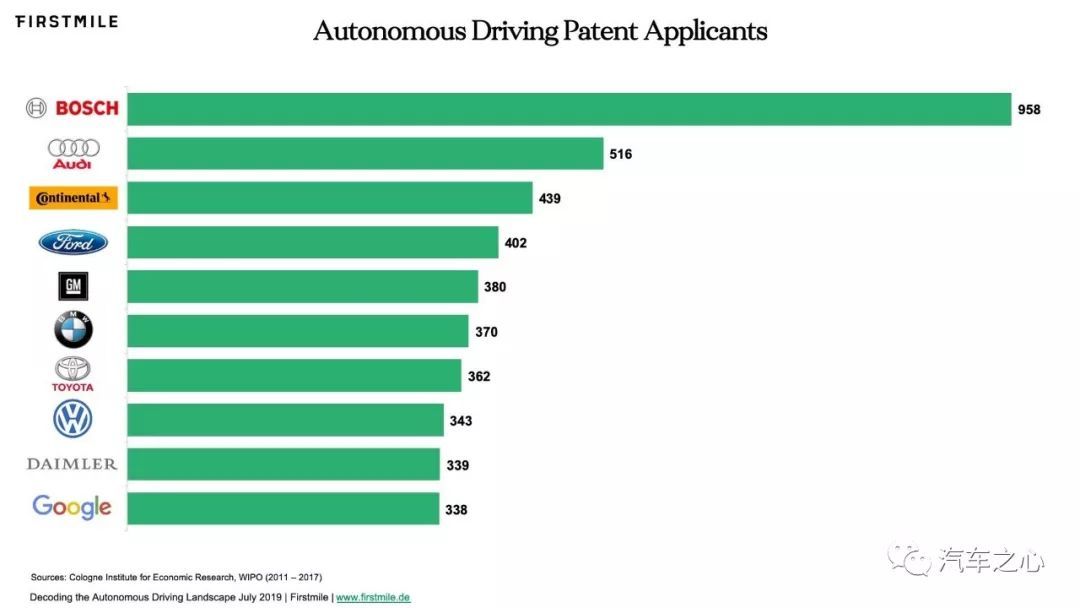

自动驾驶专利排名

从专利数量这个角度来看,自动驾驶行业又是另一番图景。

世界知识产权组织(WIPO)的数据显示,欧洲在这方面才是王者,最近几年来其自动驾驶专利数的增长速度是其他专利的 20 倍(增速甚至高达 330%)。

不过,这个令人惊讶的数据需要更为谨慎的解读。

总体来看,德国公司在自动驾驶专利数量排行榜上存在感超强。

出现这样的情况主要有两大原因:

一是软件申请专利需要特定条件,且其中一些可能也无法直接应用于面向未来的自动驾驶技术。

其次,博世、奥迪和大陆集团一直都是硬件专利申请「爱好者」。

从这两个角度来解读恐怕大家都能看懂,毕竟找遍了榜单你也难在 Top 10 里找到 Waymo 和 Argo AI 的名字。

因此,只通过一个榜单就想给自动驾驶列强们排座次确实是有些天真。

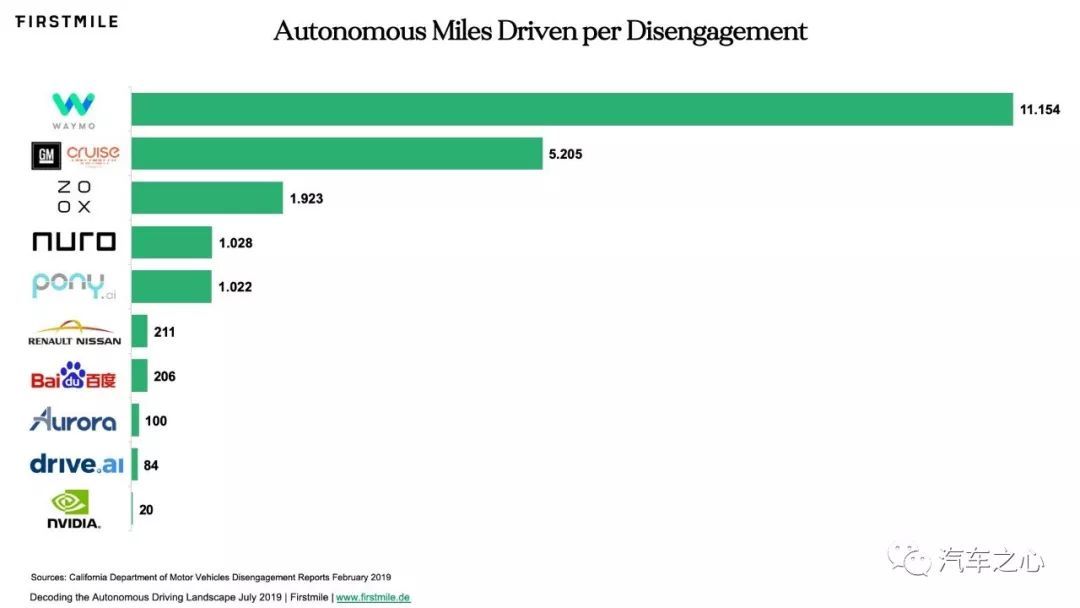

脱离率排行榜

一直以来,许多公司都将脱离率看成自动驾驶技术成熟与否的标杆。

不过,脱离率的度量标准还是有些模糊,因此关于其准确性大家还是有不少分歧。

差异巨大的脱离率数据背后到底能反映出什么有时我们真的说不清,就拿 Waymo、Cruise 和 Zoox 三家公司来说,Waymo 平均 11000 英里才脱离一次,Cruise 则为 5200 英里,而 Zoox 每 1900 英里就需要人为介入一次。

难道 Waymo 在技术上真的能甩 Zoox 几条街?

确实有这种可能。不过,我们要考虑到 Waymo 2018 年的测试里程是 Zoox 的 40 倍,Waymo 的测试环境是否比 Zoox 复杂?Zoox 是否为了测试软件一直在找新路况试跑?

也就是说,这些数据在自动驾驶业内确实有一定的指导意义,但脱离背景对这些数据进行解读,就有些以偏概全。

如上所述,无论是汽车厂商还是科技巨头,都在追逐全自动驾驶技术的王冠。

在数据缺乏的状态下,判断谁能笑到最后是非常不负责任的。至于全自动驾驶汽车什么时候能商业化落地,就更不好说。而在未来几年,巨头们与新创公司的发展与进化方式才最有看头。

毫无疑问,未来几年将是人类出行历史上最激动人心的阶段。

自动驾驶汽车终将到来,虽然这是一个漫长的过程,但一旦技术成熟它眨眼间就会闯入我们的生活。

另外,各家厂商也无须担心,与现有汽车市场一样,未来赢家通吃这个概念也行不通。毕竟不同区域有不同的文化,不同国家也有不同的监管法规。

不过有一点可以肯定,软件必然吞噬世界。

来源:汽车之心

作者:叶方

本文地址:https://www.d1ev.com/news/pinglun/97087

以上内容转载自汽车之心,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。