题名登塔喜,醵宴为花忙。

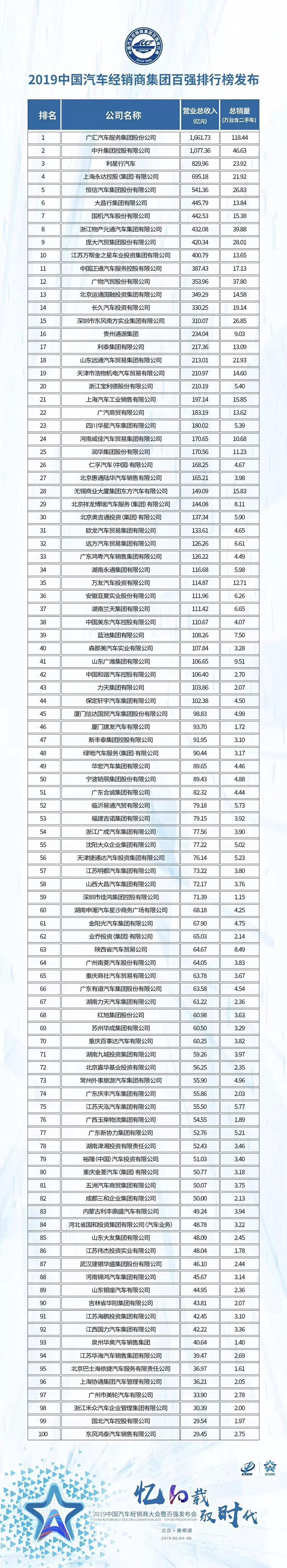

6月6日,在全国即将迎来高考日的前一天,中国汽车流通协会在北京发布了《2019中国经销商集团百强排行榜》(下称2019百强榜)。

其中,在榜单TOP10中,广汇、中升和利星行再次蝉联前三甲,并且中升成为了继广汇之后,中国第二家营收突破千亿元规模的经销商集团。

最大的变动则来自于庞大,经历了资金几近断裂、被迫出售优质资产求生存的它,从去年的第四名直降至第九;其余位次虽有变动,但浮动不大。

2019年,对于中国汽车流通行业来说注定是值得被书写和记录的一年。

从1999年广本成立第一家4S店,至今已经整整20年。同时,2018年中国汽车业遭遇了28年来的首次负增长,并且下跌的态势在2019年愈演愈烈,整个汽车业都进入到了一种漫长而寒意潺潺的调整周期。

因此,即便有了这样一张百强榜,对于上榜的经销商集团们来说,在整个2019年以至于未来的若干年中,都不能沾沾自喜,甚至可以说还必须要做好如履薄冰的准备。

正如中国汽车流通协会副秘书长宋涛在对2019百强榜的解读中所说,虽然“百强销售台次依然保持增长(重点为二手车增长),行业集中度进一步提升,但百强网点数和总营业收入出现了双降, 整个行业从快速发展转向结构性调整。

压力显现

从整个经销商集团的运营管理细分来看,在企业盈利、运营费用、新车销售、售后、热售车、衍生业务以及人力成本等各方面,也都存在着一定的压力。

在盈利方面,百强经销商的毛利率较2017年下滑0.6个百分点,降至8.5%;净利润率较2017年下滑0.5个百分点,降至1.6%;净资产收益率同比例下降4.7个百分点,降至9.4%,可以说是全面下降。

具体分析来看,首先是收入上遭遇瓶颈。

在新车的销售和盈利上,2018年,新车销售的台次出现3.9%的下滑,盈利也出现下滑,其中含返利的单车毛利率、含衍生的单车毛利率大幅下滑,分别降至1.4%、4.1%。

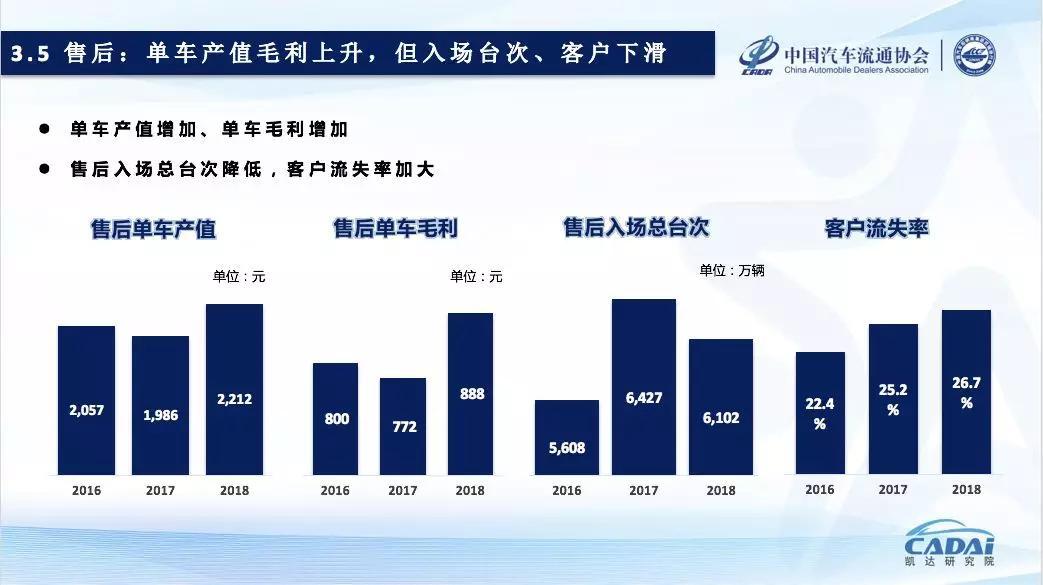

在售后领域,虽然单车产值增加、单车毛利增加,但整体售后的入场总台次降低,客户流失率正在加大。

二手车市场,虽然销售台次比2017年大幅增长78.6%,但2018年单台成交价相比2017年略有下降;单台毛利下降明显,从3.5%降低到2.7%。

在衍生业务上,行业也出现了整体增速放缓或略有下降的迹象。其中,金融分期渗透率略有上升,但2018年单车精品收入为3867元,比2017年降低了4.9%;新增保险的渗透率略有下降,客户粘性逐渐降低。

其次是运营费用的增加。

在运营的费用上呈现了“三升一平“的态势,即整体费用上升0.5个百分点;销售费用和管理费用同比去年分别增加0.3个和0.2个百分点,而财务费用则与2017年持平。

其中,人力成本出现了薪酬增加,但效率降低的态势。

“2018年,经销商集团平均单店员工数量为69.2人,比2017年平均减少了5人,但人均薪酬相比2017年有大幅度上涨。运营利润的降低,导致一元薪酬效率比2017年降低。”宋涛说。

可以说,即便身处百强,已经站在中国流通行业的最顶端,但在面对市场环境整体下滑,汽车行业全面转型调整的环境下,大经销商集团们也必须做好应对的危机的准备。

危机可能来自于几个方面:

其一,我国汽车从增量市场向存量市场的转变,规模化运营已经很难适应当前的市场需求,因此对于经销商集团来说,区域聚焦、龙头深耕将是未来发展的必由之路。

用中国汽车流通协会给出的定义看,那些“网点布局具有非常显著的区域性特征”“ 在省内4S店网点数较多,明显超越绝大多数其他集团”“在省内新车销量市占率处于较高水平”“在省内布局网点数占集团网点总数的绝大部分”的新兴区域经销商,在整体市场低迷的困局下,正凭借它们对于所在市场的精准把握和精耕细作,成为车企眼中的新宠儿。

而在百强榜的上榜企业中,类似的企业也有很多,如天津浩物、山东运通、湖南蓝天、河南威佳、广西玉柴等。

其二,集团旗下品牌运营结构亟需调整。

自2018年下半年以来,中国车市跌跌不休。同时,各大车企自2018年底展开,以及2019年春节后更愈发激烈的促销大战都给2019年的营收带来了更大的压力。

从国家信心中心的数据看,销量下滑幅度最大的价格区间是8万元以下的汽车产品和市场,降幅最小的为20万元价格以上的产品和市场。

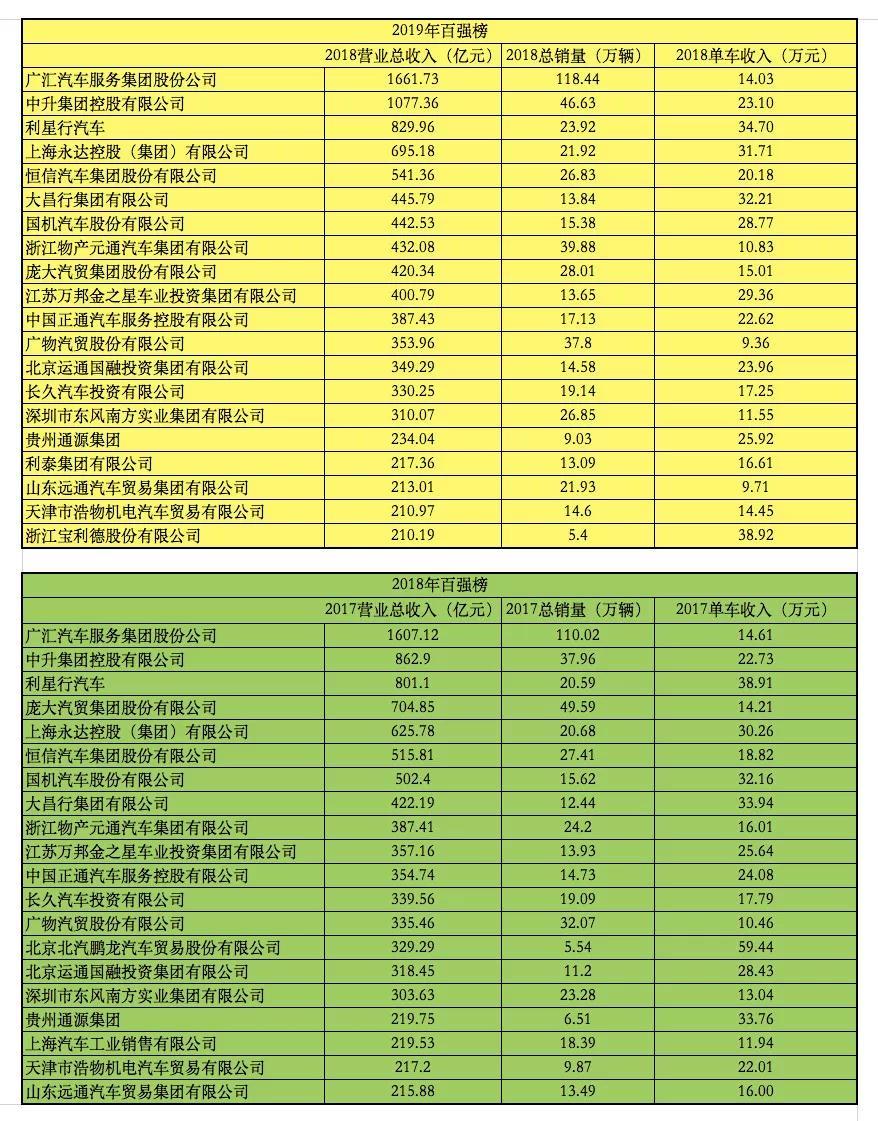

汽车商业评论对比了2019百强榜和2018年榜单中TOP20的单车收入数据(总收入/总销量)。

可以看到大多数企业在单车收入数据上都出现了下降,但也有如中升、上海永达、恒信汽车、江苏万邦金之星等企业依然保持了上升的趋势。

如果解析每家集团所代理的品牌就更容易发现,这些单车收入上升的集团大都更多代理豪华品牌以及头部合资品牌。而此次杀入TOP20的浙江宝利德股份有限公司,几年来打车收入价格持续走高,更是典型的代表。

当然,在市场的变数中,有升就有降,甚至有些TOP20经销商的单车收入降幅十分明显。

例如,浙江物产元通汽车集团有限公司的单车收入从2017年的16.01万元降至2018年的10.83万元;天津市浩物机电汽车贸易有限公司的单车收入从22.01万元降至14.45万元;山东远通汽车贸易集团有限公司也从16万元降至9.71万元。

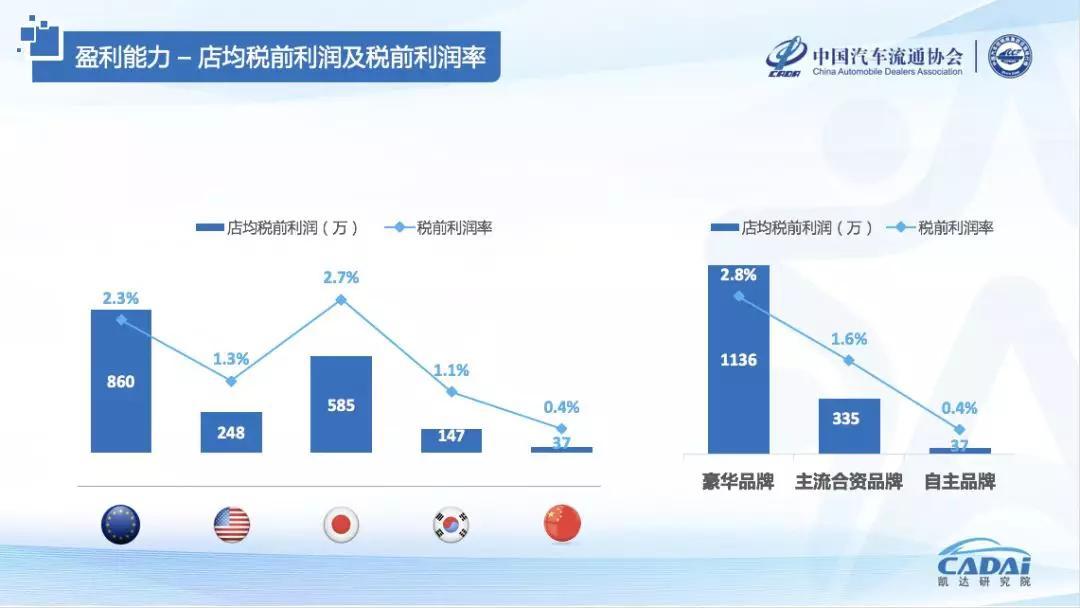

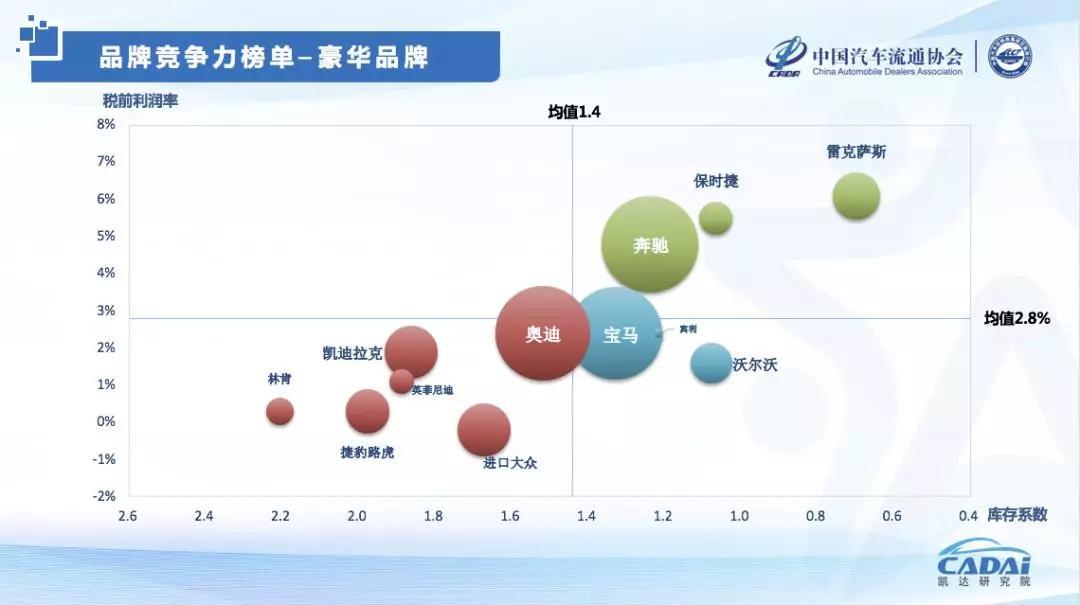

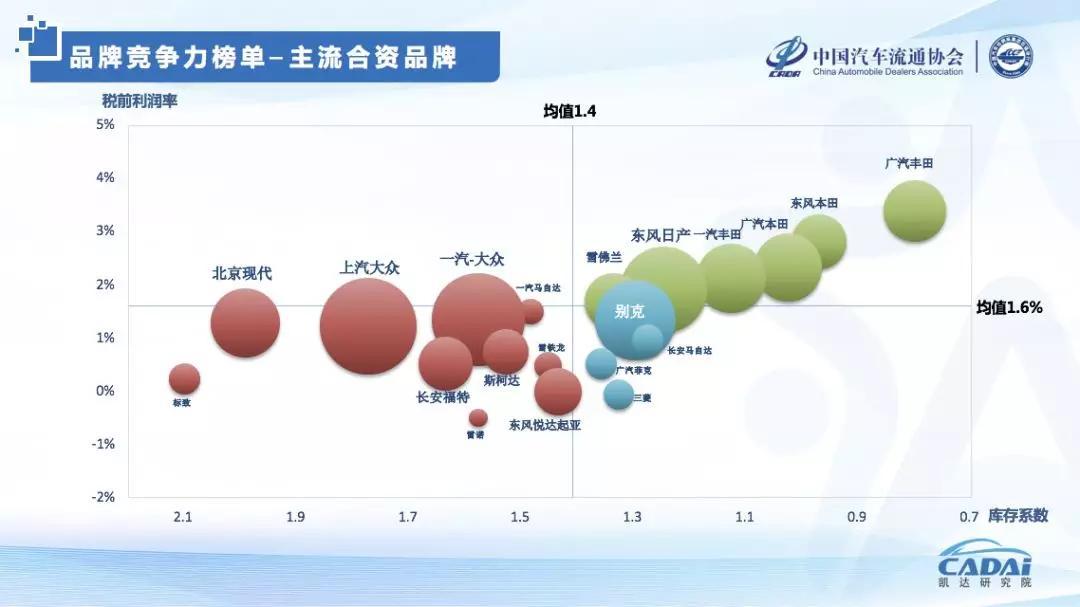

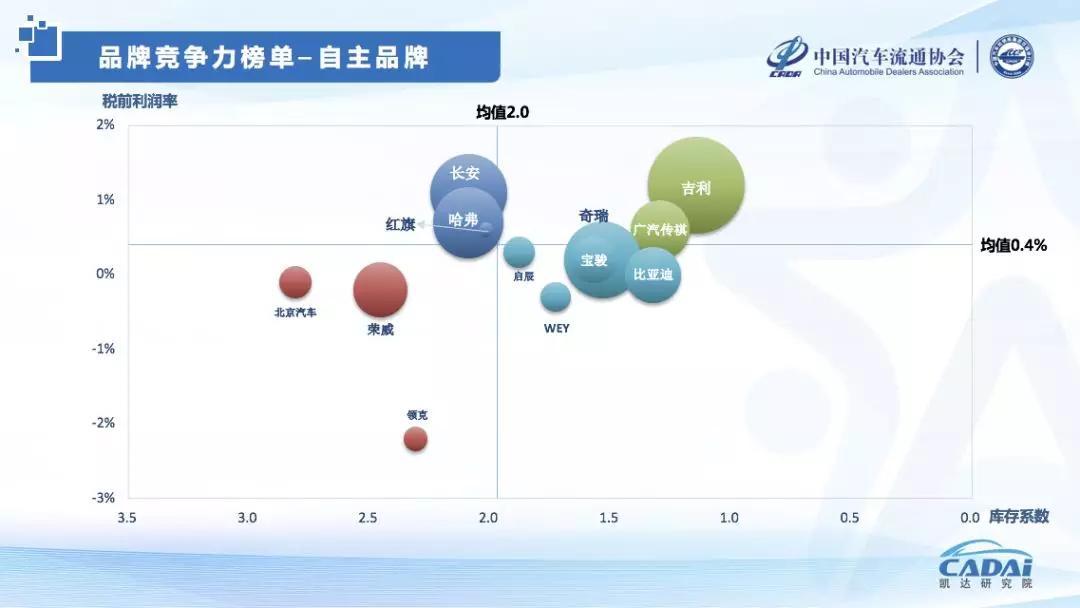

在代理品牌的结构上,中国汽车流通协会凯达研究院院长王春燕在《2019中国汽车品牌竞争力研究报告》中指出,从盈利能力上看,欧系、日系品牌店均税前利润超过2%,远高于美系、韩系和中系品牌;豪华品牌前利润率最高,更是远超主流合资品牌和自主品牌。

其中,在新车新车销售板块,日系、欧系和中系的盈利能力相对较好;自主品牌的裸车毛利率表现最好,主流合资品牌表现最差;在售后盈利能力上,豪华品牌远远高于主流合资品牌和自主品牌。

因此,当市场发生转型时,单纯依靠扩大销售量在未来不仅可能不会带来营业收入上的有效增加,可能还会因为运营质量的差异给企业的未来发展埋下不稳定的因素。经销商集团在维持规模的前提下,也必须对整体的品牌结构进行梳理,确保能够形成有效的平衡。

其三,汽车行业将逐渐成熟,低速增长或将成为常态;在这种情况下,经销商不能再依赖于新车销售业务,新车毛利降低,需要进一步寻求新的利润增长点,从重销售向重服务转型。

虽然整体车市看,衍生服务二手车、汽车金融有增速放缓迹象,但分析头部经销商集团会发现,广汇汽车2018年二手车销量同比增长48.88%,永达汽车2018年二手车销量同比增长超过20%。

2018年广汇汽车汽车金融的收入达2.6亿元,同比增长超20%;永达汽车2018年的汽车金融业务也实现了超过20%的增长;正通汽车2018年金融服务业务所得利息及服务收入约人民币8.4亿元,较去年同期增长61.7%。

因此,经销商集团业务的升级转型过程中,服务已成为至关重要的因素。正如沈进军所言“经销商不在于卖出多少车,而是在于留下多少客户”。

其四,对于经销商集团来说,在寒冬下,精细化运营以及更好的成本控制,也将是决定他们未来排名和生存与否的的关键因素。

其五,中国汽车流通协会会长沈进军认为,新零售时代到来,线上线下双渠道布局,销售的渠道和方式在不断变化,互联网将成为经销商集团销售的新工具。因此,经销商如何将互联网融入其身也成为2019年经销商转型工作中需要攻克的课题。

最后,在不断变化的市场面前,经销商集团如何与企业形成更好的沟通机制,确保在运营中保持良好的库存以及平衡好企业、经销商和用户间的关系,做好进攻存量市场的准备。也是2019年转型期的重要工作之一。

来源:第一电动网

作者:汽车商业评论

本文地址:https://www.d1ev.com/kol/92549

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。