新能源电动车从2008年开始以一些示范性项目开展起来,到2013年通过强有力的政策杠杆撬动新能源行业上下游企业,盘活整个产业链开始,新能源电动车走出了时至今日的快速发展道路。另一边新能源充电桩的布局同样的通过政策杠杆相辅相成得到了由量变到质变的发展。然而新能源电动车从诞生之初能源补给效率问题一直贯穿其发展,能源补给本质上是需要内外兼修的一门共赴,车企,电池企业负责研究降低整车能耗,提升电池容量的内家功夫,而桩企,换电技术企业负责研究充/换电效率这一外在技术。本文着重要捋一捋充电桩和换电站的当下发展现状。

一、充电桩发展怎么样

1.充电桩的拨乱反正 去伪存真

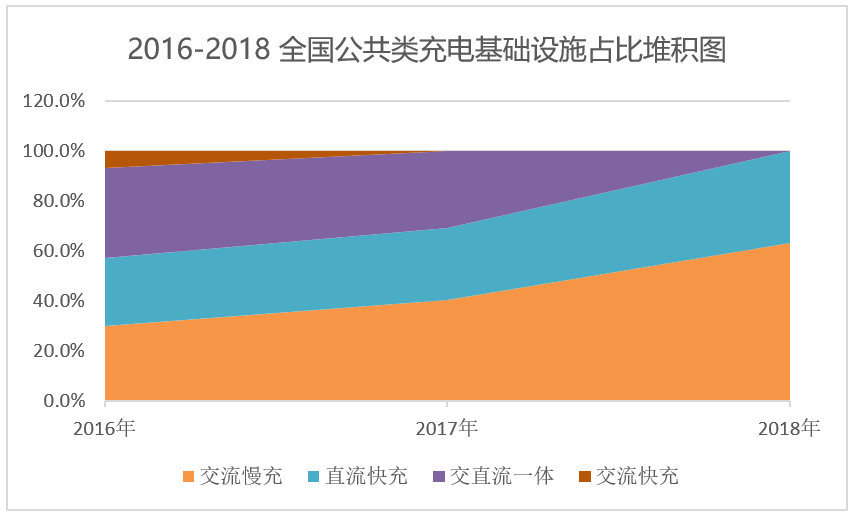

首先我们看一张2016年到2018年全国公共类充电基础设施占比堆积图(不含私人类充电设施),在公共类充电基础设施的市场选择上有两点是明确的

1.1 .交流快充技术已经被市场所抛弃

交流快充在桩在2016年全国公共类充电基础设施占比约7%,是什么原因导致交流慢充全军覆没?这里不得不谈一下以比亚迪为首的交流快充技术的穷途末路。

从技术层面上来讲,交流快充相对于直流快充,对整车安全性提出了更高要求,要知道交流快充是将变压整流设备放入车中,由于在整个变压整流过程中电压电流巨大,任何设备故障或运行不稳定导致的漏电直接关乎人身安全,无论是比亚迪还是曾经规划研究交流快充技术的企业不得不在安全性上做出让步,向着相对更稳定的直流快充靠拢。

从生产成本上来说,交流慢充的理论是将变压整流设备嵌入每一台车内,相对于乐于享受政策红利和市场红利的大多数车企来说,抛弃交流慢充必要的变压整流设备,降低车辆成本同时享受全国直流快充从量变到质变的红利,何乐而不为呢?

基于上述两点,新能源汽车普遍考虑的两大问题 安全和性价比在交流快充技术上都无法实现,从市场角度来说,继续耕耘交流快充显然是与市场背道而驰。

1.2 短期内交流慢充和直流快充相辅相成

首先看一组2019年中国充电联盟官方发布的数据,数据显示,截至2018年底,联盟内成员单位总计上报公共类充电桩30万台,其中交流充电桩19万台、直流充电桩11万台、交直流一体充电桩0.05万台。

通过以上数据结合图表1,有两个方可以明确,其一 交直流一体充电桩经过市场选择后,将被逐渐抛弃,充电桩类型在现阶段逐步收窄成交流慢充和直流快充,其二交流慢充和直流快充现阶段增速明显,相辅相成。这里要着重强调一下第二点,我们通过下表,来对比一下两种类型充电桩

交流和直流桩的投建成本,运行效率,和平均充电费率决定了两个类型发展思路各不相同,快充桩主要在车辆运行节奏更快的区域布点,如交通枢纽,高速服务区,商业综合体等, 而慢充桩则会向小区,写字楼,酒店等车辆运行节奏相对缓慢的区域布局。因此现阶段看到这两类充电桩份额在共同增长,相辅相成。

从长期来看,未来在公共类充电桩范畴内,综合考量直流快充桩技术提升,边际成本,和用户消费习惯及运行效率,快充桩将在公共类充电范畴内迅速提升,压缩交流慢充桩生存空间(交流慢充桩主要发展将向随车配建私人类充电基础设施靠拢。)毕竟目前公共类慢充桩还是一个赔本赚吆喝的买卖。

二.换电站到底搞不搞

换电站这个话题相对于充电桩来说,一直不温不火,业内从业者也相对模糊,毕竟能聊得出来的不过是以色列Better Place在广其换电模式,由于签约率不高,投资成本过高而导致资金链断裂,2013年宣布破产告终,又或者因为不亲民的换电成本而被特斯拉按下暂停键的曾经其引以为傲的换电服务。蔚来曾在PPT上展示过要在2020年建成1100座换电站的宏图大志,但实际上逐渐变得遥不可及,毕竟在2018年11月蔚来仅完成了70+换电站 400+充电车,PPT和现实之差距不可谓不大,那么换电到底行不行,能不能搞,或者不过是车企的营销工具?

2.1 当前主流换电模式

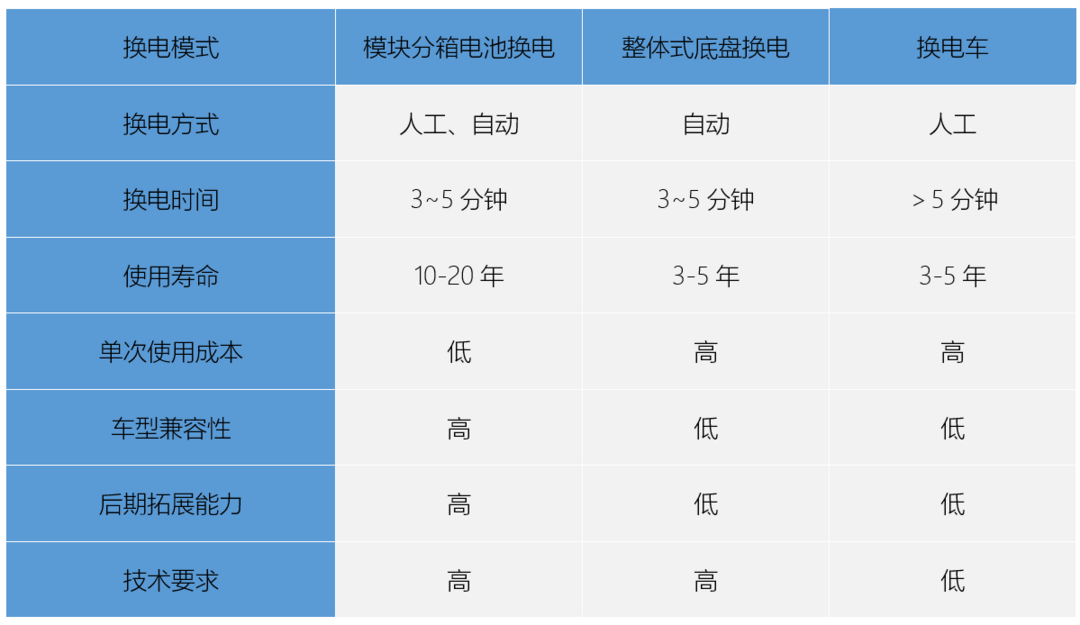

要深入了解换电模式是否可行,首先我们要梳理一下目前主流的换电模式,

从目前换电思路来看,主要有模块分箱换电、整体式底盘换电以及换电车/补电车,前两项主要集中在固定站点换电,虽然技术方向不一样,但是一样的重技术创新,重上下游资源整合,重资产投入,而机动换电车来说,不过是基于现有换电站的一种机动性换电的业务补充,很难发展出一套完善的业务体系,毕竟换电站是根基,换电作业车辆不过是补充,三种类型换电模式产品图片如下:

时空联手杭州伯坦建设的换电站(模块分箱电池换电模式)

北汽联手北京奥动建设的换电站(整车式底盘换电模式)

换电车(浙江左中右旗下全天候品牌换电作业车辆)

2.2 当前换电领域主要技术装备供应商

通过主流换电模式的了解,再到实际应用领域总主要的换电技术供应商及其发展现状以便更系统的了解换电站模式是否可行。

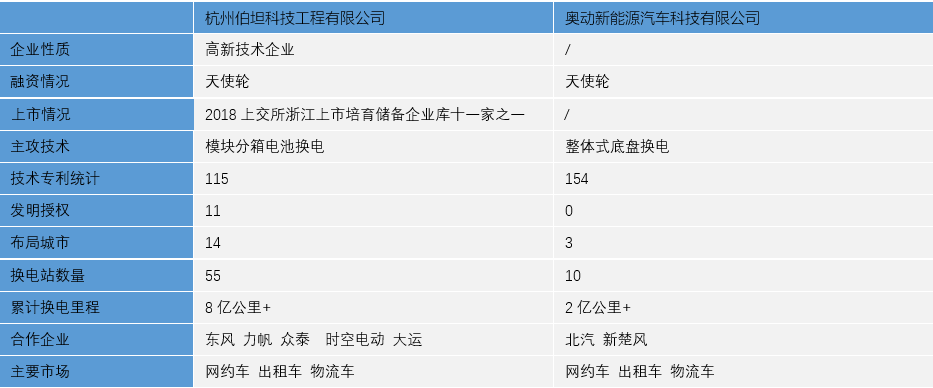

换电站技术方面: 蔚来布局自有换电站,受制于车型单一、保有量等问题进度缓慢,北汽联合奥动布局整车式底盘换电换电站,仍处于市场检验期,东风、力帆、大运以及时空联合杭州伯坦布局模块分箱电池换电站基于模块分箱电池及车型系列的优势布局速度相对占有一定优势。基于此着重对比一下杭州伯坦和奥动新能源两家换电站技术装备输出企业以便理清当前换电站目标细分市场。

技术层面:从近几年两家企业申请专利信息统计来看,仍在努力开发储备阶段,且技术主攻方向不一致,短期内难以评估哪一家技术优势更明显。

车企合作层面:杭州伯坦合作车企更多,对应车型车系更丰富。

换电站实际投建及运作层面:截止2018年杭州伯坦换电站数量达到55座,累计换电里程8亿公里+,已经从模式验证迈入规模投放阶段,另一边奥动同样联合北汽寄希望于通过车企来整合车型和换电技术实现规模化,模式化复制。无论技术路线如何,但是两家主攻的细分市场出奇一致,主要集中在网约车,出租车和物流车这一类高频用车市场。

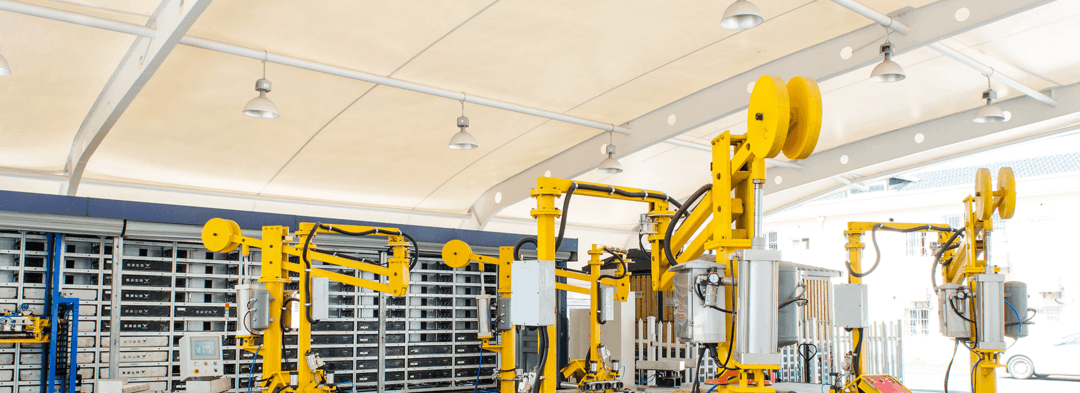

(图为时空能源联合杭州伯坦在杭州投建的新一代全自动换电站)

三、当下充电桩/换电站主要问题

3.1.1充电桩的能源补充效率仍需提升

一方面,受制于充电桩的能源补充效率问题,难以满足所有细分市场的需求(当前直流快充桩补充50%电量的时间平均在1小时左右),对于网约 出租 城配 物流 公交等用户来说,即使是快充等待成本仍然太高,如果短期内从电池到充电技术没有革命性的提升,寄希望通过物理方法提升充电速度已不太现实,毕竟而直流快充桩的电缆重量已经到了用户可超控的极限,那么这一短板在注重效率的当代社会将是一重大短板。

另一个方面,无论是交流慢充和直流快充,如果对比换电站,坪效太低而带来的高运营成本是充电桩运营企业的又一短板。以两家换电公司的运营数据来说,在同样的场地和电量条件下,换电网络的土地利用率是快充充电站的3倍,慢充的30倍以上。

3.1.2换电站技术资源整合要求高,换电站建设资本太重

换电站技术的应用需要整合从车企,电池企业等上游企业资源,仅车企这一条线来说,换电站技术装备输出公司需要向车企输出整车设计中涉及换电模块的布局、应用等技术层面的协调,如伯坦联合东风推出的E11K ,联合力帆推出的820EV换电车型,都涉及到了整车技术层面的交流,再如奥动联合北汽推出EU260不可谓不复杂。

换电站的建设成本普遍在200-400万左右,规模更大的全自动站建设成本直奔千万而去,而建设一个拥有5台双枪120KW快充桩的充电站仅需40-100万,(涉及到品牌,是否需要变压器等因素),因此充电网络和换电网络扩张速度不可同日而语,毕竟所需要调动的资本量不在同一个级别。

3.2 充电桩是短期内仍是主流,换电站细分市场潜力很大

从充电桩运营企业的角度来看,如果要降本增效,提升坪效必定是重要一环,缩减闲置和退出闲置交流慢充桩也是必然选择,因此2019年充电桩运营或桩企必然选项是加大快充桩投入 ,减少慢充投入,而中国充电联盟官方发布的预计2019年新增公共直流充电基础设施约为8.87万台,新增公共交流充电基础设施约为2.95万台,也从侧面印证和预测了这一点。

持续高速增长的电桩数量和不断优化的电桩结构,加上新能源车使用习惯的几年的培育,消费者已经逐渐接受并认可这一能源补充方式,但是充电桩由能用向好用的道路上迈进时提高网点数量,增加充电效率,将仍是最重要的两座大山 。

反观换电站,由于短期内投建成本高,不适合大规模投建,但是对于网约,出租,城配,公交,物流这一系列细分市场的快速高效安全的能源补充需求,换电站高效的能源补充方案是最佳解决办法。这一细分市场中,仅移动出行能源补充的细分市场规模就超500亿+,随着网约出租的电动化政策越来越密集,如此大的市场潜力之大未必不能在换电领域造出一个独角兽。

结语

无论充电还是换电领域现存的问题如何复杂,充/换电从发展趋势来说,一定是相辅相成的。从电网方面来说:快充设施配套受限于电网基建,车桩比提升有较大的瓶颈,且大规模推广大功率快充后,突发性无规律的高用电负荷将对电网形成挑战,而换电站用电负荷均衡,可响应电网调度,对电网系统更加友好,更适合开展V2G的应用实践,从市场角度来说:用车的高低频次不同必然导致充/换电的需求产生细分市场不同,产品的差异性优势才会得以发挥并引导资本进入。

来源:第一电动网

作者:新能源理想家

本文地址:https://www.d1ev.com/kol/91285

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。