通过锂电池上游资源发展情况来看,全球锂、钴、镍资源的分布集中度较高且呈现寡头垄断特征,中国锂资源虽然丰富但禀赋不佳,而镍、钴资源匮乏,锂、钴、镍资源大量依赖进口,对外依存度较高。

从消费领域来看,锂电池已经成为锂、钴消费的主导领域,但在镍资源消费占比中较低。从价格走势来看,几种资源价格虽有波动,但一直在震荡中处于增长趋势。

一、锂资源市场稳定增长

1.全球锂资源呈现寡头垄断特征

全球锂资源集中度高,前四储量占比96%。据美国地质调查局公布数据显示,2017年全球锂资源储量约为1600万吨,相对2016年增长了150万吨,主要分布在智利、中国、澳大利亚和阿根廷,四个国家占储量总量的96%,集中度较高。

全球锂资源储量分布

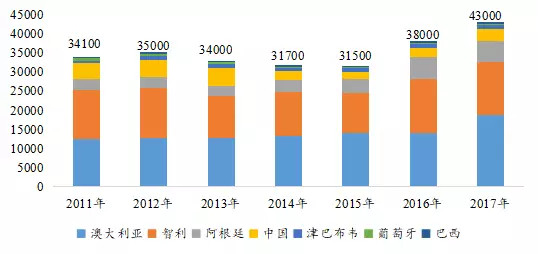

澳大利亚和智利占比76%。根据美国地质调查局2018年发布的数据,受益于锂电池对锂的消费需求增加,预估2017年全球锂矿产量约为43000吨,较2016年增长约13%。从近几年走势来看,锂矿产量虽有波动,但整体上有增长的趋势。

全球锂矿产量走势(单位:吨)

分国家来看,2017年澳大利亚和智利锂产量分别为18700吨、12000吨,位居第一、第二位,两国产量合计占全球产量的76.2%,这说明全球锂生产集中度较高,中国产量约为3000吨,占总产量的7%。

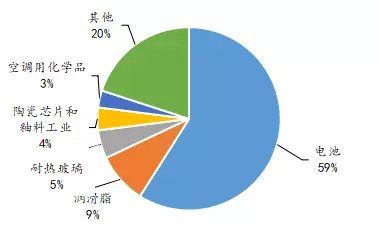

锂电池消费比例上升,占比达到27%。从消费领域来看,2017年相对2016年消费领域变化不大,锂的消费依旧以电池、润滑脂、耐热玻璃、陶瓷等为主。电池仍是锂的主导消费领域,约占总锂需求的59%,其中电动汽车用电池,约占锂需求总量的27%。

2017年全球锂消费结构产业分布

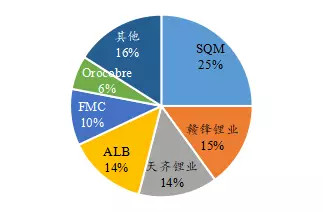

锂资源呈现寡头垄断特征,CR6占比84%。从全球已探明锂盐竞争格局来看,锂矿具有高度垄断的特征。目前锂资源市场的有效供给主要还是集中在SQM、ALB、FMC、天齐和赣锋等几家龙头企业手中,六家企业占比达到84%,短期内锂资源有效产能仍然来自这几家企业。

2017年全球锂资源开发竞争格局

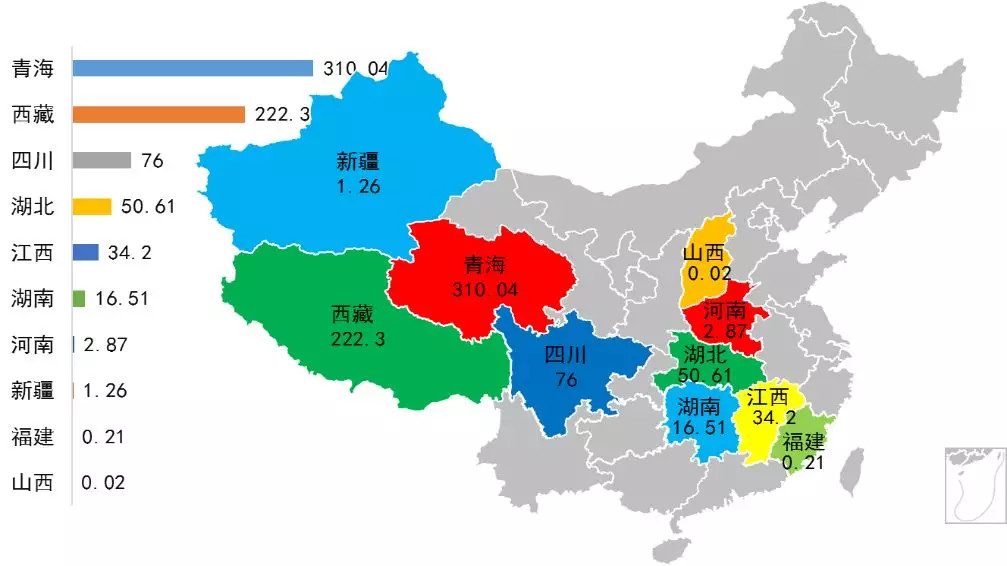

2.中国锂资源净进口量减少

中国锂资源相对丰富,主要分布于青海和西藏。中国是锂资源较为丰富的国家之一,根据美国地质调查局2018年发布的数据,中国锂储量约320万吨,约占全球总储量的20%,世界排名第2位,仅次于智利。从区域分布看,中国锂资源主要分布在青海、西藏、新疆、四川、江西、湖南等省区,其中青海和西藏两地盐湖锂资源储量占全国锂资源总储量的75%左右,资源相对集中。

全国各省锂资源储量分布(单位:万吨)

中国锂盐产能增加,但产能利用率依然不高。2017年底国内基础锂盐产能约25万吨,与2016年底17万吨产能相比,2017年国内锂盐产能增加了47%。2017年中国锂盐产量12.34万吨,产能利用率约为49%。

中国锂盐进出口贸易增加,但净进口量减少。2017年全年进口锂盐总计3.5万吨(折合碳酸锂当量),同比增长27.79%,全年出口锂盐总计1.9万吨(折合碳酸锂总量),同比大幅增长74.85%,净进口总量达到15777.37吨碳酸锂当量,同比减少3.05%,氢氧化锂净出口和碳酸锂净进口都大幅提升,体现了2017年国内市场对锂盐的加工能力有所上升。

商品名称 | 进口 | 出口 | 净进口量 | ||

全年进口 数量 | 全年进口 金额 | 全年出口 数量 | 全年出口 金额 | ||

氢氧化锂 | 1269.093 | 1537.7674 | 19383.475 | 23598.9533 | -18114.382 |

氯化锂 | 3358.02 | 2548.67 | 545.041 | 574.7414 | 2812.979 |

碳酸锂 | 30682.252 | 36215.7824 | 1495.902 | 3203.1087 | 29186.35 |

折合碳酸锂当量 | 34821.27 | 19043.9 | 15777.37 | ||

2017年锂盐进出口情况(数量单位:吨;金额单位:万美元)

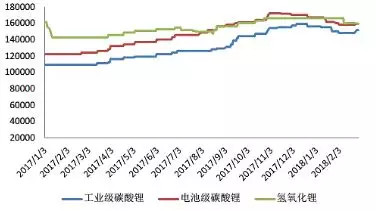

碳酸锂价格下滑,进入理性盘整期。2018年伊始,锂价在消费偏弱的情况下延续去年末期下滑趋势,工业级和电池级碳酸锂价格现均价相比月初分别下跌0.6万元与0.7万元。截止2018年1月底电池级碳酸锂报价15.5-16.5万元/吨,市场均价16万元/吨,月均价16.4万元/吨,同比增长34.3%,环比下降3%。

锂盐价格走势图(单位:元/吨)

近期仍处下游电池淡季,电池厂生产减产,正极材料厂相应削减产量,两环节的超额供给正被逐渐消除,结构性供需失衡得到修复,碳酸锂价格下滑进入理性盘整期。

钴资源市场发展不均衡

1.刚果为主要钴资源产出国,电池消费成为主导

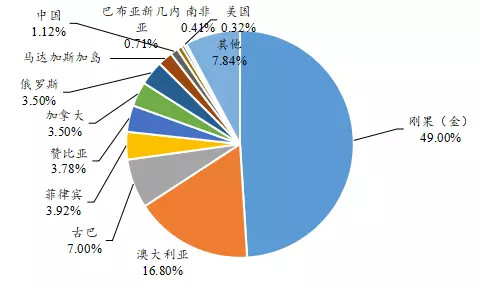

钴资源集中度高,主要分布于刚果和澳大利亚。世界钴资源整体来说较丰富,据美国地质调查局公布数据显示,2017年全球钴资源储量约为710万吨,主要分布在刚果和澳大利亚,分别达到49%和16.8%。

全球钴资源储量分布情况

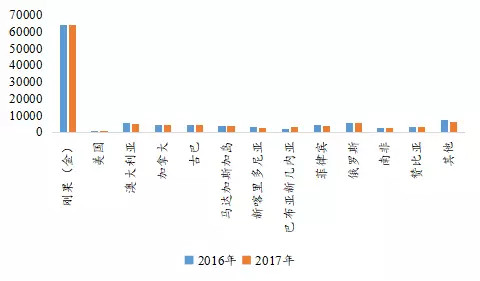

全球钴产量稳定,主要产出来自刚果。2017年全球钴产量达到11.1万吨,与2016年产量持平。其中刚果依旧是产出大国,2016年和2017年产量分别达到6.4万吨,占全球产量的58%。

全球主要国家钴产量情况1(单位:吨)

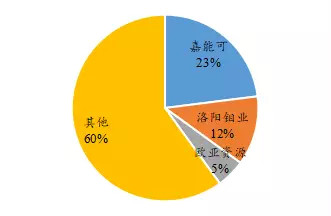

钴资源呈现寡头垄断,三大公司占有率达40%。全球的钴矿上游资源主要被嘉能可、洛阳钼业、欧亚资源等跨国矿企控制,三家企业钴矿产量占全球比例超过40%。

全球三大钴供应商市场占有率

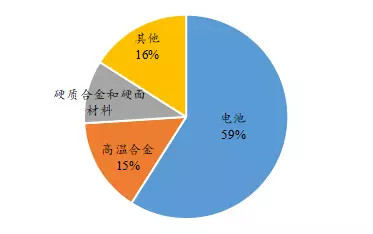

钴消费增加,锂电池已经成为主导。在钴消费方面,2017年全球钴消费约为11.5万吨,同比增加11%,其中锂电池、超级合金、硬质合金等行业需求较为旺盛,电池行业用钴最高,占比达到59%。

2017年全球钴消费领域

2.中国钴资源禀赋较差,主要依赖进口

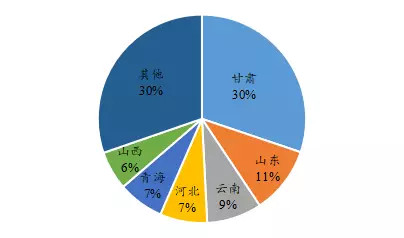

中国钴资源贫乏且分布较散。中国钴储量约为8万吨,仅占全球储量的1%左右,钴资源较为匮乏。中国目前已知的钴矿产地有150余处,分布于24个省(区),主要分布在甘肃、山东、云南、河北、青海、山西6省,占比达到70%。

中国钴资源分布图

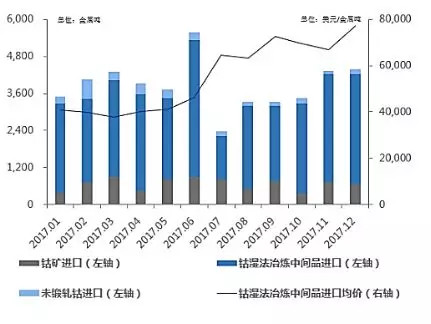

中国钴主要依赖进口且出口量极低。基于中国钴资源禀赋较差的原因,中国钴主要依赖进口。据统计数据显示,2017年中国钴矿进口量为10.07万吨,进口金额为33919.67万美元。出口方面,2017年钴矿的出口量为95.3吨,出口金额为13.5万美元。

2017年钴原料进口情况

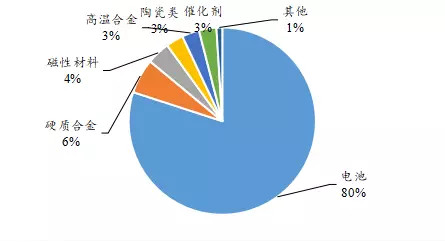

中国钴主要应用于电池消费领域。钴金属作为动力电池的核心原料,向下延伸进入锂电池终端消费,电池材料包括3C和动力电池正极材料已经成为当前钴的主要应用领域。

中国2017年钴消费领域

钴价格受供需影响持续上涨。2016年下半年以来,全球电动汽车的快速发展,三元电池用钴成为钴增速最快、空间最大的需求领域,钴价格持续攀升。截止2017年年末,长江钴价格较年初上涨105.5% 至56.0万元/吨。

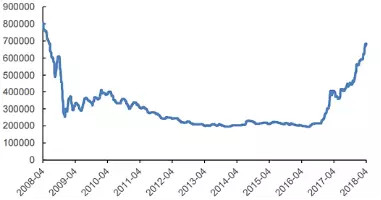

长江钴价格走势(单位:元/吨)

镍资源市场震荡中增长

1.印尼和菲律宾为主要产镍国,不锈钢为镍消费主要领域

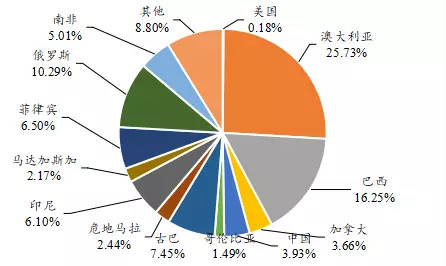

全球镍资源集中度相对锂、钴较低。全球镍资源整体来说较丰富,2017年全球镍资源储量约为7400万吨,主要分布在澳大利亚、巴西和俄罗斯等地区,其中澳大利亚居世界第一位,储量达到1900万吨,占比达到25.7%。

全球镍资源储量分布情况

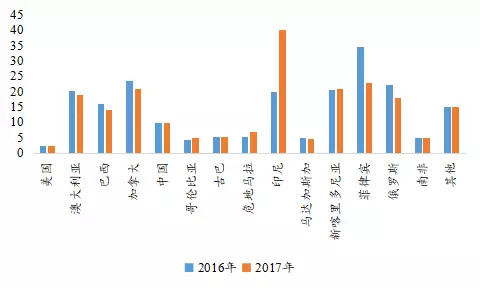

印尼和菲律宾为主要产镍国。根据美国地质调查局2018年发布的数据,2017年全球钴产量达到210万吨,与2016年产量基本持平。其中印尼和菲律宾为主要产出国,占比分别达到19%和9%。尤其是印尼产量大幅增加,这与2017年初印尼放松镍矿出口禁令有关。

2016年和2017年全球镍产量情况1(单位:万吨)

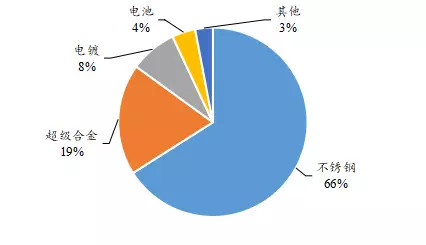

不锈钢依然占据全球镍消费主导地位。从镍的应用领域来看,镍是重要的工业金属,广泛运用于钢铁工业、机械工 业、建筑业和化学工业。从数据来看,2017年镍主要应用于不锈钢和超级合金,分别占比66%和19%,不锈钢依然占据全球镍消费的主导地位。

2017年全球镍消费领域

2.中国镍资源匮乏,镍矿进口对印尼和菲律宾依赖性强

中国镍资源并不丰富,主要分布在甘肃。中国镍金属储量为300万吨,目前已探明镍矿84处,分布于全国19个省区,西北、西南、东北等地集中度较高。其中甘肃金川白家嘴子镍矿长约6.5km的地段内拥有全国62%的保有储量。

中国镍资源分布图

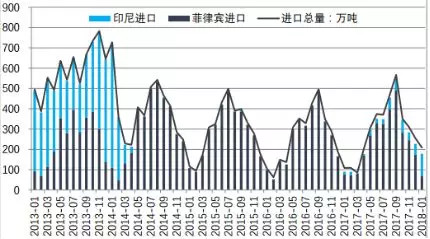

我国镍产品以镍生铁为主,镍矿进口主要来自菲律宾和印尼。2017年中国原生镍产量约为63.5万吨,同比增长6%,其中含镍生铁产量为41万吨,电解镍产量18万吨,镍盐产量4.5万吨。从进口国家开看,主要来自菲律宾和印尼。

中国镍矿进口情况

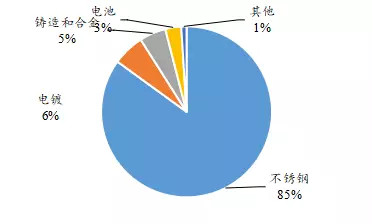

中国镍消费主要为不锈钢,电池消费占比较低。中国镍消费终端与全球区别不大,主要集中在不锈钢、电镀、铸造和合金、电池,其中镍的需求端 85%左右用于不锈钢生产,电池镍消费占比较低,仅为3%。

2017年中国镍消费领域

镍价在震荡中增长。2017年镍价年度均价为10500美元附近,同比上涨8.92%。镍价全年走势整体表现为“W”型,在震荡中增长。

来源:中国电动汽车百人会,《锂电池产业发展报告(2018年)》

来源:第一电动网

作者:中国电动汽车百人会

本文地址:https://www.d1ev.com/kol/74302

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。