随着电动汽车行业的加速发展,政策引导和未来需求都会对区域电池供应格局产生影响。本文将从两个角度——区域供应结构和供应商选择进行研究分析,实质上也是如何让国外企业进来、让本国企业走出去的核心问题,市场优势和企业的采购规则是个动态的机制。

锂电池产业是每个国家都很重视的战略技术产业,因此大部分国家都把电池生产放在国内进行,这在美国、欧洲和中国都是通行的。

中国有一阵想通过技术转移让国外的电池企业符合《汽车动力蓄电池行业规范条件》,包括技术考核,但是正好遇到了国内补贴较高和其他复杂原因,这一引进在特定阶段停滞了。但从长远来看,中国会鼓励外部电池企业走进来,同时也让本国企业走出去。

动力电池是电动汽车的核心部件,因此从整体格局来看,各国电动汽车的发展都在电池上花费了更多的精力。各国政府和企业或多或少会要求电池供应商就地完成生产。主要采取两种做法:

1)车企推动电池就地供应

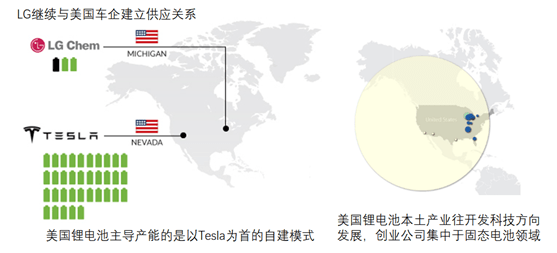

典型案例是LG Chem在美国建厂,就是美国车企的要求;而德国车企,要求供应商在欧洲建厂,也是德国车企典型的要求。

为了能在美国建立锂电池产业链,美国能源部还花费投入了不少的资金。当时的通用汽车、福特汽车都使用了LG Chem的电芯,电池厂落成时,奥巴马还亲自去站台。

但是比较遗憾的是,美国并没有建立起完整的电池产业链,能源部支持的A123、LG Chem项目都因为当时的大环境出现了很大的波动。

图1 美国电池产业供应的情况

随着美国市场的变化,美国本土锂电池产业形成了以车企大需求为主导的模式。

比如Tesla和松下的捆绑协议,在Tesla的超级工厂内建立电芯生产;而通用汽车则是把Volt、Bolt对电芯的生产需求固定在美国,从这个层面来看,基本实现了本土上量的电池就地供应。

美国的锂电池研究也比较多,由于历史原因,把锂电池生产全部放在美国,此前是没有条件的,只有美国电动汽车市场量级进一步提升才有可能。

图2 美国的电池产业情况

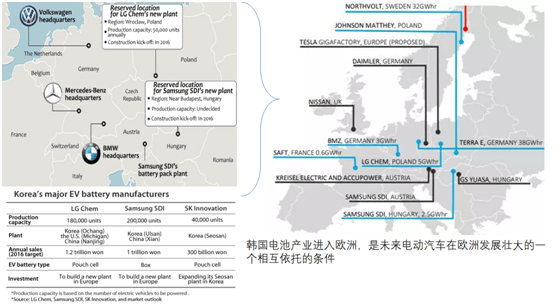

欧洲同样想要建立电动汽车的发展基石,需要建立自己的电池产业链,因此,韩国电池企业进入欧洲,成为在欧洲持续上量的关键。

汽车企业在配套过程中,要求电池企业就近设立办事机构(工程开发支持),设立工厂。欧盟政府持续在项目研究、锂电池生产方面进行鼓励,扶持欧洲自己的锂电池企业

图3 欧洲的锂电池产业情况

由于整车企业直接制造电芯也会影响现金流和供应关系。因此,欧洲以联盟的形式,共同投资和发展电池企业:

2017年8月,德国法兰克福TerraE控股公司联合17家德国公司组建联盟,计划兴建一座产能达34千兆瓦时的厂锂离子超级工厂。该项目获德国教育部和研究部门620万美元补贴,预计将于2019年第4季度破土动工,2028年实现全部产能。“VW-owned Scania to invest €10m in Northvolt's battery cell“

2017年9月,ABB正式加盟Northvolt在瑞典建造的锂离子电池厂项目,以迎合预期的电动汽车需求的增长。新工厂预计电池年产能将达32GWh,将于2019年完成示范线,2020年投产,2023年实现全面投产。

欧洲整车企业对这种联盟形式的行为都是支持的,大众和标致雪铁龙(PSA)两家走量的企业都在呼吁和号召欧洲的企业参与锂电池产业建立的过程。

大众汽车集团首席执行官赫伯特•迪斯(Herbert Diess)支持欧洲电池生产行业联盟,担心随着电动汽车销量的增长和技术的进步,欧洲将输给亚洲竞争对手。 迪斯表示,大众几乎已经获得了完成其电动汽车战略第一阶段所需的所有原材料。到目前为止,该公司已选定合作伙伴为其电动汽车项目提供约400亿欧元的电池和相关技术,约占计划总额的80%。此前该公司宣布,将在全球范围内启动订单总额超过500亿欧元的招标项目。

标致雪铁龙集团CEO唐唯实(Carlos Tavares)对欧洲立法人及法国议会经济事务委员会表示,公司支持欧洲创建电动汽车电池制造商,以在本土研发和生产电池,并表示不能让亚洲电动汽车电池供应商长久占主导地位。

2)补贴和法规要求电池就地供应

中国的《汽车动力蓄电池行业规范条件》后来被《汽车动力蓄电池和氢燃料电池行业白名单暂行管理办法》代替。这个大家不陌生,战略则是优胜劣汰。

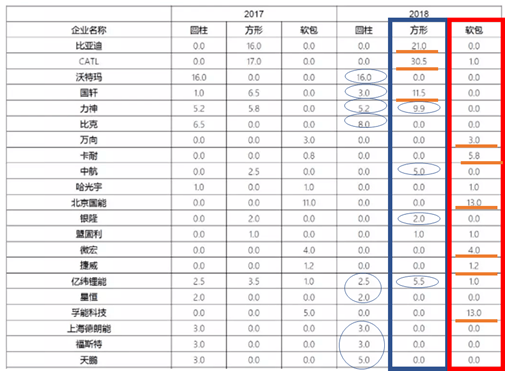

中国的锂电池企业真的比较多,随着补贴一下子蜂拥而至,形成了方壳为主导的技术路线,并出现了“三强”为主的行业竞争格局。

表1 电池产能情况

备注:以上的数据需要核实,特别是有些数据可能偏高,有些数据可能偏低。而且这里还分原有的磷酸铁锂和三元的产能。

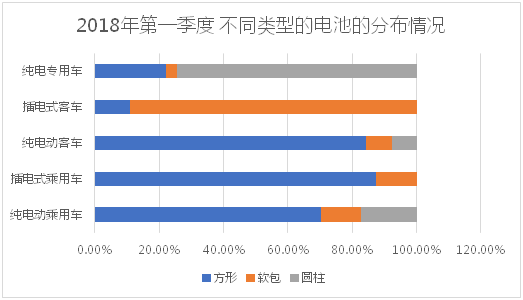

2018年第一季度,中国新能源汽车方形电池装机量为3.36Gwh,市场占有率达76.3%;圆柱形电池装机量为0.58Gwh,市场占有率为13.3%;软包电池装机量为0.45Gwh,市场占有率为10.2%。从这个意义上来看,目前是以方壳电池三强为主导的,前五家企业CATL、比亚迪、国轩高科、孚能科技和深圳比克在第一季度已经占到了所有市场份额的82.25%。

因此,国内电池产业已经完成了之前没有完成的产业集中。引进来,走出去,把补贴彻底降下来,由汽车企业来选择合适的电池供应商的时机成熟了。

图4 中国企业的情况

从某种程度上看,中日韩三国的锂电池在全球是占据主导地位的,欧美的电池产业链发展也不是一蹴而就的,中国想要在其他市场获取份额,开放是必然的选择。

当前,从全球范围看,电芯供应比较畸形,海外的整车企业多数主要依赖于一家电芯企业:如Tesla于Panasonic、GM、Renault、Volvo于LG;BMW(海外)于SDI;而国内目前来看也是越来越集中于1家电池企业,这种供应结构和技术路线是有些问题的。

从供应链健康和产业长远发展来看,多供应商和多种产品相互代替的格局,才能进一步挖掘产品合计数差异化,而只有一家供应商,则会限制车企的选择和整车以及电池产业的进步。

来源:第一电动网

作者:朱玉龙

本文地址:https://www.d1ev.com/kol/68798

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。