自 2021 年 4 月上海车展上声名鹊起,时隔两年,速腾聚创发起了 IPO。

6 月 28 日,速腾聚创向港交所提交了招股书。

招股书显示,2022 年,速腾聚创卖出激光雷达产品5.7 万台,累计销量已超 10 万台。相较于最大竞争对手,禾赛科技去年交付8 万台。

在年营收上,2022 年,速腾聚创收入5.3 亿元,同比增长实现了60.2%;禾赛科技达到 12 亿元,同比增长 66.9%。

面对已在美股上市的禾赛科技,速腾聚创正在奋力直追。

随着此次冲刺 IPO,招股书详细披露了速腾聚创的财务状况,商业化进展以及股东权益等。

01、爆款产品 M1「一枝独秀」,撬动年营收实现高增速

作为国内最早一批研发设计激光雷达的企业,成立于 2014 年的速腾聚创,踩上近两年来激光雷达市场的爆发风口,踏上了IPO之路。

6 月 28 日,速腾聚创正式向港交所提交上市招股书。

这意味着,速腾聚创若能成功实现在港交所 IPO,其将成为港股激光雷达第一股。

高增速的营收规模、持续拉大的亏损——这是速腾聚创招股书的基本面。

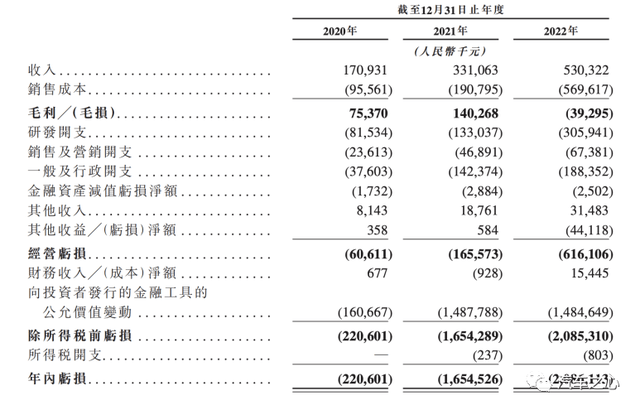

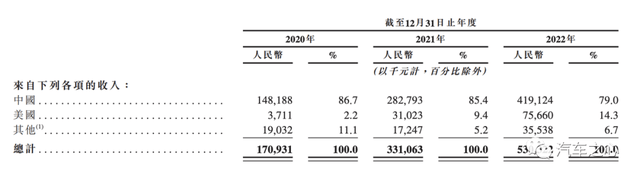

招股书显示,速腾聚创 2020 年、2021 年、2022 年:

营收分别为 1.7 亿元、3.31 亿元、5.3 亿元;

毛利分别为 7537 万元、1.4 亿元、-3930 万元;

亏损分别为 2.2 亿元、16.54 亿元、20.86 亿元。

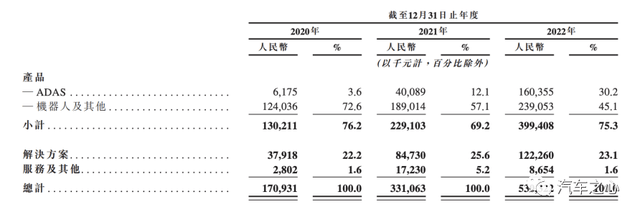

在招股书中,速腾聚创的营收组成分为产品、解决方案、服务及其他三部分。

速腾聚创拥有两大技术能力:芯片驱动的硬件平台、人工智能感知软件。

基于此,速腾聚创既为客户提供激光雷达硬件产品以及结合硬件和人工智能感知软件的激光雷达解决方案。

营收规模扩大,主要得益于激光雷达核心产品卖得好。

据招股书披露,2020、2021、2022 年,速腾聚创来自产品销售的收入分别达到 1.3 亿、2.29 亿、3.99 亿,分别占总收入的 76.2%、69.2%及75.3%。

从产品销量来看,2020 年、2021 年、2022 年,速腾聚创的激光雷达分别达到 7200 台、16,300 台、57,000台。

第一大板块的产品收入,最主要依赖其激光雷达的爆款「M1」。

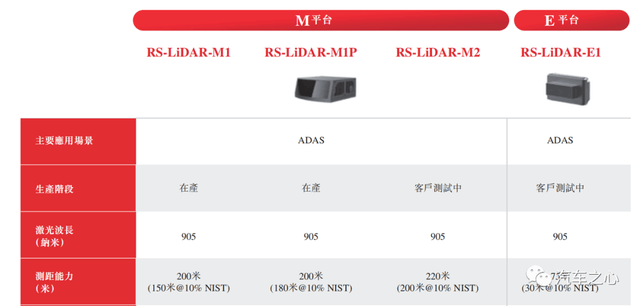

M1 也是全球首个量产的车规级固态激光雷达。

2017 年,速腾聚创率先推出了基于 MEMS 技术方案的车规级半固态激光雷达 M1,2021 年,M1 正式对外发售。

M1 对速腾聚创的营收有多重要?

以 2022 年为例,速腾聚创卖出的 57,000台激光雷达中,有 36,600台是 M1,占比超过64%。

在 M1 的带动下,速腾聚创的 ADAS 产品(如车规级固态激光雷达)数量在产品总数的占比,从 2021 年的 24.5%,增至 2022 年的64.7%。

具体来说,速腾聚创的激光雷达产品总数从 2021 年的约 16,300台增加到 2022 年的约 57,000台,其中 ADAS产品数量从 2021 年的约 4,000 台增加到 2022 年的约 36,900台。

与此同时,速腾聚创的营收的第二个版块,即激光雷达感知解决方案营收占比也在提升。

根据灼识咨询数据,速腾聚创是行业第一个提供高性能感知解决方案的激光雷达公司。2022 年,这一板块的营收占总营业额已达23.1%。

照此增速,激光雷达感知解决方案营收的比例,未来或将继续增长。

02、「价格战」拉低了毛利率

速腾聚创的营收的第一大板块产品收入,有一组数据值得注意。

三年间,速腾聚创来自激光雷达的产品销量增长了 6.9倍(从 7200 台增至 57,000 台),与此同时,产品营收却仅增长了 2.1倍(从 1.3 亿增至 3.99 亿)。

收入增速未能跟上销量增速的步伐。

据招股书显示,「由于 2022 年开始量产产品的价格通常低于样件价格,因此 2022 年销量增加带来的收入增长部分抵消了用于 ADAS 应用产品的平均单价下降」。

实际上,激光雷达领域持续升级的价格战,导致产品价格下降。

不过,对于靠着 M1 崛起的速腾聚创,其营收所受到这样的冲击,仍然让人感慨。

低价策略同样出现在禾赛科技。

从 2019 年至 2022 年,禾赛科技激光雷达装置的平均售价就从 1.74 万美元将至 3100 美元,与之对应,毛利率从 2019 年的 70.3% 下降至 2022 年前九月的 44%。

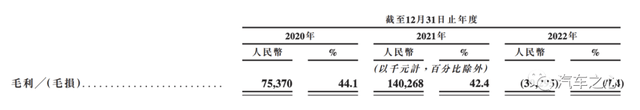

速腾聚创的毛利水平同样在下滑。

2022 年,速腾聚创录得毛损人民币 3930 万元,毛损率为 7.4%。此前,2020 年及 2021 年的毛利率则保持相对稳定,分别为44.1%及 42.4%。

招股书解释称,主要是受销售成本增加影响。

当产品销量大幅增加时,销售成本也会水涨船高。在销售成本方面,销售成本从 2021 年的人民币 1.9 亿增加了 198.5%,达到 2022 年的人民币 5.70 亿。

产品单价呈现下降趋势,就会出现毛利下降的情况。

量「增」而价「减」,这是导致速腾聚创销量与营收未能同步,乃至亏损扩大的主要影响因素。

2020 年、2021 年、2022 年,速腾聚创的亏损分别为2.2亿元、16.54亿元、20.86 亿元,3 年累计亏损 39.612 亿元,经调整净亏损分别是 5993.4 万元、1.076 亿元、5.628 亿元。

速腾聚创也在招股书中写道:「由于我们最近才开始固态激光雷达的商业化,我们或会继续处于经营亏损和净亏损状态」。

03、持续迭代产品,加速商业化拿下多个业内「之最」

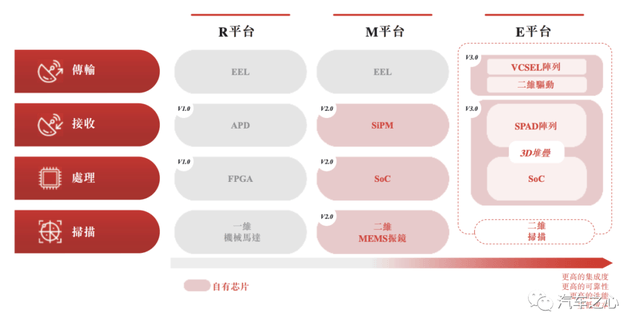

从传统的机械式旋转激光雷达到固态激光雷达,再到集成在芯片级别的芯片激光雷达,速腾聚创的芯片激光雷达技术经历三个阶段:

速腾聚创激光雷达平台,逐步部署芯片激光雷达技术的路径

在爆款 M1 之前,有 R 平台产品。通过向供应商采购,在 R 平台产品上使用 APD和 FPGA芯片。

第二阶段,在配备了 MEMS 扫描芯片的 M 系列产品上开发芯片激光雷达技术,以及定制 SiPM和自研SoC。

2021 年 6 月,M 系列产品发布后,速腾聚创成为全球第一个实现搭载自研芯片的车规级激光雷达产品量产交付的激光雷达企业。

截至 2022 年底,速腾聚创是全球唯一一家实现芯片级智能扫描量产技术大规模部署的激光雷达企业。

第三阶段,E 系列产品 SPAD 阵列/SoC 高度集成至一颗芯片,不需要整个扫描架构,提供了具有成本效益的感知解决方案。

2022 年 11 月,速腾聚创发布搭载了自研传输、接收及处理系统一体化芯片的 E 系列产品。

当然,速腾聚创并未止步于此,目前也正在开发支持超长检测距离的 F 平台激光雷达产品。

招股书显示,F 平台有诸多优势:

可在 300 米以上的超长距离内拥有高分辨率;

不再需要大型、昂贵且难以集成的光纤激光器;

预计能够更快作出规避决策的同时降低所需算力。

凭借高效的产品持续迭代,速腾聚创赢得了车企与供应商的认可。

截至 2023 年 3 月 31 日,与全球其他激光雷达公司相比,速腾聚创具备几大领先优势:

一是服务的汽车整车厂和一级供应商数量最多。

招股书显示,2022 年,速腾聚创拥有 953 名客户,主要客户包括吉利汽车、广汽埃安、长城汽车、小鹏汽车、路特斯及 Lucid。

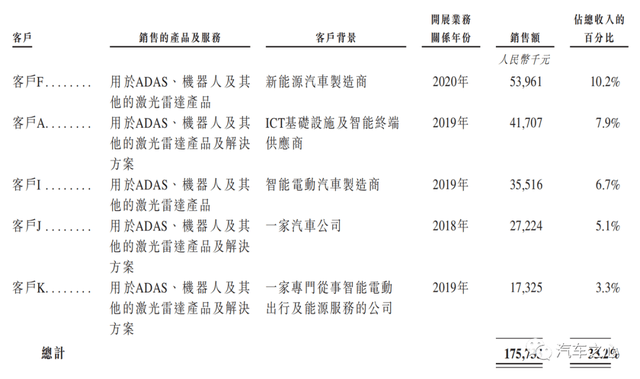

目前来看,速腾聚创的业务并不依赖于单一几家主要客户,收入来源分散。

截至 2020 年、2021 年及 2022 年,速腾聚创来自最大客户的收入分别占总收入的 17.3%、11.8%及 10.2%。

截至 2020 年、2021 年及 2022 年,来自五大客户的收入分别占总收入的 29.1%、33.3% 及 33.2%。

在海外,速腾聚创也取得了一定进展。

招股书显示,2021 年 6 月,速腾聚创向一家北美汽车整车厂批量交付了旗舰激光雷达产品 M1,这拉开了车规级固态激光雷达的量产序幕。

与此同时,美国市场录得的收入贡献大幅增加。

综合各方信息,这家北美汽车整车厂即前文提到的主要客户之一的 Lucid,这帮助速腾聚创打开了美国市场。

除卖产品之外,激光雷达感知解决方案的客户数量从 2021 年的约 160 名,增加到 2022 年的约 200 名。

二是拥有前装量产定点车型最多:达到 52 款车型。

搭载 MEMS 扫描芯片的 M 平台,被全球最多的汽车整车厂和一级供应商广泛认可并采用。

其中,M1 在 2022 年卖出约 36,600 台,其升级版 M1P 激光雷达产品销量达到约 4,300 台。

招股书显示,截至 2023 年 3 月 31 日:

速腾聚创已成功取得 21 家汽车整车厂及一级供应商的 52 款车型的前装量产定点预期订单,位居全球第一。

中国按 2022 年销量排名的前十家汽车整车厂中,九家选定了速腾聚创的激光雷达产品。

获得的车规级激光雷达解决方案占市场全部定点车型的近一半。

已交付的激光雷达产品及解决方案客户数量最多。

三是开启量产交付车型 SOP 最多。

截至 2023 年 3 月 31 日,速腾聚创已为 21 家整车厂和 7 家一级供应商实现了 9 款车型的 SOP。

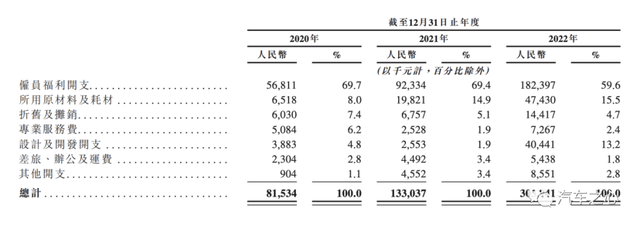

04、重研发投入打造竞争力,营销费用占比持平

研发费用是速腾聚创支出费用的大头。

2020 年、2021 年及 2022 年,研发费用分别为人民币 0.81 亿、1.33 亿、3.05 亿,分别占总收入的 47.7%、40.2%及57.7%。

用于养活研发团队的投入,在其中占比较大。

截至 2022 年 12 月 31 日,速腾聚创研发团队拥有 482 名员工,占总员工总数的 36.8%,研发员工中超过三分之一拥有硕士或博士学位。

相比重研发投入,营销投入占总收入保持平稳。

2020 年、2021 年和 2022 年,速腾聚创的销售和营销支出分别为 2360 万元、4690 万元和 6740 万元,占总收入的比例分别为 13.8%、14.2%和 12.7%。

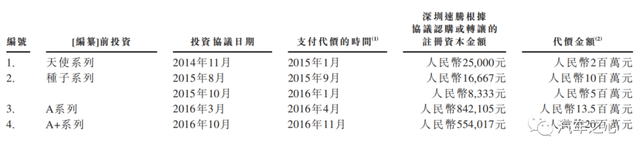

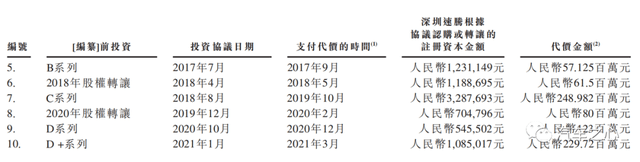

05、G 轮获融资 11.9 亿,菜鸟成 IPO 前最大机构股东

速腾聚创最新一轮融资,发生在 2023 年 4 月。

招股书显示,通过 G-1 系列和 G-2 系列两轮融资,速腾聚创一共募资 11.9 亿元。

经过数轮融资,速腾聚创已经将中国车圈「半壁江山」纳入股东行列之中,包括吉利控股集团&路特斯科技、上汽集团、北汽集团、广汽集团、比亚迪、宇通、德赛西威等大型车企和头部 Tier1,同时也获得知名投资机构和战略投资方的多方支持。

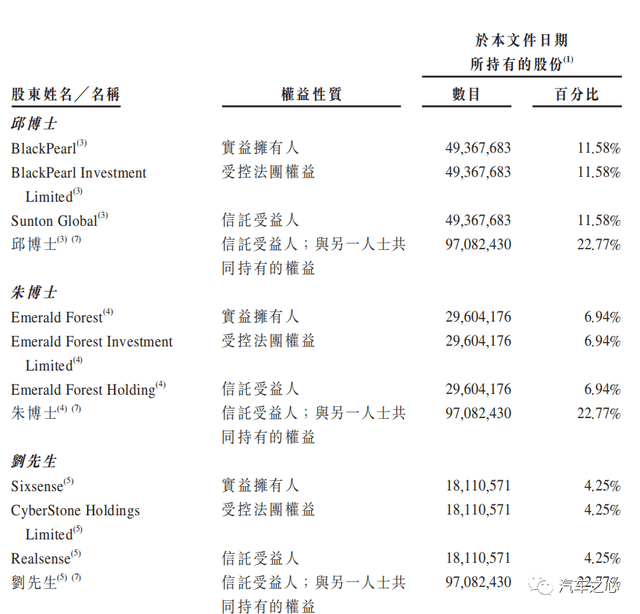

独角兽速腾聚创在 IPO 后,谁将成为受益人备受外界关注。

三位来自哈工大的创始人——执行董事邱纯鑫通过 BlackPearl 持股为 11.58%,非执行董事朱晓蕊通过 EmeraldForest 持股为 6.94%,执行董事刘乐天通过 Sixsenset 持股为4.25%。

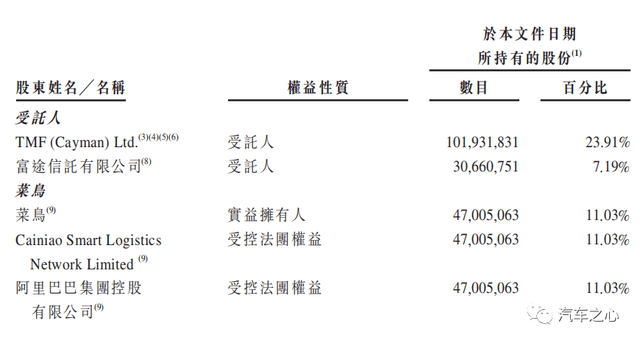

招股书显示,最大的机构股东菜鸟持股为 11.03%。

此外,东方富海通过 OFC 持股为 3.6%,Gortune 持股为3.47%,华兴资本持股为 5.32%,吉利通过 GCF 持股为 1.72%,湖北小米长江产业投资基金通过上海籽月持股为2.35%。

此次 IPO 前,曾传出速腾聚创或预期募资或达 10 亿美元,实际数目仍是未知数。相比 2023 年 3 月在美股上市的禾赛科技,募资额为1.9 亿美元。

一旦 IPO 成功,速腾聚创获得二级市场融资后,还将进一步在核心技术,包括自研芯片、技术平台和人工智能感知软件是上进行投入,以支持产品和解决方案的开发

有业内人士表示,激光雷达真正的爆发期在 2025 年。

相较于对手,速腾聚创能够在激烈竞争中占得一席之地,在于先发优势与成本优势。

曾经的行业领头羊速腾聚创能否凭借重研发等持续投入梅开二度,打响「一哥争夺战」?

这个风云变幻的新兴领域,仍然存在一定变数。

来源:第一电动网

作者:汽车之心

本文地址:https://www.d1ev.com/kol/205794

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。