Baby sea Jia整理

➤2022年上半年受新冠疫情和俄乌战争的影响,电动汽车的销售与需求遭受了前所未有的巨大冲击!在C端消费崛起的背景下,电动车的需求依然抢劲,销量有望在下半年得到较快速度的增长。

1 疫情等外因不改动电动车销量高增长

➤在优质供给对的驱动下,2022年全球电动车消费需求仍有望达到960万辆,同比增长46%,渗透率提升约4pct到12%。

分地区看,美国电动车增速有望最高,预计销量约136万辆,同比增长109%,渗透率提升4.6pct到8.8%:中国电动车预计销量约550万辆,同比增长56%,渗透率提升6.6pct到19.9%;欧洲受俄乌战争等因素扰动,预计销量251万辆,同比增长15%,渗透率提升3.2pct至16.6%。

1.1 中国:疫情扰动不减增长趋势,22年中性预计销量550万辆

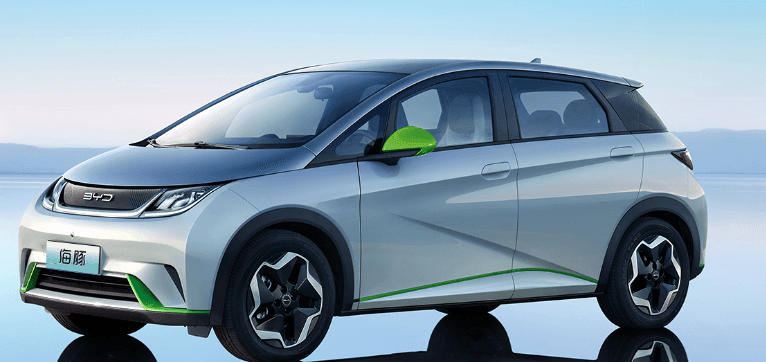

优质供给创造需求,疫情扰动不减中国车市增长态势。2022年前4月,宏光 Mini、Model 3、Mdodel Y、海豚、宋DM、秦Plus DM-i 等车型热销,月均销万辆级别。受疫情冲击,根据中汽协口径,2022年4月电动车销量30万辆,同比增长45%,环比减少38%。但总体来看,2022年前4月保持强劲增长态势。根据中汽协口径,2022年前4月中国电动车销量约156万辆同比增长112%。

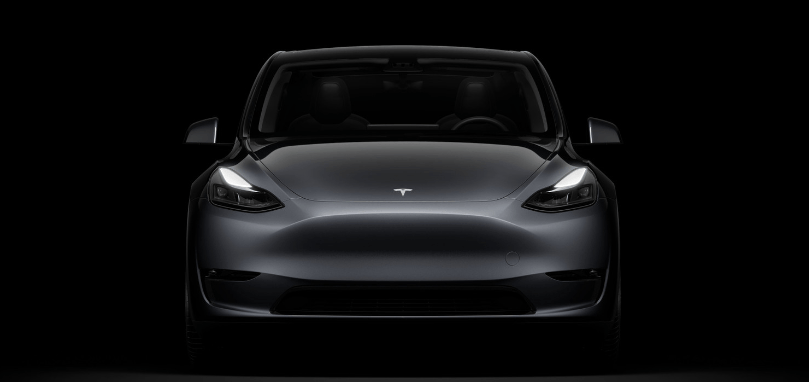

下半年热销车型产能再上新台阶。2022年5月特斯拉透露特斯拉上海工厂将扩产45万辆汽车年产能。根据财联社等披露,比亚迪等有较大扩产规划,预计2022年合计产能有望达到345万辆级别,为销量向上提供坚实保障。

多款车型上市,潜在热销车型值得期待。2022年国内电动车市场迎来了自主、新势力加快完善车型矩阵、合资厂商逐步发力的局面,多款车型集中上市。2022上半年,比亚迪DM-i车型升级配套、广汽埃安AION LX PLUS上市。2022年下半年,比亚迪海洋系新车型、蔚来 ES7、小鹏 G9、理想L9等也将陆续上市,销量表现值得期待。

2022年是新能源乘用车补贴最后一年,纯电和插电最高里程补贴分别约为1.26万元、0.48万元,分别下降了0.54万元、0.2万元。

疫情后地方政府陆续出台补贴政策。广东、山东、沈阳、天津、浙江部分地区均出台短期汽车补贴政策。总体来看,补贴政策向电动车消费倾斜,有望刺激电动车消费。根据财联社,汽车下乡政策有望于6月初出台,鼓励车型为15万元以内的汽车(含燃汕车及新能源汽车),每辆车补贴范围或在3000元-5000元。

疫情对国内经济造成短期冲击,汽车产业链作为拉动经济稳增长的重要抓手之一,电动车消费刺激政策或有望加码。考虑到22H2芯片短缺、整车成本高企等问题边界减弱或有所缓解,在优质供给的刺激下,预计中国电动车渗透率有望从2021年的13%提升到2022年的20%,销量达到550万辆左右,同比增长56%,其中乘用车销量约531万辆,同比增长60%。

1.2 欧洲:受俄乌战争、通货膨胀等因素影响,预计22年销量约250万辆

受俄乌战争影响,2022年3月起欧洲电动车增速放缓。俄乌战争致使位于乌克兰的线束、座椅、汽车电子等零部件工厂停产,对欧洲汽车供应链造成重大冲击,大众、宝马、雷诺等集团部分欧洲工厂停产。据 Marklines数据,2022年3月欧洲汽车销量为141.9万辆,同比减少25%;电动车销量为24.3万辆,同比增长11%,增速大幅放缓。2022年前3月,欧洲电动车销量为54.2万辆,同比增长22%;渗透率为15.0%,同比提升4.6pct。

欧洲电动车补贴稳中有降。2022年法国、荷兰、英国等国均下调2022年新能源车补贴。德国财政部提议在2025年前逐步取消纯电动车补贴,在2022年底前取消插电混动车补贴。考虑疫情影响政府财政收入以及欧洲电动车已经达到 10%以上的较高渗透率,我们预计欧洲整体电动车补贴将会稳中有降,逐步由单一的财政刺激向碳排放机制约束和市场推动的方向发展,但在俄乌战争导致电动车销量增速放缓与碳中和目标压力下,不排除欧洲各国政府有推出新补贴计划刺激消费政策的可能性。据财联社,德国交通部长沃尔克·维辛计划大幅提高纯电动汽车和燃料电池汽车的购车补贴并延长至2027年,最高折扣可高达10,800欧元(先前为6,000欧元)。

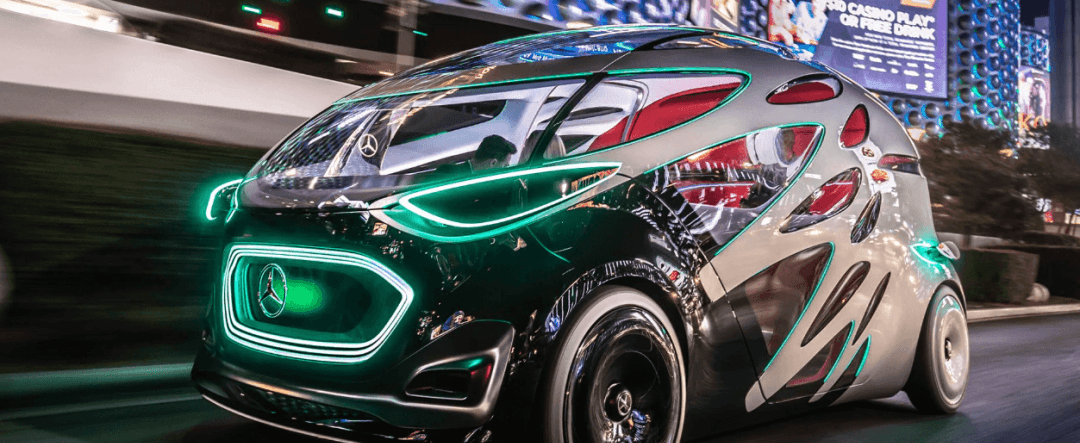

2022年欧洲车型供给增多。大众、奥迪、奔驰等传统欧洲主机厂密集推出电动车车型,多数新车型将在下半年推出,价格覆盖3万~13万欧元。此外,特斯拉德国工厂2022年开始投产,Model Y产能释放将进一步刺激下游需求。

俄乌战争对欧洲汽车供应链造成冲击,战争叠加疫情加剧欧洲通胀,对居民消费能力造成重大影响。市场下调2022年欧洲电动车销量预期至251万辆,同比增长5%,渗透率约 16.9%,同比提升3.5pct。

1.3 美国:预计22年销量136万辆

2022年电动车销量延续高增长态势。2022年前4月美国电动车销量为30.1万辆,同比增长81%,渗透率为6.4%,同比提升3.5pct。

2022年特斯拉占美国电动车市场的60%。2022年特斯拉凭借Model 3&Y,销量持续高增长,22年前4月累计交付量约18万辆,美国市场占比约60%。

市场预计2022年下半年美国电动车需求增速有望提升,渗透率有望从2021年的4.2%提升到2022年的9%左右,销量达到136万辆左右,同比增长101%。

2 新技术、渗透率提升方向

2.1 CTC/CTB 落地,高镍三元、LFP双结构演化

2022Q1比亚迪和特斯拉等配套LFP电池的车型持续放量,LFP电池装机量达到30GWh左右,同比增长218%,渗透率延续21H2的高占比,约58%。

特斯拉、比亚迪、零跑相继推出CTC/CTB 车型,整车设计优化再下一城。从电池角度看,特斯拉的4680高镍三元+CTC、比亚迪的刀片LFP+CTB解决方案有助于提升单车带电量、降低整车度电成本,推进高镍三元、LFP电池共生的格局继续演化。电池供应商方面,宁德时代在22Q2将发布麒麟电池(CTP3.0),未来有望进一步助力电池集成化的发展。

2.2 一体化压铸快速跟进,22年为外供元年

一体化压铸车身结构件具备使用和制造经济性。以特斯拉Model Y一体化压铸后底板为例,可以减重10%、续航提升14%制造成本降低40%。未来特斯拉进行电池箱与车身一体铸造,还将带动单位GWh的投资成本下降55%。

整车厂积极引入一体化压铸,22年为外供元年。继特斯拉率先使用一体压铸技术后,多个电动车企以及传统整车厂均开始引入一体化压铸技术。目前蔚来、小鹏、小康股份、高合汽车等均积极研发布局,沃尔沃、大众将在未来工厂规划中加入一体铸造技术。作为国内首次使用一体化压铸的车型,蔚来ET5将在22H2实现量产交付。

3 电池环节有望迎盈利拐点

➤下游需求维持高增速,2022年1-4月国内和全球动力电池装机量分别为64.5GWh(同比增长104%)和95.1GWh(同比增长43%)。

从格局上来看,宁德时代和比亚迪受益于国内市场的高增速,全球份额分别提升了3pct、2pct,而日韩系电池厂商的全球份额持续下降。

随着全球电动车需求高速增长,动力电池产业链整体呈现供需紧张、价格上涨的趋势。其中,碳酸锂的价格涨幅尤为明显,与2021Q4均价21万元/吨相比,2022Q1已达43万元/吨。

从各环节的利润变动趋势来看,上游资源的毛利占比有所提升,毛利率环比也有所提升,变动与售价提升有关。电池环节,成本压力未及时向下游传导,盈利能力承压。整车环节,原材料成本压力逐步体现,毛利率略有下降。

成本端,进入3月以后,电池原材料价格有所松动,碳酸锂、硫酸镍、电解液等价格出现不同程度的下降。电池环节的成本也在一季度开始逐步向下游整车厂传导。售价端,多家整车厂Q1开始提价,成本压力继续向消费终端传导。动力电池企业的成本压力传导顺利,盈利能力有望逐步得到恢复。

来源:第一电动网

作者:ycAndAuto

本文地址:https://www.d1ev.com/kol/181669

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。