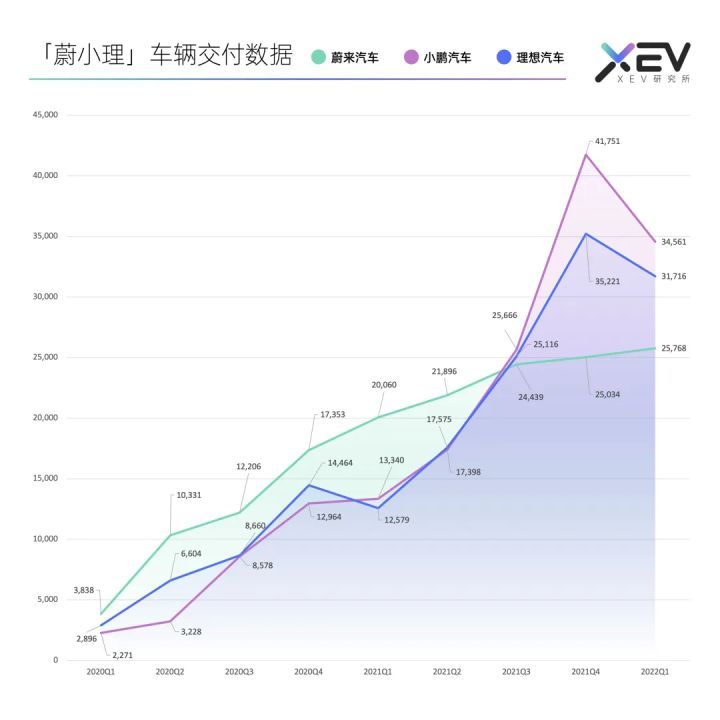

四月的第一天,新能源车企们公布了上月交付数据,其中小鹏、理想、蔚来3月分别交付新车15414台、11034台和9985台。小鹏蝉联第一名,再度将月交付成绩拉升至1.5万台。

整个一季度,小鹏、理想、蔚来分别交付34561台、31716台和25768台。

三家中,蔚来最早于2018年6月启动交付,一度交付量最高,后来被理想、小鹏超越。小鹏交付时间晚于蔚来,于同年12月启动交付,早期的交付量在三家排名末位,但在最近半年中已经多次居交付量第一。理想ONE交付时间最晚,2019年12月开始交付,逐渐扩大规模后单月交付量冲至第一,后来被小鹏压制。

交付量排名不断变化的背后,是各家的车型产品在不断丰富。除此之外,我们还看到各家的整车毛利率也在逐年提升。蔚小理的成长史,可以透过一些数据进行观察。

01

各家车型排兵布阵

2022交付冠军花落谁家?

作为最早成立的造车新势力玩家,蔚来在交付上占有先发优势。

根据XEV研究所梳理发现,从2018年第三季度起至2021年第二季度,蔚来在各季度交付量中稳坐第一名。

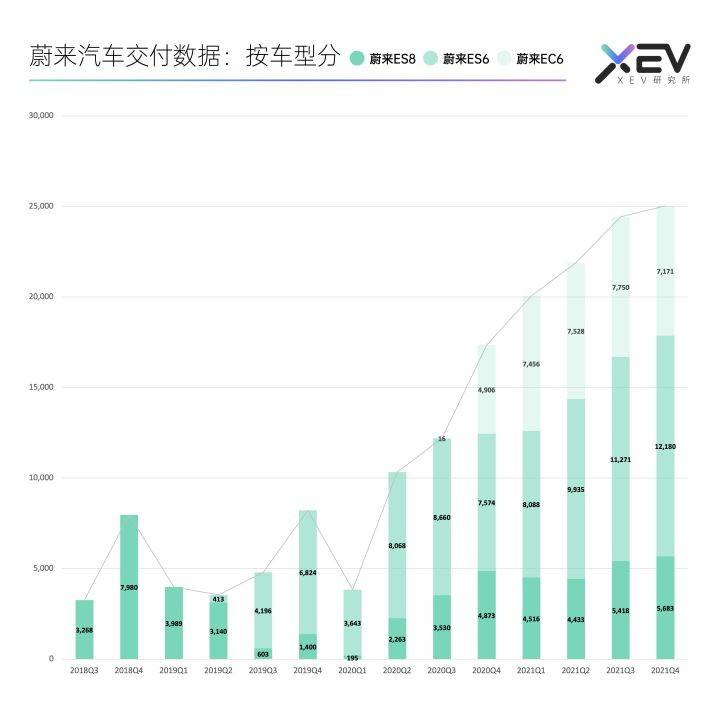

蔚来有三款车型,分别为ES8、ES6和EC6,也就是大家口中的“866”。

成立之初,蔚来主推ES8,后在ES6开启规模交付后,ES6的销量势头逐渐超过ES8。2020年4月,全新改款的蔚来ES8(简称“新八”)开始交付,新八销量目前维持在单季5000多台的水平。ES6单季度大概在12000多台,EC6大概7000多台。

2021全年,三款车型中ES6交付量占比最高,EC6次之,ES8最少,ES6和EC6是目前的主销车型。

截至2022年3月底,蔚来累计交付了192838台智能电动车。

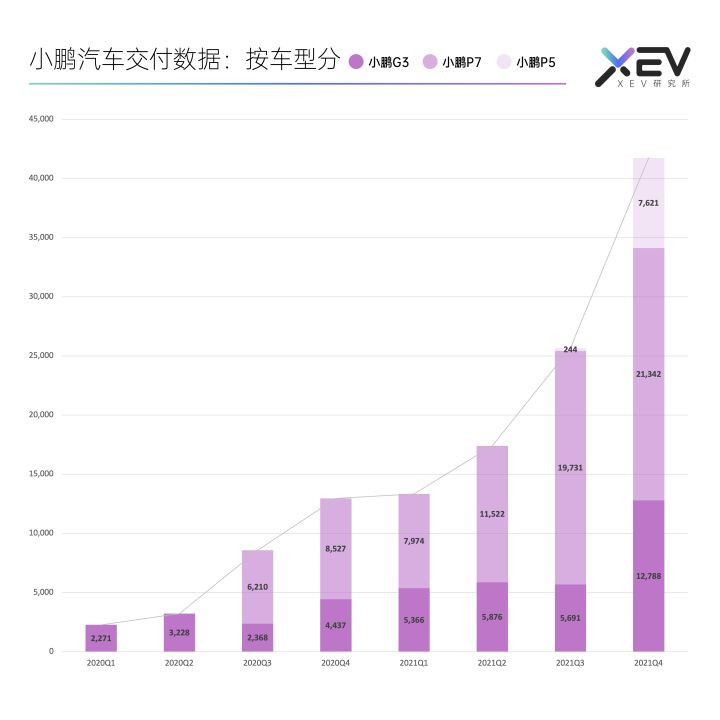

作为新任交付量冠军的小鹏,与蔚来一样拥有三款车型。

2018年12月开始交付首款车G3,从单季度交付2000多台爬升至5000多台,G3i改款车将季度交付量提升至1万台,真正稳住了基本盘。

第二款车是主打智能的小鹏P7,P7销售的时期,小鹏的单季交付量从6000多台到突破2万台。P7是成为了真正的核心爆款。P5则由于刚交付不久,目前还未真正引爆。

截至2022年第一季度末,小鹏汽车历史累计交付量已超过17万台。

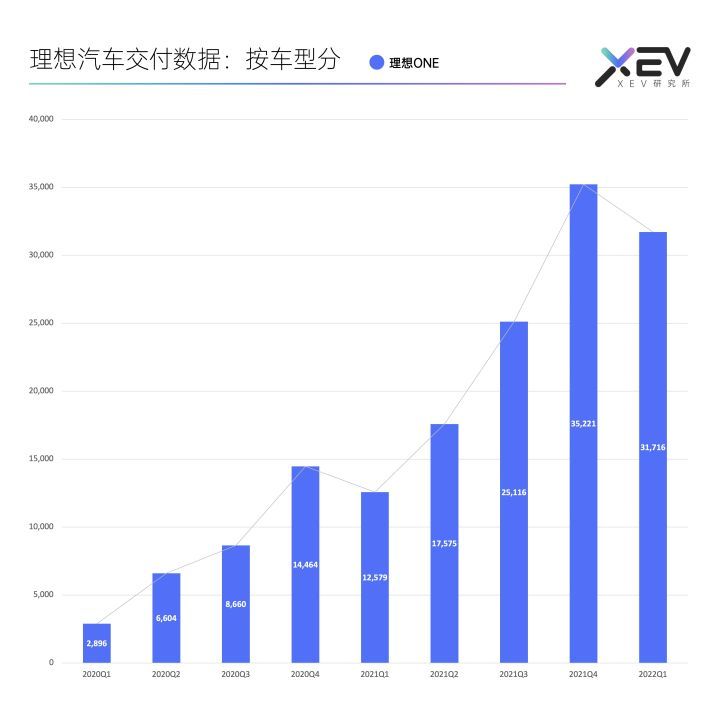

理想目前仍只靠理想ONE一款车型打天下。

自2019年12月启动交付后,理想ONE交付量基本上逐级跳跃。

由于品牌知名度打响,以及中期改款产品力再进一步,理想ONE在2021年第三季度交付量突破3.5万台,单月交付稳定在1万辆的水平。理想曾经拿下过2021年8月的单月交付量冠军,不过在季度、年度交付排名中,尚未获得过第一名的成绩。

截至目前,理想ONE累计交付量已达155804辆。

2022年,一大悬念是蔚来能否重回交付量王座。

蔚来今年将在“866”改款的基础上,再交付三款基于NT2平台的新车ET7、ES7和ET5。这三款车的订单情况均超过了蔚来的预期,其中蔚来ET7自3月28日开启交付后,截至3月31日已经交付163台。

下半年,随着ES7和ET5开始交付,今年全年的交付量将大幅提升。

现在的蔚来,核心任务是顺利完成ET7等三款车的产能爬坡,将手中的订单迅速交付出去。新车交付后的口碑,将进一步影响更多潜在用户。

当然,另外两家也有王牌在手。小鹏会在今年三季度交付搭载XPilot 4.0的G9,理想也会在今年三季度交付基于二代增程平台的L9。小鹏是否会维持第一,以及理想能否将L9打造成另一爆款,都让接下来的冠军归属充满不确定性。

02

整车毛利率稳步提升

卖更多的车是基本的实力,车卖得多又足够赚钱更是本事。

三家的整车毛利率中,理想表现最稳。从理想ONE交付的第三个季度起至今,理想便将整车毛利率控制在了16%以上,2021年整车毛利率为20.6%,为三家中最高。说明理想ONE这款车是真正的现金奶牛。

蔚来的整车毛利率呈阶梯式变化。2018年为1.6%,基本上是交个朋友。此后在2019、2020年两年间,整车毛利率保持在9.9%到12%之间。

以2020年第三季度为分界线,在那之前,蔚来的整车毛利率低于10%。在那之后大幅提升,2021年各季度的整车毛利率保持在了18% - 20%的水平,2021年全年整车毛利率为20.1%。

小鹏的整车毛利率在三家中最低。2020年整车毛利率3.5%;2021年有所改善,达到了11.5%。说明小鹏的品牌溢价相对蔚来和理想偏低。

基于不同的交付量、车型售价以及整车毛利率,三家的营收也各不相同。

以2021年为例,蔚来汽车销售收入为331.69.7亿元,同比增长118.5%。理想汽车销售收入为261.3亿元,同比增长181.5%。小鹏汽车销售收入200.42亿元,同比增长261.3%。

更高的单车平均售价,让蔚来即使交付量稍弱,仍能获得三家中最高的销售收入。相反,由于平均单价在三家中最低,即便小鹏的交付量很高,但由于整车毛利率还未真正提升上去,所以在三家销售收入排名中反倒落在后面。

健康的整车毛利率除了会影响汽车销售收入,还可以确保足够的研发投入。

李想认为,“长期坚持一个健康的毛利率,来保持我们保持至少10个点的研发投入,这也是我们控制毛利率的原因。”

XEV研究所注意到,2021年,蔚来研发投入为45.9亿元,小鹏为41.1亿元,理想为32.9亿元,同比分别增长84.6%、138.4%、198.8%。蔚来和小鹏的研发投入不相上下,“抠厂”理想则在研发投入上奋起直追。

李斌明确表示,2022年研发投入将增加一倍,同时计划在今年将研发人员扩张至9000人。何小鹏、李想也均表达过对于研发投入的重视。在他们看来,研发是公司的命脉,也是小鹏P7、理想ONE能成为热销车型的关键。

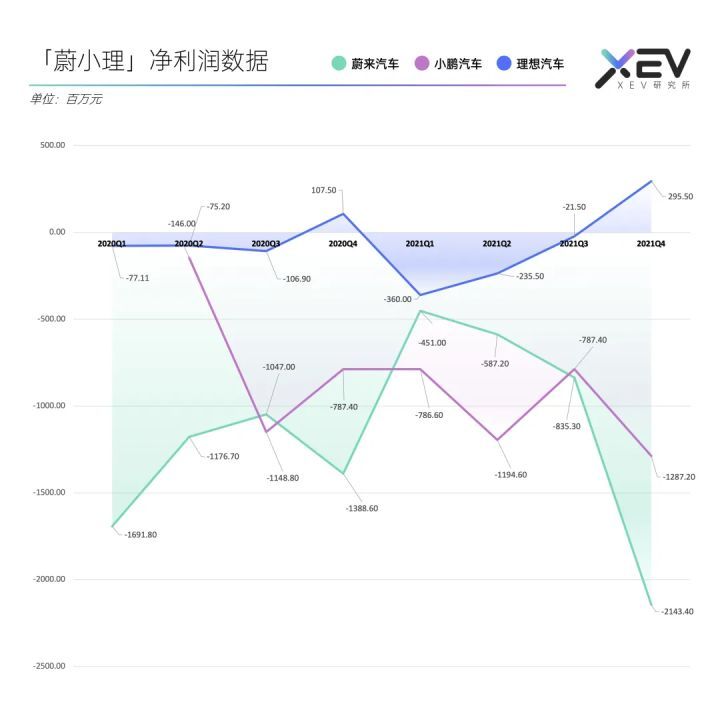

需要注意的是,目前三家均处于净亏损状态。2021年全年,蔚来净亏损40.16亿元,同比收窄24.3%。小鹏净亏损48.6亿元,同比扩大30.3%。理想净亏损规模最少,为3.215亿元,同比扩大111.9%。

三家中,小鹏实现盈利的担子最重,第一步是要提升整车毛利率。蔚来的整车毛利率已经来到18%以上,今年的毛利率仍会控制在18%到20%之间。李斌已经定下目标,将在2023年第四季度实现盈亏平衡,2024年实现整体盈利。

理想的盈利压力最小,基本上已经到达盈亏平衡状态,下一步就看何时扩大净利润战果。

03

蔚小理催动车企变革

透过蔚小理的交付量、整车毛利率构成的新造车演进史,可以看到许多有意思的发展策略。

可以看到厚积薄发,比如小鹏P7经过前期的智能技术打磨,终于带动交付量冲入冠军榜。

也可以看到以退为进,比如蔚来在早期ES8交付期间,由于“过度饱和”的服务,导致销售成本长期维持在高位,基本上卖一辆亏一辆。蔚来从一开始让许多同行都看不懂,到现在坐稳了新势力中豪华车的头把座椅。

还可以看到扎实做好一款产品的威力。比如理想ONE,作为一个新兴品牌,由于找准了家庭用户的需求,在中大型SUV市场可以直接与宝马等品牌的经典燃油车掰手腕。

如今每个月初各家发布交付量数据,也是由蔚小理发起,已经成为许多新能源汽车品牌的常规动作。

4月1日,在蔚小理之外,哪吒、零跑、极氪、岚图相继发布交付数据,3月份销量分别达到了12026 台、10059台、1795台和1400台。这些新晋玩家,也对「蔚小理」发起了一定的冲击,如哪吒、零跑的销售势头强劲。

更多的新能源汽车品牌也在盯着蔚小理。

近日,广汽集团总经理冯兴亚在年报发布会上提到,埃安的混改目标,至少要把现在的"蔚小理"变成"埃小蔚"。在冯兴亚看来,“埃安具备的优势是传统造车技术,这也是很多新势力所不具备的。埃安汽车的品质也很可靠,无论是操控性、舒适性、品质、耐久性都是新能源汽车里面有口皆碑的。”

在打造高端品牌上,蔚来的营销模式被众多品牌进行复制;理想开辟的增程式电动车赛道也出现了更多跟随者;小鹏则掀起了激光雷达上车浪潮,推动各家车企争相进入智能驾驶技术的角逐战。除此之外,特斯拉、比亚迪等传统强势的新能源车车企也在高速增长,快速吸收传统燃油车褪去带来的市场份额。

此次3月份交付量公布后,各家的一季度数据已经出现,一季度交付量基本上奠定了全年交付基调。按照过往趋势,三家的年交付量将跨过年销15万辆大关。但这仅仅是开始,新车产品真正铺量之后,蔚小理的数据将迎来质的改变。

来源:第一电动网

作者:HiEV

本文地址:https://www.d1ev.com/kol/171917

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。