今年以来,欧洲新能源汽车市场逆势上扬,发展迅速,让中国车企看到了新的市场开拓机会

5月8日凌晨,比亚迪汽车销售有限公司总经理赵长江发布微博表示,欧洲著名经销商RSA将成为比亚迪电动乘用车在挪威市场的第一个独家经销商。这预示着比亚迪将首次在欧洲面向C端用户销售乘用车。

据了解,比亚迪唐EV准备进入的挪威,是目前欧洲增长最快的电动汽车市场,也是欧洲唯一电动车市占率超过50%的国家。

之所以电动车拥有率如此之高,与挪威自身的条件和政策是分不开的。

首先,挪威人口少、面积小、全国地理环境差异不大,水电、风电资源丰富,设有覆盖全国主要大中型城市的电动车充电网络,又没有传统汽车工业的包袱,非常有利于推广普及电动汽车。

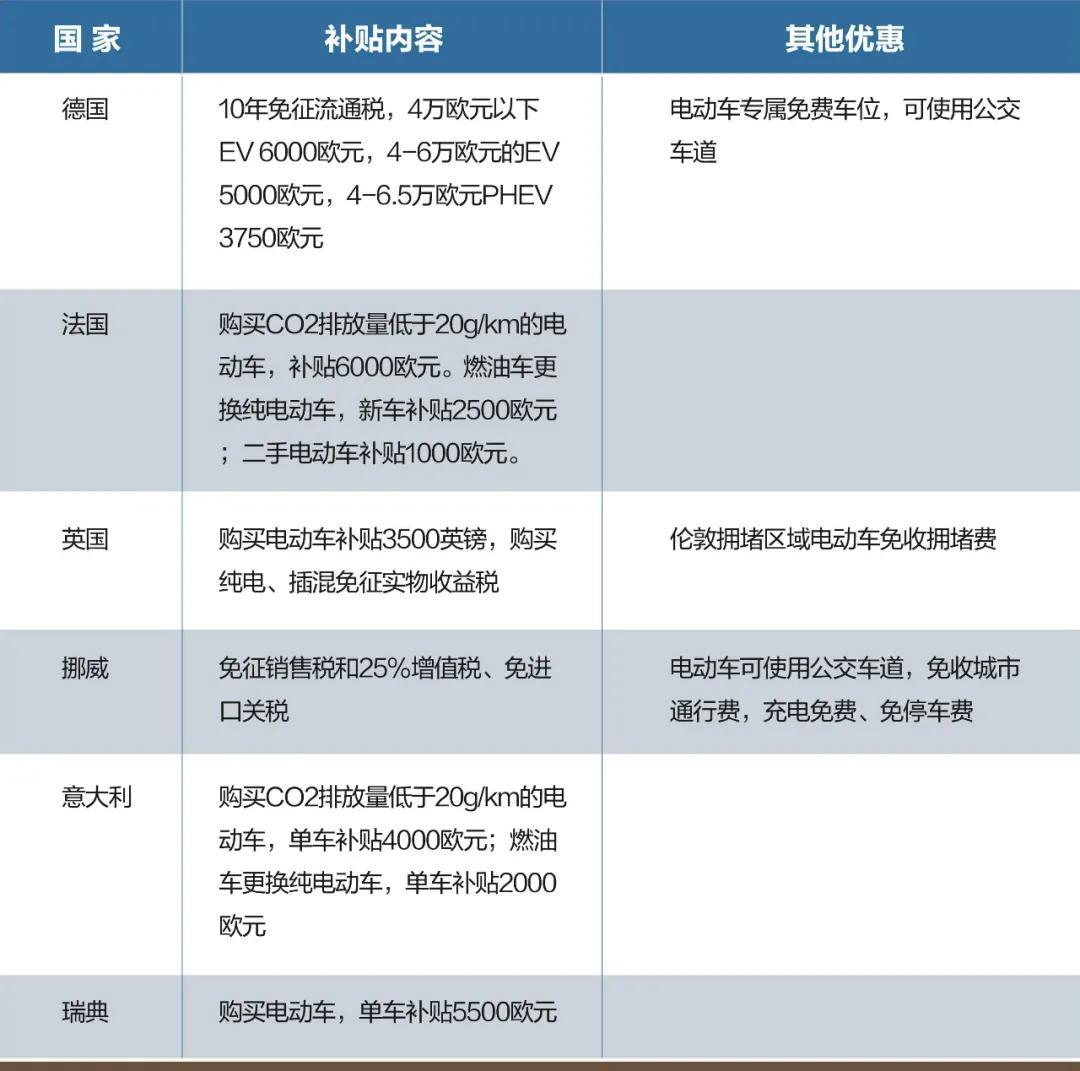

其次,挪威政府早在1991年对就开始电动汽车的支持和扶持,目前对电动汽车免征销售税和25%增值税、免进口关税,停车费、过路费统统有优惠,并在迅速加强充电网络建设与改造升级,为新能源汽车使用提供方便。

因此,目前在挪威购买和使用电动车都具有明显的成本优势,挪威市场电动汽车价格更便宜,如购买紧凑型电动车较同类燃油汽车可节省8万-10万元人民币;挪威电价远低于北欧各国及欧洲主要国家,同时燃油因征重税而价格偏高,使用成本上也是电动车更低,且仅过路费一项即可每年节省0.24万-2.4万元。

大踏步前进

不止是挪威,欧盟地区目前已经成为全球新能源车发展最快的地区。

普华永道最新《电动车销售评估》研究显示,欧洲电动车销售在疫情期间持续增长,一季度电动车销量增长58%,明显超过世界平均水平(-7%),其中纯电动车销量增长120%。

今年第一季度,在中国受疫情影响严重的情况下,欧洲新能源车的销量甚至已经超过中国。德国、法国、英国、意大利和西班牙等欧洲五大汽车市场在第一季度累计登记注册了7.93万辆全电动汽车,略高于中国的7.7256万辆。

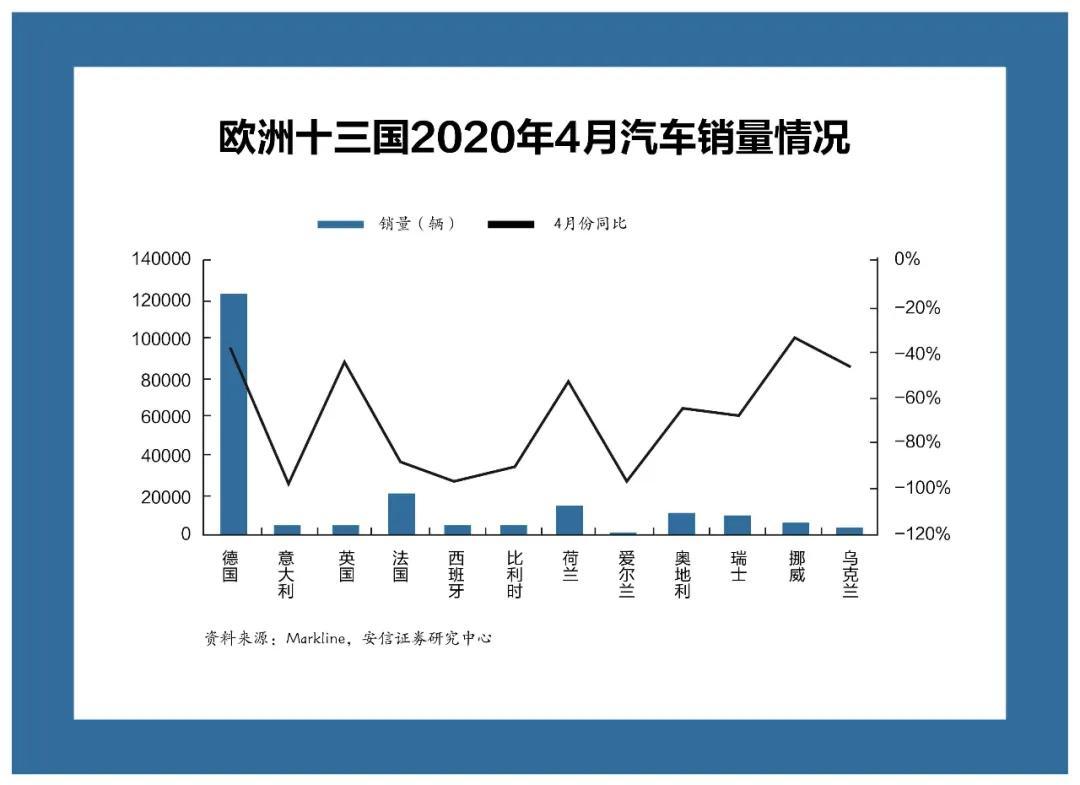

4月,在疫情影响下,从欧盟汽车整体销量来看,汽车市场整体销量呈显著下降趋势,根据对已有13个欧洲国家的整体汽车销量统计,所有国家同比及环比皆呈现负增长。情况好一些的德国、英国、荷兰、挪威同比下降30%-50%,而意大利、西班牙、比利时、爱尔兰等国家同比下滑超90%。

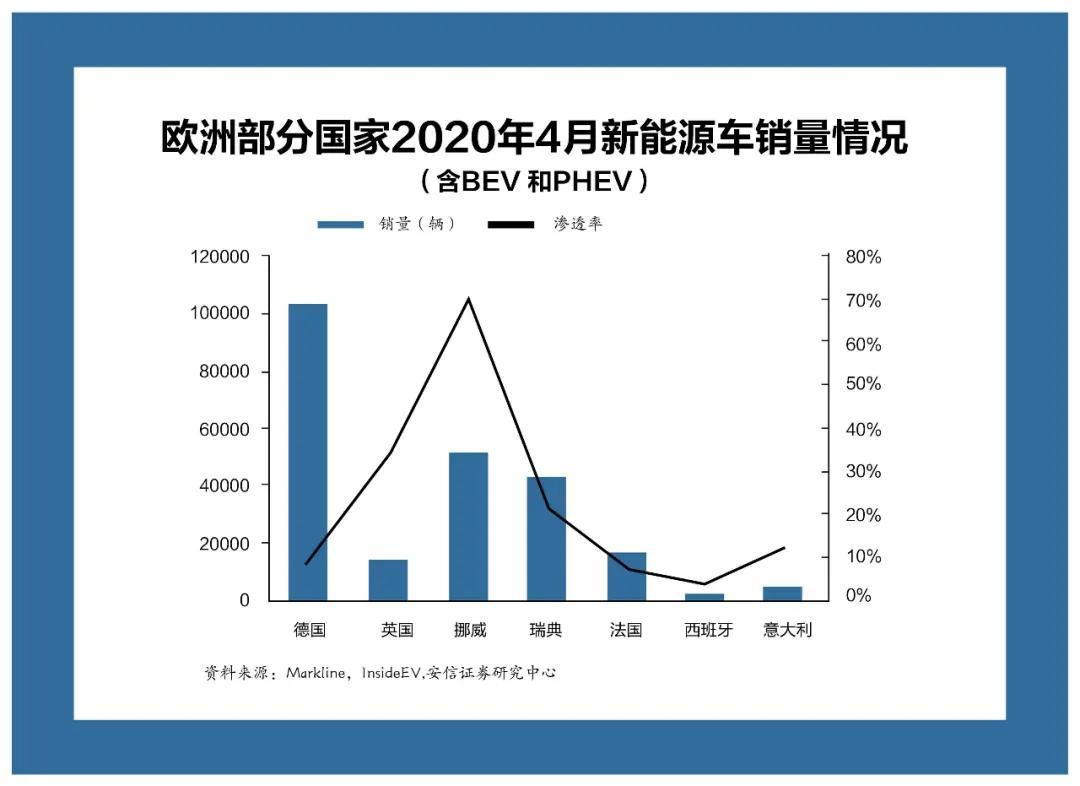

新能源车销量虽然也在下降,但相较于乘用车总体销量,降幅有限,销量相对稳定。其中,德国、瑞典、荷兰等国家的新能源汽车销量同比仍维持正增长,而且新能源车渗透率皆有提升。

其中,德国4月新能源车销量为1.03万辆,同比增加32%,新能源车渗透率达到8.5%,同比增长6.0%;法国4月新能源车销量为1645辆,同比下降64%,渗透率为7.84%,同比增长5.4%;英国4月新能源车销量为1469辆,同比减少57.28%,环比下降92.06%。新能源车渗透率34%,同比提升31.9%;挪威4月新能源车销量为5168辆,同比下降7.6%,环比下降45%,渗透率为69.6%,同比增长19.9%。

崛起的原因

之所以欧洲新能源在整体车市下滑的情况下汽车销量逆势保持相对稳定,渗透率增长,主要原因来自环保政策的收紧、各国补贴的推动以及基础设施的完善等。

首先,严苛的排放标准促使车企必须多出新能源汽车。按照欧盟制定的碳排放目标,2020年欧盟范围内95%销售新车,二氧化碳平均排放不得超过95克/公里,大约相当于使用汽油发动机的车型的百公里油耗为3.24升,2021年该标准将覆盖至全部销售新车。每超出目标值1克,厂家将为每辆车缴纳95欧元的罚款。

根据PA Consulting的预测,大众、宝马、戴姆勒在内的欧洲13家车企今年或将因碳排放超标,被罚145亿欧元。博世CEO沃尔克马尔·邓纳尔(Volkmar Denner)直言,“如果只生产燃油车,不可能达标(2030年的碳排量标准)”。

其次,在法规严控排放的同时,欧洲各国也在通过现金补贴和各种使用福利,促进新能源汽车消费。比如在德国购买新能源汽车单车可享受3750-6000欧元的补贴,法国燃油车置换有2500-6000欧元补贴,英国购买电动车补贴3500英镑,瑞典购买购买电动车补贴5500欧元。

第三,欧洲的充电设施建设进展也非常迅速,德国、法国、英国等国的充电站设施建设已经比较完善,为新能源汽车的推广打下了坚实基础。

据目前公布数据显示,分布在欧洲的快充和慢充桩分别为19902个与152770个。高速公路上的快速充电桩数量从2013年的1个/100公里,提升至2019年的27个/100公里;而公共充电站数量位居前五的国家分别为荷兰43730个、德国32704个、法国29538个、英国24445个和瑞典8239个。

欧盟四个主要汽车协会联合发布白皮书,也提出应立即启动欧盟范围内的100万个充电和替代燃料基础设施试点等25项举措建议推动欧盟车市和新能源车增长。

此外,欧洲居民及国家强烈的环保意愿也促进了新能源汽车的销售。在欧洲议会开展的一项调查问卷中,67%的欧盟居民希望其政府为环境保护出更多力。就各国家政府而论,挪威政府期望于2025年禁售燃油车,德国与爱尔兰也希望在2030年达成此目标。

根据数据公司Marklines的预测,在政策的刺激下,欧洲新能源汽车产销规模将在2021年突破100万辆,市场占有率提升到近7%;预计到2025年时,新能源汽车销量将达456.7万辆,市场份额大跨步增加到28%左右。

由此可见,欧洲的新能源汽车市场潜力巨大 。

勇敢地试水

而在国内新能源市场受到补贴退坡、国五国六切换,以及近期国际石油价格狂跌的影响,新能源汽车销量持续下滑。

据中汽协数据显示,1-3月,中国新能源乘用车批发销量分比为9.4万辆(不含特斯拉),同比下降61.5%。

3月全球销量仅次于特斯拉的比亚迪,一季度新能源汽车销量为21522辆,同比下降高达70%,4月新能源汽车销量12995辆,同比下滑45.9%,前4个月的累计销量为35187辆,同比下滑63.79%。因此以自身优势抢占海外高潜市场,无疑是其扩大销路的最佳选择之一。

与其他新能源汽车制造商不同,比亚迪除了具备整车研发能力外,在电池部分还握有核心技术和生产资料,因此进入欧洲也具备自身优势。

此前比亚迪纯电动大巴在欧洲已有销售,累计销量已突破1300辆,占据当地20%市场份额,排名第一。

比亚迪即将在挪威推出的唐EV600配备了82.8 千瓦时电池组,前驱版输出功率为180千瓦,0-100公里/时加速为8.5秒,NEDC 续驶里程达520公里;而四驱版最大功率360千瓦,0-100公里/时加速则为4.4秒,续航里程500公里。

尽管欧洲价格尚未正式发布,但唐EV600国内补贴后起售价27.79万元,相对于欧洲市场上续航里程为370公里的特斯拉MODEL Y标准续航后驱版的39000美元(约27.58万元人民币)和299公里续航的奥迪E-tron 50的54800美元(约38.76万元人民币),拥有一定的性价比优势。

而在中国新能源车进军欧洲方面,MG名爵无疑是走在了最前面。作为上汽国际化战略的急先锋,2019年MG名爵海外销量达13.9万辆,同比猛增90%,位列中国出口汽车单一品牌第一名。在英国,MG名爵以155.6%的同比销量增长率成为增长最快品牌。

2019年7月,MG名爵首款纯电动汽车MG EZS在英国、荷兰和挪威上市。它是国内首款符合欧标E-MARK认证、欧洲REACH法规、美国权威UL2580电池安全标准、防尘防水民用最高等级IP67标准的纯电动SUV<SUV,也是历史上首款获得Euro NCAP五星安全认证的纯电动小型SUV。

MG EZS由国内工厂生产出口,NEDC续航里程为335公里,售价为24995-26995英镑(折合人民币约21.42万-23.14万元),几乎超过国内价格一倍。截止2019年末,MG EZS单一车型出口欧洲超过10000辆,创下中国新能源车出口发达国家的纪录。

今年5月7日,MG名爵法国首家旗舰店在巴黎“云开业”,MG EZS即将在法国上市,还将陆续登陆德国、丹麦、瑞典和比利时等国家。

另外,MG eHS插混车型也已确定将于今年底在英国市场开启售卖,并将于2021年实现交付。

MG名爵还计划将自家兄弟品牌荣威旗下的纯电动旅行车——荣威Ei5悬挂名爵LOGO,以“MG 5”的身份出口至英国市场,预计2020年第四季度登陆。

MG名爵与中国其他自主品牌最大不同在于,该品牌1924年创建于英国,植根于英国本土的品牌历史,让其在欧洲的知名度和易接受程度比其他中国品牌高很多。

目前MG名爵在英国虽然已经没有工厂,但在英国伯明翰的MG技术中心和MG前瞻设计中心,对英国乃至欧洲消费者的需求更为了解,产品是针对当地消费者设计,而且在欧洲有成熟的渠道运营网络,这为其新能源产品的销售打下了很好的基础。

今年已经登陆欧洲的中国自主品牌,还有河南速达。

速达公司成立于2010年9月,是一家集整车研发和零部件开发、工艺设计、制造管理、销售等为一体的研发型企业,早期产品主要是低速电动车。

在河南三门峡市政府的大力支持下,速达公司年产10万辆电动汽车项目获得国家发改委的批准,并成为拥有国家发改委和工信部核准“双认证”的纯电动乘用车生产企业。

2019年3月21日,速达公司与德国DCKD有限责任公司签订了新能源汽车销售协议。2020年1月,速达SA01BC纯电动汽车整车及所属零部件正式通过欧盟WVTA认证,可以在欧盟国家终端销售。

2020年4月20日,速达首批200辆SA01型纯电动汽车从产地河南三门峡启程,前往天津港发运往德国杜塞尔多夫。据河南速达电动汽车科技有限公司董事长李复活称,今年将会向德国出口1.2万辆纯电动汽车。

除了传统汽车企业,中国造车新势力也把注意力投了欧洲。

今年3月3日,爱驰汽车总裁付强在德国斯图加特宣布,欧版U5正式发布,计划于8月在欧洲启动销售计划。拜腾汽车在同日宣布,首款车型M-Byte计划于2021年底在欧洲上市,今年下半年开启预订,首批将登陆瑞士、德国等国家。

付强透露,爱驰汽车2017年成立之初,便制定了全球市场布局的发展战略,海外的第一个目标就是欧洲市场。此后,爱驰在德国设立了电动跑车研发中心和工厂,并在慕尼黑成立了海外事业部和欧洲销售公司。爱驰与西门子共同打造德国工业4.0标准的超级智慧工厂,将德系标准贯穿整车研发制造中所有工序。

德国子公司爱驰恭博旗下的赛道级电动跑车Gumpert Nathalie由“奥迪quattro之父”Roland Gumpert打造,将进入欧美高端运动市场。同时在丹麦,爱驰注资Blue World Technologies丹麦蓝界科技公司,拥有甲醇制氢科研中心和制造基地。

2019年9月,爱驰U5获得了欧盟WVTA证书,可以在欧洲市场销售。爱驰汽车计划采用“轻资产”模式,准备与零售、售后服务、租车以及二手车置换的合作伙伴合作,甚至不排除和其他汽车品牌联合开拓欧洲市场。据悉,爱驰U5已在瑞士圣加伦、德国慕尼黑、因戈尔施塔特等地实现上牌。

拜腾首席事务官丁清芬表示,拜腾在全球拥有超6万预约用户,约2.5万人来自欧洲。

拜腾与欧洲领先的电动出行服务提供商Digital Charging Solutions(DCS)公司建立了战略合作伙伴关系,为拜腾车主提供便捷的公共充电解决方案。

基于与DCS的合作,拜腾车主将可以凭借统一的账号,使用DCS旗下覆盖欧洲28个国家的150,000座充电桩。

在欧洲,拜腾已与多家当地领先的销售及服务合作伙伴签约,包括挪威和瑞典的Hedin Automotive、法国的BYmyCAR、荷兰Louwman、瑞士的Modern Driving。

拜腾还将与Modern Driving合作,于2021年在瑞士苏黎世开设欧洲首家拜腾空间。到2021年底,拜腾计划与合作伙伴携手在欧洲主要城市开设约20家拜腾空间,备选城市包括奥斯陆、柏林、阿姆斯特丹和巴黎等。

在累计销量超过30万辆,在中国乘用车市场站稳脚跟后,WEY品牌正在谋求全球化。在去年法兰克福车展中,长城汽车董事长魏建军正式公布了WEY品牌全球化战略——首先在德国建立技术中心,以德国市场为起点,2021年正式全面进入欧盟市场,纯电动车型与插电混动车型也将会是WEY进军欧洲市场的开拓车型。

难啃的骨头

进军欧洲汽车市场,对于中国汽车企业来说,无论是传统车企,还是造车新势力,都会是一条非常艰辛的道路。尽管海外销售可能有助于中国车企抵消国内的困境,但要想在欧洲取得成功,就必须适应其残酷的市场环境。

作为汽车工业、文化的发源地,欧洲一直是汽车技术及制造最高标准的象征,如果能实现在欧洲销售,意味着中国品牌的产品品质得到了足够的认可。这也是中国品牌不遗余力想要进军欧洲市场的原因之一。

但是欧洲汽车市场一直被本土品牌所主导,如德国三大汽车制造商宝马、梅塞德斯-奔驰和大众,法国的PSA、雷诺等,美系、日系等大型跨国车企均很难与其抗衡。随着通用汽车出售欧宝给PSA,彻底放弃欧洲市场,许多全球汽车制造商也已被迫缩减在该地区的业务,裁撤品牌、关闭工厂。

ACEA公布的数据显示,2019年大众、PSA和雷诺位列前三,分别占据欧洲市场24.5%、15.6%及10.5%的份额,而丰田仅占5%,本田仅占0.8%。

觊觎欧洲市场的中国车企也有不少。奇瑞董事长尹同跃曾表示:“奇瑞想成为一个全球品牌,就需要进军欧洲。”吉利计划在以新能源为主的战略下,在今年将领克推上欧洲的舞台;在美股上市的蔚来也曾表示,希望在两三年内打开欧洲和德国市场。

不少中国车企在欧洲建立研发中心或设计工作室,如吉利、长城、奇瑞、江淮等,希望通过本土化研发运作可以帮助制造商更好地了解当地市场需求,了解国外认证程序的复杂细节,并与新供应商建立联系。

不过直到现在,欧洲汽车市场仍如同铁桶一般,被本土品牌牢牢盘踞,以往陆风、华晨、观致、江淮等中国车企都曾试图撬开欧洲市场的大门,最终均不了了之。

虽然在新能源领域中国车企具有先发优势,但欧洲本土车企同样拥有强大的技术力量和地理优势,并在政策和市场的双重推动下,积极转型电动化,激烈残酷的竞争对想要进入欧洲的中国企业在所难免。

据EV Sales的数据,在2020年一季度全球新能源汽车品牌排行榜中,宝马、大众仅次于特斯拉,分别位居二、三名,而在2月的欧洲新能源汽车车型排行榜中,前20名中有14款是欧洲本地车型。

大众制定了庞大的电动车转型计划,T&E的统计数据显示,到2025年,大众集团将在欧洲7个国家的电动汽车工厂生产约120万辆电动汽车,其中包括纯电动近90万辆,插混车型30万辆。

宝马也制定了雄心勃勃的电动汽车发展规划。2021年底宝马旗下纯电动车型将扩展到5款,同时从2021年开始淘汰旗下50%的传统动力车型。2025年,宝马推出的电动汽车车型将达到25款,所有销售车型中15%~25%是新能源车。

戴姆勒提出到2022年,在欧洲实现车辆生产的碳中和;至2030年,电动车型将占据新车销量一半以上的份额。未来,戴姆勒在欧洲的电动汽车和电池工厂将分布在德国、法国、奥地利、斯洛文尼亚、罗马尼亚、匈牙利、波兰、芬兰8个国家。

除了德国车企在积极进行电动化转型之外,标致雪铁龙、雷诺、沃尔沃等欧洲车企也都在进行电动化转型。T&E预测,欧洲纯电动车型到2022年将超过100款,2025年达到172款;插混车型2020年将接近100款,2025年超过140款。

除了本土车企电动化带来的压力,中国车企想进入欧洲新能源汽车市场,还面临以下困难:

首先,进军欧洲,中国车企要熟悉欧盟汽车技术法规,产品技术达到欧洲标准,品牌以及口碑得到当地消费者的认可。产品达标相对容易,但对于只认本土汽车品牌的欧洲人,认可中国品牌很难做到。

其次,要在欧洲卖得好,新能源产品就要专门针对欧洲市场开发,比如欧洲人喜欢小而精致的电动车,价格还要便宜,但如此做投入较大,产品出来后要面对的却是人口少,汽车消费早已饱和的市场,大多数情况下是吃力不讨好。

第三,新能源汽车要想获得欧洲市场认可,还需在当地解决售后和供应链环节,比如充电桩安装、零部件维护、电池技术等多方面的售后服务。而这对于中国车企来说,需要建立高效体系来支撑。

当然,踏上欧洲土地的中国新能源车企也不可能打无准备之仗。

以比亚迪为代表的中国新能源汽车的这次出海,是否会改变欧洲人对中国品牌的以往认知?值得期待。

来源:第一电动网

作者:汽车商业评论

本文地址:https://www.d1ev.com/kol/115816

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。