一直以来,《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》(征求意见稿)(下文简称“双积分政策”)都备受关注,双积分政策在两轮公示和社会意见征求过程中,经历了复杂的汽车行业组织结构及多方利益的博弈。

8月29日,财新网报道“中国新能源汽车积分政策将延后一年至2019年开始实施”,并且称这一消息得到了接近工信部的人士的确认。报道同时披露,新能源车积分2019和2020 年积分比例仍保持10%和12%,而油耗积分计划于 2018年实施。这将对新能源汽车企业有什么影响?对动力电池企业的影响又将如何呢?

一、《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》概况

《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》要求,年产量或进口量大于5万辆的传统乘用车企业需生产或进口一定比例的新能源乘用车,办法由“燃料消耗积分管理办法”和“新能源汽车积分管理办法”共同组成。该办法既致力于国家节能减排,也是财政补贴政策退坡后对新能源汽车扶持力度不断档的重要政策,提出了对传统燃油车和新能源汽车的奖惩办法。

表1《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》概要

项目 | 新能源汽车积分 | 燃料消耗积分 | ||

积分 | 正积分 | 负积分 | 正积分 | 负积分 |

定义 | 实际值>目标值 | 实际值<目标值 | 实际值<达标值 | 实际值>达标值 |

管理办法内容 | 可以自由交 易,但不得 结转 | 从其他乘用车企业购买新能源汽车正积分的方式抵偿归零。 | 可以结转或 者在关联企 业间转让 | 接受转让的燃料消耗积分或购买的新能源积分仅限当年使用,可采取下列方式抵偿归零:(一)使用本企业结转的平均燃料消耗量正积分;(二)使用本企业产生的新能源汽车正积分;(三)使用受让的平均燃料消耗量正积分;(四)从其他企业购买新能源汽车正积分。前款所列的抵偿方式,可以组合使用。新能源汽车正积分可以抵扣同等数量的平均燃料消耗量负积分 |

惩罚办 法 | 暂停受理其综合工况燃料消耗量达不到《乘用车燃料消耗量评价方法及指标》车型燃料消耗量目标值的新产品《道路机动车辆生产企业及产品公告》或者强制性产品认证证书申报 | 暂停受理其综合工况燃料消耗量达不到《乘用车燃料消耗量评价方法及指标》车型燃料消耗量目标值的新产品《道路机动车辆生产企业及产品公告》或者强制性产品认证证书的申报。 | ||

二、新能源汽车销量及积分测算

1. 新能源汽车市场产品结构

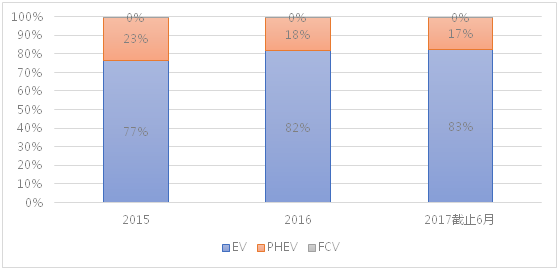

2017年1-6月份,我国乘用车新能源汽车销量15.7万辆,其中纯电动占83%的份额,插电式混合动力占17%。结合2015~2017年上半年的情况,纯电动与插电式混合动力汽车的比例为80%:20%。

图1 2015~2017年上半年新能源汽车能源结构比例

从细分车型结构看,A00、A0纯电动汽车9.27万辆,约占纯电动汽车73%,但随着国内新能源汽车市场逐步成熟,汽车产品结构更趋于理性,A00、A0级电动汽车销量比例或将会下滑。但未来2~3年,A00、A0级电动汽车50%左右市场份额的可能性较大。

图2 2017年上半年新能源汽车产品结构比例

2. 新能源汽车销量预测及积分测算

2016年我国乘用车销量约2440万辆,假设2018-2020年汽车销量保持年均 3%~5%的增速(取平均值4%),结合当前新能源乘用车平均续航情况,假定纯电动平均续航约220公里,则单车积分3.4分,参考近年来新能源PHEV的比例20%,折算出新能源乘用车单车平均积分 3.12 分。

表2 国内新能源汽车销量及积分折算分析

项目 | 2017F | 2018F | 2019F | 2020F | |

仅考虑新能源汽车 积分 平衡 | 燃油乘用车销量(万辆) | 2537 | 2639 | 2745 | 2854 |

销量年增速 | 4% | 4% | 4% | 4% | |

积分比例要求 | —— | 8% | 10% | 12% | |

新能源汽车积分指标 | —— | 211.1 | 274.5 | 342.5 | |

新能源汽车销量要求(万辆) | —— | 67.7 | 88.0 | 110.0 | |

平均单车积分 | —— | 3.12 | 3.12 | 3.12 | |

纯电动单车积分 | —— | 3.4 | 3.4 | 3.4 | |

插电混比例(%) | —— | 20% | 20% | 20% |

情景一:

根据财新网的报道,双积分政策可能推迟至 2019 年实施,2019 年和 2020 年的积分比例不变仍为 10 和 12%,如果 2019 年新能源积分未完成或未抵偿归 0,可在 2020 年补足或补偿(即两年合并考核)。

在此通过测算,新能源乘用车 2018-2020 年销量要求为 67.7万、88万、110 万辆。根据以上新能源乘用车销量测算,如果仅考虑新能源车积分平衡,预计国内乘用车动力电池 2018-2020 年总需求分别为20.6、26.8、33.6GWh。

表格3 新能源汽车积分模拟及电池搭载需求测算——情景一

2017F | 2018F | 2019F | 2020F | ||

仅考虑新能源汽车 积分平衡 | 销量测算(万辆) | —— | 67.7 | 88.0 | 110.0 |

PHEV(20%) | —— | 13.6 | 17.6 | 22 | |

A00/A0 (50%) | —— | 33.8 | 44 | 55 | |

BEV(30%) | —— | 20.3 | 26.4 | 33 | |

乘用车单车电池搭载假设(KWh) | PHEV (平均) | —— | 15 | 15 | 15 |

A00/A0 | —— | 25 | 25 | 25 | |

BEV (平均) | —— | 50 | 50 | 50 | |

乘用车电池总需求(GWh) | —— | 20.6 | 26.8 | 33.6 | |

情景二:

如果,2018年积分比例要求为0,而2019 年和 2020 年积分比例不变仍为 10和 12%,那么新能源汽车积分政策对2019 年和 2020年新能源汽车企业及动力电池的影响较大。即便参照2016年的实际产销来看,国内乘用车完成8%的新能源积分任务仍是比较难的,更不用说10%了。同时,国内动力电池企业持续在扩能,需求若小于供给,很可能会造成2018年动力电池企业的混战。

表格 4 新能源汽车积分模拟及电池搭载需求测算——情景二

2018F | 2019F | 2020F | ||

仅考虑新能源汽车 积分平衡 | 销量测算(万辆) | 67.7 | 88.0 | 110.0 |

PHEV(20%) | —— | 17.6 | 22 | |

A00/A0(50%) | —— | 44 | 55 | |

BEV(30%) | —— | 26.4 | 33 | |

乘用车单车电池搭载假设(KWh) | PHEV (平均) | —— | 15 | 15 |

A00/A0 | —— | 25 | 25 | |

BEV (平均) | —— | 50 | 50 | |

乘用车电池总需求(GWh) | —— | 26.8 | 33.6 | |

情景三 :

如果延期一年实行,2018年积分比例要求为0,而2019 年和 2020 年积分比例调整为8% 和10%,那么2019、2020年新能源汽车销量分别为67.7万、88.0万辆,随着2018-2020年新能源汽车的需求量相对减少了,动力电池需求也将同步减少,预计2020年乘用车动力电池需求为26.8Gwh。但是,随着合资品牌电池陆续进入“目录”,届时极可能会引发动力电池行业的新一轮白热化竞争。

表格5新能源汽车积分模拟及电池搭载需求测算——情景三

2018F | 2019F | 2020F | ||

仅考虑新能源汽车 积分平衡 | 销量测算(万辆) | —— | 67.7 | 88.0 |

PHEV(20%) | —— | 13.6 | 17.6 | |

A00/A0 (50%) | —— | 33.8 | 44 | |

BEV(30%) | —— | 20.3 | 26.4 | |

乘用车单车电池搭载假设(KWh) | PHEV (平均) | —— | 15 | 15 |

A00/A0 | —— | 25 | 25 | |

BEV (平均) | —— | 50 | 50 | |

乘用车电池总需求(GWh) | —— | 20.6 | 26.8 | |

三、双积分政策延后对新能源汽车企业影响

刚刚泰达论坛工信部领导指出,我国也在制订禁售燃油车的时间表。尽管国内汽车双积分政策在实际执行时间上可能会推后,但是新能源汽车推进的趋势则难以逆转。

新能源汽车的多元化、多样化发展加速,车企竞争、车型结构等均将产生结构性变化,新进入企业将加速产品开发和上市;自主品牌于过渡时期保留暂时领先优势,进一步加快系列化车型的布局;合资/外资品牌逐步从储备向投放过渡,同时加快推进国内自主品牌合资合作。

1、新进入企业将获得充裕的车型开发时间

新进入(新建)的十五家新能源汽车企业通过了27号令,只有北汽新能源汽车和云度新能源通过了39号令,意味着暂时还只有两家企业可以有产品生产和销售资格。对于新进入的15家企业,基本都覆盖中高端和低端车型平台,大部分企业知名度不够高,且产品验证工作大都尚未完成,这要求企业尽量赶在合资/外资品牌集中投放期(2019-2020年)前上市,才可能获取更大市场份额和积分交易红利。因此,积分政策延迟一年,对于部分新建纯电动汽车企业来说可能相对利好,将有相对充裕的时间准备新车型验证和上市,但对于2019年资质到期的新能源汽车企业来说压力有点大。

2、自主品牌将加大新能源市场布局

现有的自主汽车企业,在过渡时期具有一定的先发优势。在积分政策征求稿发布期间,中国新能源汽车市场规模相对较大,但竞争格局相对缓和,比亚迪、北汽新能源、吉利汽车等已有纯电技术/市场储备的企业受益,并占据了领先地位。结合国内自主品牌企业车型布局、油耗积分情况,粗略估算,北汽、比亚迪、吉利、众泰、江淮等企业积分可能相对富余,长城、长安、一汽等自主车企可能会有较大积分压力。积分政策延迟一年,清晰的政策方向和要求可能将激发车企加大新能源汽车布局的决心,预计到2020年前,国内主流自主品牌新能源汽车车型数量将达到60 款以上,兼顾纯电动和插电混动,覆盖各新能源细分市场,以全面备战。

3、合资/外资品牌从侧重技术储备转向加大产品投放

合资/外资汽车企业,则坚持两条腿走路,即在加速推进纯电动和插电式新能源汽车,将“技术储备”逐步转化成“产品投放”,同时为缓解新能源汽车积分压力,已经在寻求国内车企的合资合作,如江淮大众、众泰福特,其他如通用和丰田可能有一定压力。尽管这些合资车企过去在纯电路线乃至新能源汽车的方向上相对迟疑,但随着积分政策和推进时间表的进一步明朗,未来新能源汽车市场布局和竞争相对更有把握。政策延迟一年绝对是合资/外资品牌的重大福利。

四、双积分政策延后对动力电池企业影响

国内新能源汽车积分政策延迟一年,动力电池企业也将受到明显的影响,主体体现在新能源乘用车产品市场容量、动力电池产品结构和能量密度方面。

1、动力电池供给需求不平衡,产能趋于过剩

2016年我国动力电池出货量达28.04GWh,其中新能源乘用车、客车、专用车电池出货量分别达到9GWh、15.90GWh、3.14GWh,乘用车动力电池约占32%份额。如果说2018年8%的比例没有取消的话,据测算国内将有67.7万辆新能源乘用车,就现有的车型结构而言,或将需求20.6G动力电池。这将极大地促进新能源汽车动力电池的扩张和行业竞争。

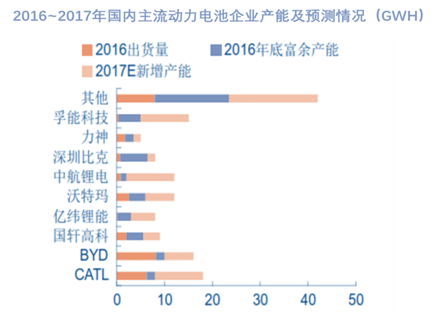

从国内动力电池企业产能看,仅比亚迪和CATL就已经接近35GWh,前6大动力电池企业总产能就超过75GWH,假设这六大动力电池企业也只有32%的乘用车产能供给,动力电池行业产能也基本处于过剩状态。动力电池产能过剩显现,这将加快动力电池行业分化与调整,只有具有较强竞争力的企业才能脱颖而出。

图3 国内主流动力电池企业产能及预测情况

2、三元的比例提升,磷酸铁锂份额下滑

国内新能源乘用车正加快普及,动力电池的续航里程的长短十分关键。结合动力电池征求意见稿,长续航里程计算积分优势较明显,同时三元锂电相对磷酸铁锂更轻便,因此,较大程度上,轻量化特征明显的新能源乘用车车型是企业开发和消费者购买的优选。

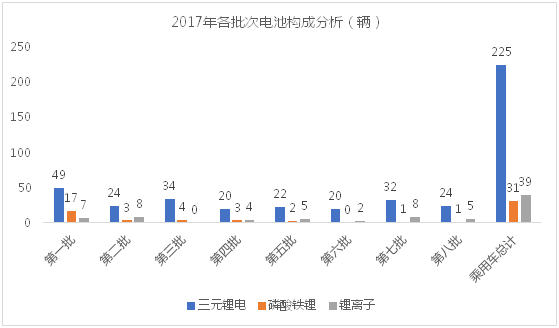

图4 国内三元锂电动力电池的比例在不断提升

按照电池类型看,2016年底三元和磷酸铁锂电池的出货量分别为6.29GWh和20.33GWh,而新能源乘用车动力电池总量就达到9GWH,且BYD、万向等动力电池企业逐步向三元转型,三元动力电池的结构比例将提升。

从2017年1-8批目录看,三元保持在乘用车与专用车上的主流地位,乘用车方面,前 7 批的三元应用占比为 68%,第8批该比例为 80%,三元处于绝对领先地位。积分政策延迟一年,三元比例提升已不可逆转,2018年新能源乘用车磷酸铁锂动力电池向三元转换的速度可能会放慢,在于积分交易的滞后、产品成本、技术革新的综合考虑。

3、动力电池能量密度将进一步提升

国家工信部等四部委联合颁布《促进汽车动力电池发展行动方案》指出,到2020年,要求新型锂离子动力申池单体比能量超过300 Wh/Kg;系统比能量力争达到260Wh/Kg。同时,国内三星、三洋、AESC等合资公司动力电池已进入推广目录,不同动力电池产品已经同台竞技。这意味着,不管积分政策是否延迟,国内动力电池企业都必须不断提升能量密度目标,才能让公司产品保持竞争力,推迟一年,算是给企业更多一年的直面竞争的缓冲或是技术沉淀的机会罢了。

五、发展建议

国内新能源汽车积分政策推迟一年执行,对新能源汽车行业的影响颇大。从车企维度来看,国内新进入企业面临着产品检验和上市的考验;主流自主品牌“量”、“质”双管齐下,将加快不同技术路线、系列化车型的组合,提升产品品质;合资/外资车型集中于2019~2020年市场投放电动平台的新车型,同步与国内规模领先新能源汽车合资合作。从动力电池企业来看,产能过剩状态愈发明显,动力电池三元化转型和能量密度的提升不可逆转,但是2018年磷酸铁锂动力电池向三元转换的速度可能会放慢。鉴于此,可考虑参考如下建议:

1、进一步完善新能源汽车产业政策,提升新能源整车企业生产环节管理,加强新能源整车企业销售规范,营造公平竞争环境。

2、坚持动力电池的管理不放松,加强行业产能监控,促进产业链龙头企业和规模效益型企业的协同发展,推进同类型企业间的兼并重组。

3、技术维度应对双积分政策,重点在于加快动力电池技术革新,提升动力电池能量密度,突破电池充电速度、安全性、可靠性、使用寿命等核心技术。

来源:第一电动网

作者:智电汽车

本文地址:https://www.d1ev.com/kol/56251

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。